W jaki sposób ustalać składki ZUS przy ryczałcie ewidencjonowanym w 2026 roku? Czy można je odliczać? Odpowiedzi na te pytania udzielono poniżej.

Składki na ubezpieczenie społeczne

Podleganie ubezpieczeniom społecznym dla każdego z przedsiębiorców odbywa się na takich samych zasadach. Nie ma tu znaczenia forma opodatkowania. Oznacza to, że osoby te obowiązkowo powinny zostać zgłoszone do ubezpieczenia emerytalnego, rentowego i wypadkowego, jeśli nie posiadają innego tytułu do objęcia nimi. Na zasadzie dobrowolności mogą przystąpić do ubezpieczenia chorobowego. Przy czym przez pierwsze 6 miesięcy prowadzenia własnego biznesu możliwe jest korzystanie z ulgi na start, dzięki czemu do ZUS-u płaci się jedynie składkę na ubezpieczenie zdrowotne.

Składki społeczne ZUS przy ryczałcie ewidencjonowanym mogą być regulowane od podstawy:

- stanowiącej 30% minimalnego wynagrodzenia obowiązującego w danym roku kalendarzowym – korzystanie z tej preferencji jest ograniczone czasowo do 24 miesięcy liczonych od miesiąca zakończenia ulgi na start, a gdy przedsiębiorca tej ulgi nie stosował, to od rozpoczęcia prowadzenia działalności gospodarczej;

- ustalonej na podstawie dochodu osiągniętego w poprzednim roku kalendarzowym – ulga ta, zwana też „małym ZUS-em plus”, jest ograniczona czasowo do 36 miesięcy w ciągu 60 miesięcy prowadzenia działalności;

- stanowiącej 60% prognozowanego przeciętnego miesięcznego wynagrodzenia w danym roku kalendarzowym – jest to tzw. duży ZUS, który należy opłacać, gdy ubezpieczony nie ma prawa do korzystania z innych ulg.

W myśl art. 11 ust. 1 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne podatnik opłacający ryczałt od przychodów ewidencjonowanych może odliczyć od przychodów wydatki określone w art. 26 ust. 1 PIT, jeżeli nie zostały odliczone od dochodu lub nie zostały zaliczone do kosztów uzyskania przychodów na podstawie przepisów ustawy o podatku dochodowym. We wspomnianym artykule PIT mowa m.in. o składkach społecznych zapłaconych w roku podatkowym bezpośrednio na własne ubezpieczenia emerytalne, rentowe, chorobowe oraz wypadkowe podatnika oraz osób z nim współpracujących. Jeżeli podatnik uzyskuje przychody opodatkowane różnymi stawkami ryczałtu, wówczas odliczeń składek dokonuje proporcjonalnie od każdego rodzaju przychodu.

Ustawa nie omawia wprost przypadku, kiedy w danym okresie składki ZUS zostały opłacone, a nie został osiągnięty żaden przychód. Należy zatem uznać, że składki podlegają wyłącznie rozliczeniu w danym roku. Jeżeli przychód nie zostanie osiągnięty np. w miesiącach od marca do czerwca, a dopiero w lipcu, to uiszczone wcześniej składki należy uwzględnić w rozliczeniu za lipiec. W przypadku, gdyby przedsiębiorca nie osiągnął przychodu od marca do grudnia – rozliczenie składek za ten okres byłoby możliwe dopiero w zeznaniu rocznym. Nie jest zatem ważne, jakiego okresu składki dotyczą, a jedynie to, kiedy zostały uregulowane.

Składki na ubezpieczenie zdrowotne w 2026 roku

Przy prowadzeniu działalności składki na ubezpieczenie zdrowotne są zawsze obowiązkowe. Nie ma znaczenia, czy przedsiębiorca posiada dodatkowy tytuł do objęcia tym ubezpieczeniem. Obecnie wysokość tej składki jest zależna od formy opodatkowania oraz przychodu jaki przedsiębiorca uzyskał.

W przypadku ryczałtu podstawę stanowi kwota przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku poprzedniego (włącznie z wypłatami z zysku), ale przemnożona przez stawkę procentową, której wysokość będzie zależna od wysokości przychodu. Przeciętne miesięczne wynagrodzenie za IV kwartał 2025 roku wynosi 9 228,64 zł, zatem przy przychodzie:

do 60 000,00 zł – 60% przeciętnego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku ubiegłego 5 537,18 zł (9 228,64 zł × 60%),

do 300 000,00 zł – 100% przeciętnego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku ubiegłego 9 228,64 zł (9 228,64 zł × 100%),

powyżej 300 000,00 zł – 180% przeciętnego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku ubiegłego 16 611,55 zł (9 228,64 zł × 180%).

Przez „przychód” należy rozumieć przychód narastająco osiągnięty od początku roku kalendarzowego pomniejszony o wartość składek społecznych opłaconych w danym roku kalendarzowym. Miesięczne składki zdrowotne będą kształtowały się w następujący sposób:

do 60 tys. zł przychodu składka wynosi: 498,35 zł

powyżej 60 tys. zł przychodu do 300 tys. zł składka wynosi: 830,58 zł

powyżej 300 tys. zł przychodu składka wynosi: 1 495,04 zł

Istotne jest, aby śledzić przychód na bieżąco, bowiem już za miesiąc, w którym zostanie przekroczony, należy naliczyć składki w wyższej wysokości. Warto także wyjaśnić, że w związku z przekroczeniem wskazanych limitów przychodu konieczne będzie zapłacenie wyrównania za poprzednie miesiące według stawki obowiązującej za ostatni miesiąc w roku.

Przykład 1.

Pan Norbert w 2026 roku wybrał opodatkowanie na zasadach ryczałtu od przychodów ewidencjonowanych. W maju przekroczył 60 000,00 zł przychodu narastająco (pomniejszonego o opłacone składki ZUS). W grudniu natomiast jego przychód narastająco przekroczył 300 000,00 zł. Oznacza to, że opłacał w ciągu roku składki zdrowotne od podstawy ustalonej od:

60% przeciętnego wynagrodzenia – od stycznia do kwietnia;

100% przeciętnego wynagrodzenia – od maja (w maju nastąpiło przekroczenie) do listopada;

180% przeciętnego wynagrodzenia – w grudniu.

Skoro przychód w ciągu roku przekroczył 300 000,00 zł, to przedsiębiorca powinien opłacić za cały rok składki od podstaw 180% przeciętnego miesięcznego wynagrodzenia. Dopłata będzie wynosiła 8 637,98 zł, co wynika z wyliczenia:

(16 611,55 zł x 12 miesięcy) x 9% - (1 495,04 zł x 1 miesiąc) – (830,58 zł x 7 miesięcy) – (498,35 zł x 4 miesiące) = 17 940,48 zł – 1 495,04 zł - 5 814,06 zł – 1 993,40 zł = 8 637,98 zł.

Osoby, które wybrały ryczałt od przychodów ewidencjonowanych jako formę opodatkowania w bieżącym roku, mogą opłacać składkę zdrowotną na zasadach uproszczonych. Taki przywilej przysługuje tylko tym przedsiębiorcom, którzy prowadzili działalności przez cały poprzedni rok kalendarzowy. Dotyczy to sytuacji, kiedy w poprzednim roku przychody były opodatkowane ryczałtem, ale też inną metodą, tj.:

według skali podatkowej;

podatkiem liniowym;

podatkiem z kwalifikowanych praw własności intelektualnej

lub ryczałtem od przychodów ewidencjonowanych.

Metoda uproszczona wyliczania miesięcznej podstawy wymiaru składki zdrowotnej polega na przyjęciu kwoty przychodu uzyskanego w poprzednim roku kalendarzowym pomniejszonej o kwotę opłaconych w poprzednim roku kalendarzowym składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe, jeżeli nie zostały zaliczone do kosztów uzyskania przychodów lub odliczone od dochodu. Tak ustaloną miesięczną podstawę wymiaru składki na ubezpieczenie zdrowotne ubezpieczony musi stosować przez cały rok kalendarzowy.

Przykład 2.

Przychody pani Edyty w 2025 roku były opodatkowane na zasadach ogólnych. Przychód pomniejszony o składki społeczne wyniósł 85 000,00 zł. W 2026 roku przedsiębiorczyni jako formę opodatkowania wybrała ryczałt od przychodów ewidencjonowanych i zdecydowała się na opłacanie składki zdrowotnej na zasadach uproszczonych. Oznacza to, że składka przez cały 2026 rok będzie wynosić 830,58 zł, bowiem przychód był na poziomie pomiędzy 60 000,00 zł a 300 000,00 zł. Oczywiście jeśli w 2026 roku przychód zostanie przekroczony, to konieczne będzie dokonanie odpowiedniej dopłaty po zakończeniu roku.

Podsumowując, składki ZUS przy ryczałcie ewidencjonowanym nie są jednakowe dla każdego przedsiębiorcy wybierającego tę formę opodatkowania. O ile zasady naliczenia składek na ubezpieczenia społeczne nie zmienią się, o tyle ustalanie wysokości składki zdrowotnej może być już problematyczne. Zmieniły się również zasady odliczania tej składki. O opłacone składki społeczne w dalszym ciągu będzie można pomniejszać przychody.

Składki ZUS przy ryczałcie ewidencjonowanym w systemie wFirma.pl

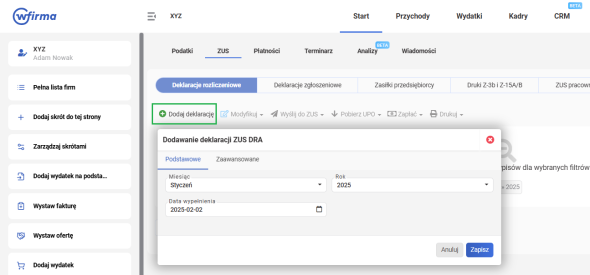

W systemie wFirma.pl możliwe jest tworzenie deklaracji rozliczeniowych ZUS z naliczeniem składek dla ryczałtowców, a następnie ich bezpośrednia wysyłka do Zakładu Ubezpieczeń Społecznych. Aby dodać deklaracje ZUS DRA należy przejść do zakładki START » ZUS » DEKLARACJE ROZLICZENIOWE wybierając z opcję DODAJ DEKLARACJĘ.

W celu dodania informacji o zapłaceniu składek należy rozliczyć wcześniej wygenerowaną deklarację. Można tego dokonać poprzez jej zaznaczenie i wybór akcji ZAPŁAĆ » ROZLICZ w faktycznej dacie opłacenia składek. Dzięki temu podczas wyliczania zaliczki na podatek automatycznie zostają uwzględnione:

- składki społeczne w pełnej kwocie zapłaty,

- składki zdrowotne w wysokości 50% wartości opłaconych składek.

- obniżając przychód do opodatkowania.