Bywają sytuacje, że przedsiębiorca, który prowadzi działalność gospodarczą jednocześnie rozpoczyna wykonywanie umowy zlecenia. Pojawia się wówczas pytanie czy powinien płacić składki z tych dwóch tytułów? Czy przedsiębiorca pracujący na umowę zlecenie powinien płacić składki ZUS z działalności? Czy przedmiot umowy ma znaczenie przy określaniu jak rozliczyć zobowiązania względem urzędów?

Przedsiębiorca pracujący na umowę zlecenie - czy przedmiot umowy jest ważny?

W pierwszej kolejności należy zwrócić uwagę na bardzo ważną kwestie, a mianowicie na przedmiot samej umowy zlecenie. Możemy odnotować dwie sytuacje:

- wykonywanie zlecenia przez przedsiębiorcę w ramach prowadzonej działalności

- wykonywane zlecenia poza działalnością

W pierwszym przypadku jeśli czynności wykonywane w ramach umowy zlecenia mają taki sam charakter jak te wykonywane przy prowadzeniu działalności to przedsiębiorca powinien wystawić fakturę. Jeśli natomiast czynności wykonywane w ramach umowy zlecenia mają inny charakter niż te wykonywane podczas działalności wówczas zlecenie należy potraktować jako przychód z działalności wykonywanej osobiście.

Ulga na start i preferencyjny ZUS

Obecnie przedsiębiorcy, którzy rozpoczynają działalność gospodarczą na ogół korzystają z dwóch ulg: ulgi na start oraz preferencyjnego ZUS. Jeśli dodatkowo zaczną wykonywać zlecenie może dojść do zmiany sytuacji w opłacaniu składek. Jeśli chodzi o ulgę na start to przypomnijmy, że jest to ulga, dzięki której przedsiębiorca opłaca przez 6 pełnych miesięcy kalendarzowych tylko i wyłącznie składkę zdrowotną. W sytuacji kiedy przedsiębiorca, który opłaca ulgę na start świadczy zlecenie to co do zasady będzie on musiał zapłacić składki z tytułu umowy zlecenia aż do momentu kiedy wynagrodzenie z umowy zlecenie będzie na poziomie co najmniej minimalnego wynagrodzenia za pracę. (w 2025 roku to 4 666 zł brutto, natomiast w 2026 roku będzie to 4 806 zł brutto).

W sytuacji kiedy przedsiębiorca, dla którego obowiązującą podstawą wymiaru składek na ubezpieczenia społeczne z tytułu tej działalności jest 30% kwoty minimalnego wynagrodzenia i ma zawartą umowę zlecenie, obowiązkowo będzie podlegać ubezpieczeniom społecznym z obu tytułów (tj. zarówno ze zlecenia, jak i z tytułu prowadzonej działalności). Oznacza to, że od wynagrodzenia uzyskiwanego ze zlecenia powinna mieć naliczane zarówno składki społeczne, jak i składkę zdrowotną oraz musi je też (społeczne i zdrowotną) opłacać za siebie jako przedsiębiorca. Wyłącznie w przypadku, gdy wynagrodzenie zleceniobiorcy będzie co najmniej równe minimalnej krajowej, wówczas składki ZUS może opłacać tylko ze zlecenia. Z działalności będzie zobowiązany do podlegania wyłącznie ubezpieczeniu zdrowotnemu.

Przykład 1.

Przedsiębiorca opłaca składki na ubezpieczenia społeczne od preferencyjnej podstawy wymiaru, tj. 30% kwoty minimalnego wynagrodzenia, od 1 stycznia 2026 r. wyniesie 1 441,80 zł. Od 2 lutego 2026 r. będzie zawierać umowę zlecenia, która nie wchodzi w zakres działalności gospodarczej prowadzonej firmy i z tego tytułu otrzymuje miesięcznie wynagrodzenie w kwocie 500 zł.

W tej sytuacji przedsiębiorca podlega obowiązkowo ubezpieczeniom społecznym z umowy zlecenia, ponieważ z działalności nie odprowadza składek od podstawy w wysokości minimalnego wynagrodzenia. Z działalności również będą obowiązkowe składki, ponieważ ze zlecenia przedsiębiorca nie osiąga 60% przeciętnego prognozowanego miesięcznego wynagrodzenia. Z obu też tytułów obowiązkowa jest dla pracownika składka na ubezpieczenie zdrowotne.

Umowa zlecenia a duży ZUS

W sytuacji, gdy podstawę wymiaru składek z działalności stanowi 60% prognozowanego przeciętnego wynagrodzenia za pracę, wówczas przedsiębiorca co do zasady nie będzie musiał opłacać składek społecznych z umowy zlecenie. Z umowy zlecenia wówczas będzie potrącana tylko i wyłącznie składak zdrowotna. W przypadku gdy wynagrodzenie zleceniobiorcy będzie co najmniej równe wspomnianemu już wcześniej 60% prognozowanego wynagrodzenia miesięcznego wówczas przedsiębiorca może wybrać, z którego tytułu chce podlegać składkom społecznym.

Przykład 2.

Pani Edyta prowadzi działalność gospodarczą i w lipcu 2025 r. świadczyła na podstawie umowy zlecenie również usługi, które mają inny charakter niż te wykonywane w ramach działalności. Jako przedsiębiorca opłaca duży ZUS. Wynagrodzenie z umowy zlecenie będzie wynosiło 2000 zł brutto.

W takiej sytuacji nie ma możliwości wyboru tytułu do objęcia ubezpieczeniem społecznym. Obowiązkowo należy opłacać składki ZUS z działalności. Gdyby wynagrodzenie zleceniobiorcy wynosiło co najmniej tyle, co standardowa podstawa opłacania składek 2025 r. wówczas pani Edyta mogłaby wybrać, z którego tytułu chce być objęta ubezpieczeniami społecznymi.

Jeśli dana osoba jednocześnie wykonuje zlecenie i prowadzi własną firmę, wówczas dochodzi do zbiegu tytułów do ubezpieczeń. To jakie składki i z jakiego tytułu będą pobierane jest zależne od kilku czynników. Ważne jest także to czy czynności wykonywane w ramach umowy zlecenia wchodzą w zakres usług świadczonych w działalności.

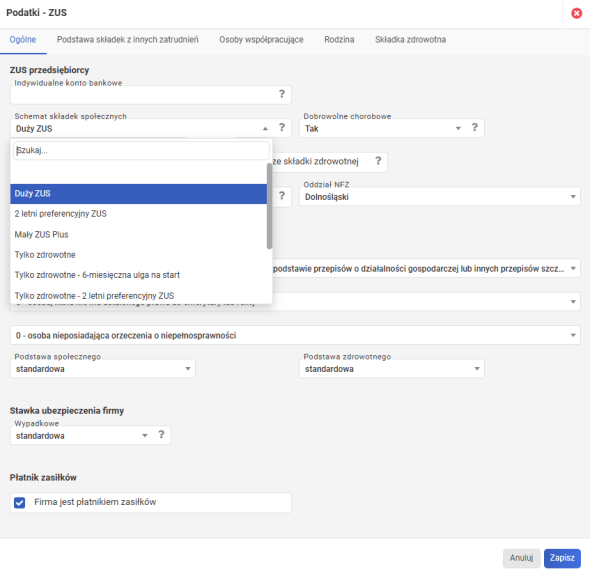

Umowa zlecenia a składki ZUS z działalności w systemie wFirma

Jeżeli przedsiębiorca prowadzący działalność gospodarczą jest zatrudniony jednocześnie na podstawie umowy zlecenia, której podstawa składek wynosi 60% przeciętnego wynagrodzenia i w związku z tym decyduje się, na opłacanie składki zdrowotnej z tytułu prowadzenia działalności to w takim przypadku w systemie wFirma.pl należy dokonać zmiany schematu opłacania składek. Zmiany schematu składek dokonuje się poprzez USTAWIENIA » PODATKI » ZUS » OGÓLNE, wtedy w schemacie składek należy wybrać opcję: Tylko zdrowotne, a jeśli przedsiębiorca ma prawo do opłacania preferencyjnych składek, wybiera opcję "Tylko zdrowotne - 2 letni preferencyjny ZUS", zaś w sytuacji gdy korzysta ze składek od dochodu "Tylko zdrowotne - mały ZUS plus". Dzięki temu w kolejnym miesiącu zostanie naliczona na DRA jedynie składka zdrowotna.

Uzupełnienie i zapisanie schematu spowoduje naliczanie w deklaracji ZUS DRA tylko składki zdrowotnej.