Każdy przedsiębiorca zobowiązany jest do regulowania różnych podatków, m.in. podatków dochodowych, podatków VAT czy podatków lokalnych. Przepisy wyznaczają konkretne daty, w których dany podatek należy uiścić, w związku z czym każdy przedsiębiorca powinien znać wszystkie ważne terminy podatkowe. Jest to niezwykle istotne, ponieważ uchylenie się od terminowej wpłaty podatku ma negatywne konsekwencje. Poniżej opisujemy wszystkie ważne terminy podatkowe w tym do kiedy płacimy vat 7, PIT i ZUS!

Podstawowe ważne terminy podatkowe

Przedsiębiorców w zależności od formy opodatkowania lub tego, czy zgłosili się do VAT, obejmować będą inne terminy podatkowe. W poniższej tabeli przedstawiamy podstawowe terminy podatkowe.

Rodzaj obowiązku | Termin |

Obowiązki na gruncie PIT | |

Rozliczenie na karcie podatkowej | 7 dzień miesiąca za miesiąc poprzedni |

Rozliczenie ryczałtu od przychodów ewidencjonowanych | 20 dzień miesiąca za miesiąc poprzedni |

Rozliczenie w przypadku podatku liniowego lub skali podatkowej | 20 dzień miesiąca za miesiąc poprzedni |

Obowiązki na gruncie VAT | |

Rozliczenie VAT miesięczne (JPK_V7M) | 25 dzień miesiąca za miesiąc poprzedni |

Rozliczenie VAT kwartalne (JPK_V7K) | 25 dzień miesiąca za I i II miesiąc kwartału - część ewidencyjną, 25 dzień miesiąca następującego po kwartale, którego rozliczenie dotyczy - część ewidencyjna za III kwartał miesiąca i deklaracyjna za cały kwartał |

Wysyłka informacji podsumowującej VAT-UE | 25 dzień miesiąca za miesiąc w którym miała miejsce transakcja WNT, WDT lub wewnątrzwspólnotowe świadczenie usług |

| Rozliczenie VAT z procedury unijnej VAT OSS | ostatni dzień miesiąca następującego po zakończonym kwartale |

| Rozliczenie VAT z procedury importu VAT IOSS | ostatni dzień miesiąca za miesiąc poprzedni |

Ważne terminy podatkowe – roczne zeznania

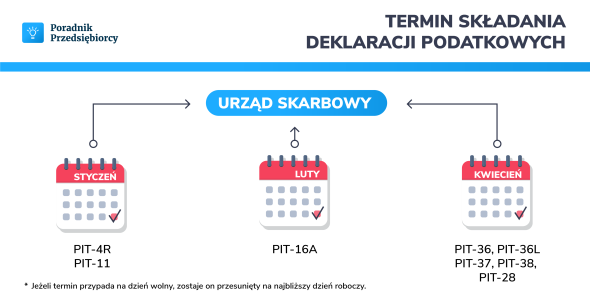

Oprócz ważnych terminów podatkowych w trakcie roku, każdy podatnik ma obowiązek rozliczenia się z urzędem po roku zakończonym. W tym przypadku również obowiązują różne terminy podatkowe w zależności od wybranej formy opodatkowania:

- do 30 kwietnia roku następującego po roku podatkowym składa się zeznanie o wysokości osiągniętego dochodu (lub poniesionej straty) w roku podatkowym (PIT-28, PIT-36, PIT-36L, PIT-37, PIT-38, PIT-39). W tym terminie należy również wpłacić, o ile to wynika ze złożonego zeznania, różnicę między podatkiem należnym a sumą przekazanych na konto urzędu skarbowego zaliczek należnych za dany rok;

- PIT-11 to informacja o dochodach podatnika, którą należy złożyć do 31 stycznia za rok poprzedni wyłącznie elektronicznie do US, zaś pracownikom należy ją wydać do końca lutego;

- PIT-4R składa się do 31 stycznia;

- PIT-8AR składa się do 31 stycznia za rok poprzedni.

Ważne terminy podatkowe – składki ZUS

Przedsiębiorcy mają obowiązek dokonywania rozliczeń również z innymi instytucjami niż urząd skarbowy. Jedną z nich jest Zakład Ubezpieczeń Społecznych (ZUS), przy czym obowiązujące terminy zależą od statusu płatnika składek. W związku z tym obowiązują następujące terminy do przekazywania dokumentów rozliczeniowych i opłacania składek:

- do 5. dnia następnego miesiąca – dla jednostek i zakładów budżetowych;

- do 15. dnia następnego miesiąca – dla płatników posiadających osobowość prawną, dotyczy to m.in. spółek akcyjnych, spółek z o.o., spółdzielni, stowarzyszeń i fundacji;

- do 20. dnia następnego miesiąca – dla pozostałych płatników składek, chodzi tu o przedsiębiorców opłacających wyłącznie składki na własne ubezpieczenia, przedsiębiorców i inne podmioty nieposiadające osobowości prawnej zatrudniające innych ubezpieczonych, w tym spółki osobowe (spółka: cywilna, jawna, partnerska, komandytowa, komandytowo-akcyjna, jednoosobowa spółka z o.o.).

- do 20 maja - roczne rozliczenie składki zdrowotnej za rok poprzedni.

Jeżeli termin złożenia miesięcznych dokumentów rozliczeniowych bądź dokumentów rocznego rozliczenia składki zdrowotnej przypada w sobotę, niedzielę lub święto ustawowo wolne od pracy, wówczas termin ten zostaje przesunięty w pierwszym dniu roboczym po dniu wolnym.

Pozostałe ważne terminy podatkowe

Przedsiębiorca, który rozpoczyna prowadzenie działalności, a także ten, który prowadzi własną firmę od lat, ma możliwość wyboru lub zmiany formy opodatkowania. W tym celu konieczne jest złożenie formularza CEIDG-1 (lub jego aktualizacji) w odpowiednim terminie. Podatnik może wybrać stawkę podatku 19% (podatek liniowy), skalę podatkową (12% i 32%) lub ryczałt – termin złożenia CEIDG-1 upływa 20 dnia miesiąca następującego po miesiącu, w którym podatnik osiągnął pierwszy w roku podatkowym przychód, albo na koniec roku podatkowego, jeżeli pierwszy taki przychód został osiągnięty w grudniu roku podatkowego;

Wniosek CEIDG-1 należy złożyć w terminie 7 dni od momentu zaistnienia zmiany. Analogiczny termin 7 dni dotyczy złożenia w urzędzie formularza VAT-R, poprzez który przedsiębiorcy dokonują rejestracji do VAT w przypadku wykonywania czynności opodatkowanych lub w przypadku rejestracji do VAT-UE, jeżeli dokonują transakcji z podmiotami zagranicznymi.

Od 1 stycznia 2020 r. obowiązują również przepisy dotyczące białej listy podatników VAT. Zgodnie z art. 22p ust. 1 pkt 2 ustawy o PIT w sytuacji, gdy zostaną spełnione łącznie dwa warunki:

- nabywca dokona płatności za fakturę o wartości minimum 15 000 zł na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o VAT (czyli tzw. białej liście podatników VAT),

- sprzedawca jest czynnym podatnikiem VAT

– nabywca nie będzie miał prawa do ujęcia takiego wydatku w kosztach uzyskania przychodów. Dodatkowo nabywca odpowiada solidarnie ze sprzedawcą za zobowiązanie z tytułu podatku VAT. Aby uchronić się przed negatywnymi konsekwencjami dokonania wpłaty na rachunek spoza białej listy podatników VAT, wystarczy złożyć w urzędzie zawiadomienie ZAW-NR, na którym podatnik informuje o wystąpieniu takiej sytuacji. Termin na skuteczne złożenie zawiadomienia to 7 dni od dnia wykonania przelewu.

Do kiedy należy płacić zobowiązania podatkowe i ZUS?

Do kiedy płacić VAT 7?

Do kiedy płacić PIT?

Do kiedy płacić ZUS w przypadku jednoosobowej działalności gospodarczej?