Środki trwałe można wycofać z działalności gospodarczej, aby móc je dalej użytkować w celach prywatnych. Przedsiębiorca może także zdecydować, że chce wycofać z działalności gospodarczej inny element wyposażenia. Przykładem składnika majątku, który przedsiębiorca może chcieć użytkować prywatnie po wycofaniu z działalności, może być komputer. Czy wiesz, jakie formalności powinny zostać spełnione, aby przekazać komputer na potrzeby osobiste właściciela? Sprawdź, jakie konsekwencje podatkowe rodzi wycofanie komputera z działalności!

Protokół przekazania środka trwałego na potrzeby własne

Wycofanie środka trwałego na cele osobiste powinno zostać należycie udokumentowane. Przedsiębiorca powinien sporządzić protokół przekazania środka trwałego na potrzeby własne. Dokument ten powinien zawierać:

- datę wystawienia,

- dane firmy,

- datę przekazania środka trwałego na cele prywatne,

- opis środka trwałego umożliwiający jego identyfikację (nazwa, nr w ewidencji środków trwałych),

- podpis przedsiębiorcy.

Wycofany środek trwały należy wykreślić z ewidencji środków trwałych.

Wycofanie komputera z działalności na cele osobiste a podatek dochodowy

Zgodnie z prawem nieodpłatne zbycie składnika majątku firmy nie skutkuje konsekwencjami w podatku dochodowym. Samo wycofanie komputera z działalności na cele osobiste nie będzie wywoływało więc żadnych konsekwencji w podatku dochodowym.

Sprzedaż po 6 latach nie generuje już przychodu z działalności.

Wycofanie komputera z działalności na cele własne a podatek VAT

W sytuacji, gdy przedsiębiorca skorzystał z prawa do odliczenia VAT w chwili zakupu komputera, będzie musiał naliczyć go przy wycofaniu z działalności. Podatek od towarów i usług powinien zostać tak samo, jak w przypadku sprzedaży, obliczony według obecnej ceny rynkowej komputera. Konieczne będzie przygotowanie wewnętrznego dokumentu opodatkowania. Mimo że obowiązek wystawiania wewnętrznych faktur został zniesiony w 2014 roku, dla potrzeb udowodnienia transakcji warto taki dokument sporządzić. Powinien on zawierać przynajmniej poniższe informacje:

- datę wystawienia,

- datę dokonania lub zakończenia dostawy towarów lub wykonania usługi - jeżeli została określona,

- kolejny numer, nadany w ramach jednej serii, który w sposób jednoznaczny identyfikuje fakturę,

- dane stron uczestniczących w transakcji,

- opis rodzaju transakcji,

- podstawę opodatkowania,

- stawkę podatku VAT,

- wartość podatku VAT.

Powyższe procedury dotyczą oczywiście czynnych podatników VAT. Wycofanie komputera z działalności u przedsiębiorców zwolnionych z VAT nie powoduje żadnych skutków w podatku VAT.

Jak wycofać komputer na cele prywatne w systemie wfirma.pl?

Wycofanie komputera z działalności w systemie wfirma.pl, należy przeprowadzić poprzez zakładkę: EWIDENCJE » ŚRODKI TRWAŁE, gdzie należy zaznaczyć odpowiedni środek trwały oraz wybrać opcję "Likwidacja".

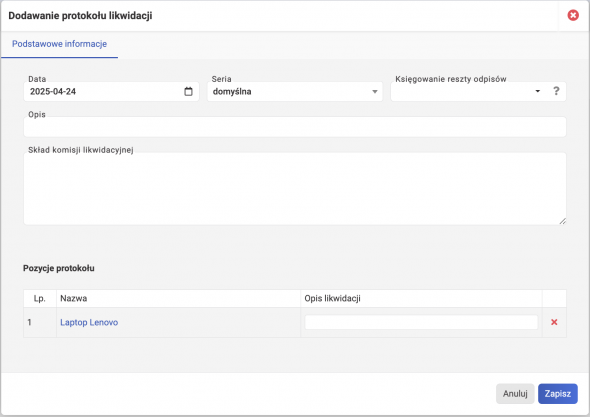

Pojawi się okno dodawania protokołu likwidacji. Ważne, aby w polu "Księgowanie reszty odpisów" zaznaczyć opcję "Nie", bowiem w przypadku wycofania komputera na cele prywatne niezamortyzowana część komputera nie może stanowić kosztu podatkowego.

Jeśli od nabycia komputera lub jego istotnych części składowych przysługiwało prawo do odliczenia podatku VAT, w chwili wycofania należy naliczyć VAT na dowodzie wewnętrznym opodatkowania.

Księgowania naliczonego podatku VAT należy dokonać w systemie bezpośrednio w rejestrze sprzedaży VAT poprzez zakładkę: EWIDENCJE » REJESTRY VAT » REJESTR VAT SPRZEDAŻY » DODAJ WPIS. W zakładce ZAAWANSOWANE należy dodatkowo oznaczyć opcję DOKUMENT WEWNĘTRZNY.

Polecamy: