Samochód, którego wartość nie przekracza 10 000 zł, można zaliczyć bezpośrednio do kosztów podatkowych lub zamortyzować jednorazowo. Jednak co jest korzystniejsze dla podatnika? Jednorazowa amortyzacja czy bezpośrednie zaliczenie wydatku do kosztów podatkowych? Odpowiadamy poniżej.

Amortyzacja samochodu o wartości pow. 10 000 zł

Sposób zaliczenia samochodu do kosztów przedsiębiorstwa zależy przede wszystkim od jego wartości. W sytuacji, gdy wartość samochodu przekracza 10 000 zł, nie może on zostać zaliczony jednorazowo do kosztów podatkowych. W takiej sytuacji konieczne jest włączenie go do ewidencji środków trwałych i dokonywanie regularnych odpisów amortyzacyjnych.

Rozliczenie samochodu o wartości do 10 000 zł

W sytuacji, gdy wartość samochodu osobowego nie przekracza kwoty 10 000 zł (netto dla podatników VAT, a dla podatników zwolnionych z VAT brutto), to może zostać rozliczony w firmie poprzez:

- bezpośrednie zaliczenie do kosztów podatkowych,

- amortyzację na zasadach ogólnych,

- jednorazową amortyzację.

Przy czym decyzję o sposobie zaliczenia samochodu do kosztów podatkowych podejmuje przedsiębiorca.

Zaliczenie samochodu bezpośrednio do kosztów podatkowych

Jeśli wartość samochodu nie przekracza kwoty 10 000 zł, to podatnik może zaliczyć go bezpośrednio do kosztów podatkowych, bez konieczności dokonywania odpisów amortyzacyjnych. Wtedy pojazd ten podatnik zalicza do kosztów uzyskania przychodów w miesiącu, w którym go zakupił i wprowadza do użytku w firmie. Wówczas koszt ten powinien zostać ujęty w kolumnie 13 KPiR jako Pozostałe wydatki.

Warto jednak wprowadzić pojazd do ewidencji, w przypadku chęci rozliczania kosztów dotyczących jego eksploatacji.

Amortyzacja samochodu na zasadach ogólnych

Podatnik, który nabył samochód o wartości poniżej 10 000 zł, może również zdecydować się na dokonywanie odpisów amortyzacyjnych na zasadach ogólnych. W takiej sytuacji konieczne jest wprowadzenie pojazdu do ewidencji środków trwałych firmy i dokonywanie comiesięcznych odpisów amortyzacyjnych.

Podstawową metodą amortyzacji samochodów osobowych jest amortyzacja liniowa. W przypadku dokonywania odpisów amortyzacyjnych tą metodą, stawka amortyzacji dla samochodów osobowych wynosi 20%. Co oznacza, że pojazd amortyzowany jest przez okres 5 lat.

Natomiast w przypadku samochodów używanych lub ulepszonych możliwe jest zastosowanie indywidualnej stawki amortyzacji. Wartość tej stawki wynosi maksymalnie 40% w skali roku. Oznacza to skrócenie okresu amortyzacji do 2,5 roku. Co ostatecznie zmniejsza czas amortyzacji o połowę.

Kto może dokonywać jednorazowej amortyzacji?

Zgodnie z art. 22k ust. 7 ustawy o podatku dochodowym od osób fizycznych z prawa do jednorazowej amortyzacji mogą skorzystać:

- podatnicy, którzy w danym roku rozpoczęli prowadzenie działalności gospodarczej,

- mali podatnicy.

Przy czym za małego podatnika uważa się podatnika, u którego wartość przychodów ze sprzedaży nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 2 000 000 euro (w 2025 roku limit wynosi 8 569 200 zł).

Dodatkowym ograniczeniem jest to, że suma jednorazowych odpisów amortyzacyjnych w danym roku podatkowym nie może łącznie przekroczyć równowartości kwoty 50 000 euro, w 2025 roku limit jednorazowej amortyzacji wynosi 214 000 zł. Należy jednak mieć na względzie, że do limitu jednorazowych odpisów amortyzacyjnych nie wlicza się odpisów dokonywanych od składników majątku, których wartość nie przekracza 10 000 zł. W związku z tym, jeśli podatnik zdecyduje się na jednorazową amortyzację samochodu o wartości poniżej 10 000 zł, to wartość ta nie będzie wliczana do limitu jednorazowych odpisów amortyzacyjnych.

Jednorazowa amortyzacja czy bezpośrednie zaliczenie w koszty - co korzystniejsze?

Jak zostało wspomniane powyżej, w sytuacji gdy wartość początkowa samochodu nie przekracza kwoty 10 000 zł, podatnik nie musi umieszczać go w ewidencji środków trwałych i dokonywać odpisów amortyzacyjnych. Może go bowiem zaliczyć jednorazowo w koszty, w miesiącu oddania do używania. Jeśli zakupiony samochód stanowi własność firmy, a nie jest prywatnym pojazdem przedsiębiorcy, to zaleca się wprowadzenie pojazdu do ewidencji środków trwałych. W przypadku gdy wartość początkowa jest równa lub niższa niż 10 000 zł, podatnicy, z zastrzeżeniem art. 22d ust. 1, mogą dokonywać odpisów amortyzacyjnych zgodnie z art 22h-22m albo jednorazowo - w miesiącu oddania do używania tego środka trwałego lub wartości niematerialnej i prawnej, albo w miesiącu następnym. Należy mieć tutaj na względzie, że jednorazowa amortyzacja może zostać dokonana w miesiącu zakupu środka trwałego lub w miesiącu następnym.

Jednorazowa amortyzacja samochodu - jak zaksięgować?

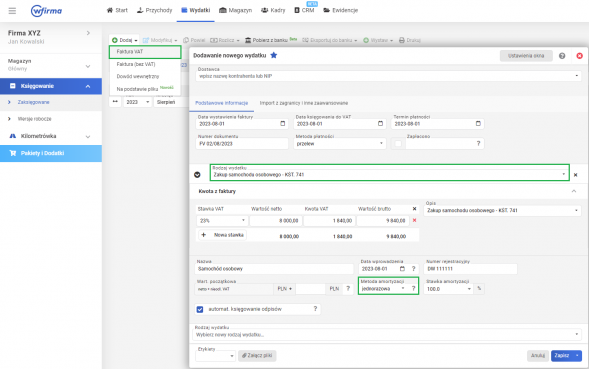

W celu zaksięgowania faktury zakupu samochodu o wartości poniżej 10 000 zł w systemie wFirma.pl należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT » ZAKUP SAMOCHODU OSOBOWEGO - KŚT 741 i po uzupełnieniu wymaganych pól należy jako metodę amortyzacji wybrać opcję JEDNORAZOWA.

Dzięki temu pojazd zostanie ujęty w ewidencji środków trwałych, a jednorazowy odpis amortyzacyjny zostanie ujęty w kolumnie 13 KPiR - Pozostałe wydatki. Dodatkowo, w rejestrze VAT zakupów zostanie ujęty podatek VAT naliczony podlegający odliczeniu (50% lub 100%), a pojazd zostanie ujęty w ewidencji pojazdów w zakładce: EWIDENCJE » POJAZDY.