Rozwój turystyki w Polsce powoduje, że powstają nowe przedsiębiorstwa zajmujące się organizowaniem wypoczynku. Oferują one swoim klientom wypoczynek w polskich kurortach. Podatnicy ci zazwyczaj są podatnikami podatku od towarów i usług. Czy możliwe będzie odliczenie VAT od usług noclegowych i gastronomicznych zakupionych w celu dalszej odsprzedaży?

Odliczenie VAT

W myśl art. 86 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług – zwanej dalej ustawą o VAT – w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych, podatnikowi, o którym mowa w art. 15, przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego, z zastrzeżeniem art. 114, art. 119 ust. 4, art. 120 ust. 17 i 19 oraz art. 124. Stosownie do art. 86 ust. 2 pkt 1 lit. a ustawy – kwotę podatku naliczonego stanowi suma kwot podatku wynikających z faktur otrzymanych przez podatnika z tytułu nabycia towarów i usług. Jak wynika z powołanych przepisów, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego przysługuje wówczas, gdy zostaną spełnione określone warunki:

-

odliczenia dokonuje podatnik podatku od towarów i usług

-

towary i usługi, z których nabyciem podatek został naliczony, są wykorzystywane do wykonywania czynności opodatkowanych, tzn. takich, których następstwem jest określenie podatku należnego (powstanie zobowiązania podatkowego).

Podsumowując, powyższa zasada wyklucza możliwość dokonania odliczenia podatku naliczonego związanego z towarami i usługami, które nie są wykorzystywane do czynności opodatkowanych, czyli w przypadku ich wykorzystywania do czynności zwolnionych od podatku oraz niepodlegających temu podatkowi.

Odliczenie VAT od usług noclegowych i gastronomicznych - negatywne przesłanki

Ustawodawca stworzył podatnikowi prawo do odliczenia podatku naliczonego pod warunkiem spełnienia przez niego zarówno tzw. przesłanek pozytywnych, to jest m.in. tego, że zakupy są wykorzystywane do wykonywania czynności opodatkowanych, jak i niezaistnienia przesłanek negatywnych określonych w art. 88 ustawy o VAT. Przepis ten określa listę wyjątków, która pozbawia podatnika prawa do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. Zgodnie z art. 88 ust.1 pkt 4 lit b ustawy o VAT, obniżenia kwoty lub zwrotu różnicy podatku należnego nie stosuje się do nabywanych przez podatnika usług noclegowych i gastronomicznych, z wyjątkiem nabycia gotowych posiłków przeznaczonych dla pasażerów przez podatników świadczących usługi przewozu osób.

Reguła powyższa wyłącza możliwość obniżenia kwoty podatku należnego o kwotę podatku naliczonego w odniesieniu do wszystkich wydatków ponoszonych w związku z nabyciem usług noclegowych oraz gastronomicznych, za wyjątkiem nabycia gotowych posiłków przeznaczonych dla pasażerów przez podatników świadczących usługi przewozu osób.

Związek pomiędzy zakupami a sprzedażą

Przepisy ustawy o podatku od towarów i usług nie precyzują, jaki związek musi istnieć pomiędzy zakupami a sprzedażą, żeby podatnik mógł skorzystać z prawa do odliczenia. Związek ten może być bezpośredni (wydatek na nabycie towaru, który następnie zostanie przez podatnika sprzedany) bądź pośredni. O związku bezpośrednim dokonywanych zakupów z działalnością podatnika można mówić wówczas, gdy nabywane towary służą np. dalszej odsprzedaży (towary handlowe) lub też nabywane towary i usługi są niezbędne do wytworzenia towarów lub usług będących przedmiotem dostawy. Bezpośrednio wiążą się więc z czynnościami opodatkowanymi wykonywanymi przez podatnika. Natomiast pośredni związek nabywanych towarów i usług z działalnością przedsiębiorcy występuje wówczas, gdy ponoszone wydatki wiążą się z całokształtem funkcjonowania przedsiębiorstwa – mają pośredni związek z działalnością gospodarczą, a tym samym z osiąganym przez podatnika obrotem opodatkowanym. Aby jednak można było wskazać, że określone zakupy mają chociażby pośredni związek z działalnością podmiotu, istnieć musi związek przyczynowo-skutkowy pomiędzy dokonanymi zakupami towarów i usług, a powstaniem obrotu. O pośrednim związku dokonanych zakupów z działalnością podatnika można mówić wówczas, gdy zakup towarów i usług nie przyczynia się bezpośrednio do uzyskania obrotu przez podatnika, np. poprzez ich odsprzedaż, lecz poprzez wpływ na ogólne funkcjonowanie przedsiębiorstwa jako całości przyczynia się do generowania przez podmiot obrotu.

Powyższe regulacje oznaczają, że aby stwierdzić, czy podatnikowi podatku od towarów i usług przysługuje prawo do obniżenia kwoty podatku należnego o podatek naliczony, należy zbadać wyłącznie związek ponoszonych wydatków z wykonywanymi przez podatnika czynnościami opodatkowanymi, przy czym związek ten musi mieć charakter niewątpliwy, lecz niekoniecznie bezpośredni. Podatnik musi jednak wykazać związek zakupów z wykonanymi czynnościami opodatkowanymi, tzn. których następstwem jest określenie podatku należnego (powstanie zobowiązania podatkowego). W celu zobrazowania problemu posłużymy się przykładem.

Przykład 1.

Podatnik chce prowadzić działalność polegającą na dostarczaniu klientom biznesowym usług noclegowych i restauracyjnych. W tym celu będzie te usługi nabywał, a następnie odsprzedawał. Uważa on, że w takim przypadku będzie możliwe odliczenie VAT od usług noclegowych i gastronomicznych. Usługi te bowiem są odsprzedawane dalszym klientom. Czyli występuje związek przyczynowo-skutkowy pomiędzy dokonanymi zakupami a powstaniem obrotu.

Odpowiedź na to pytanie nie jest prosta, ponieważ występują rozbieżności pomiędzy interpretacjami indywidualnymi, a wyrokami sądowymi.

W wyroku z 25 kwietnia 2017 r. sygn. akt I FSK 1637/15 czytamy:

„Implementujący art. 176 Dyrektywy Rady 2006/112/WE z 28 listopada 2006 r. w sprawie wspólnego systemu podatku od wartości dodanej (Dz.Urz. UE L Nr 347, poz. 1 ze zm.) , art. 88 ust. 1 pkt 4 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2011 r., Nr 177, poz. 1054 ze zm.), stanowiący zakaz odliczania podatku naliczonego od wydatków poniesionych na nabycie usług noclegowych i gastronomicznych (z wyjątkiem nabycia gotowych posiłków przeznaczonych dla pasażerów przez podatników świadczących usługi przewozu osób), nie ma zastosowania w przypadku nabycia tych usług na cele „ściśle związane z działalnością gospodarczą podatnika”.

Stanowisko organów podatkowych niestety jest odmienne. W interpretacji Dyrektora Krajowej Informacji Skarbowej z 7 lipca 2017 r., numer 0114-KDIP1-3.4012.82.2017.2.ISZ, czytamy:

„Analiza przedstawionego we wniosku zdarzenia oraz treści powołanych przepisów prawa prowadzi do stwierdzenia, że skoro w tym konkretnym przypadku przedmiotem sprzedaży przez Wnioskodawcę na rzecz podmiotów świadczących usługi związane z podróżą lub na rzecz klientów indywidualnych i biznesowych, jest jedynie nabyta wcześniej we własnym imieniu i na własny rachunek usługa noclegowa, gastronomiczna, to ze względu na zapis art. 88 ust. 1 pkt 4 ustawy (stanowiący jeden z wyjątków pozbawiających podatnika prawa do obniżenia kwoty podatku należnego o podatek naliczony), Spółce nie przysługuje prawo do odliczenia podatku naliczonego przy jej nabyciu.

Przepis art. 88 ust. 1 pkt 4 ustawy, wprowadza bowiem bezwzględne ograniczenie w prawie do odliczenia podatku naliczonego od nabywanych usług noclegowych i gastronomicznych, nawet jeżeli służą one odsprzedaży w modelu pośrednictwa”.

Podsumowując powyższe, należy uznać, że odliczenie VAT od usług noclegowych i gastronomicznych może narazić podatnika na konieczność sporu z organami. Pomimo wyroku NSA organy podatkowe nadal odmiennie interpretują powyższe wyłączenie.

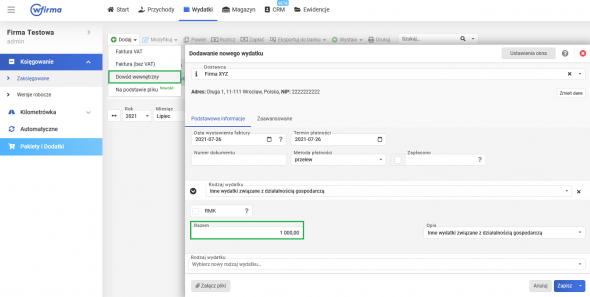

Księgowanie faktury za usługi noclegowe i gastronomiczne w wfirma.pl

Uzytkownicy systemu wfirma.pl fakturę za usługę noclegową lub gastronomiczną od której nie przysługuje odliczenie VAT księgują w zakładce WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/ WYDATEK, gdzie po uzupełnieniu danych w polu RAZEM wskazać należy wartość brutto z faktury oraz jako rodzaj wydatku wybrać INNE WYDATKI ZWIĄZANE Z DZIAŁANOŚCIĄ GOSPODARCZĄ.

Polecamy: