W umowach między przedsiębiorcami wciąż bardzo popularne są faktury z odroczonym terminem płatności. Nie byłoby w tym nic złego, gdyby nie fakt, że wielu kontrahentów samowolnie przeciąga termin zapłaty. Zwłaszcza teraz nagminną wymówką firm stał się koronawirus. To powoduje powstawanie tzw. luki gotówkowej. Przedsiębiorcy dłużej czekają na pieniądze, przez co mają problem z regulowaniem własnych zobowiązań. A to pierwszy krok do utraty wypłacalności i bankructwa.

Ta historia powtarza się w wielu firmach. Czy również w Twojej?

Zbliża się koniec miesiąca, już za kilka dni moment wypłaty pensji pracownikom. Tymczasem pieniądze z kluczowego kontraktu jeszcze nie wpłynęły. Wynagrodzenia czekają, a na koncie w banku pustka. To jedna z takich sytuacji, którą boleśnie odczuwają najmniejsze przedsiębiorstwa. Nic dziwnego. Są płatności, które muszą być uregulowane w terminie. Składki na ZUS, podatki, dostawcy, którzy nie sprzedadzą kolejnej partii podzespołów potrzebnych do produkcji, jeśli nie dostaną zapłaty za poprzednią. I tak, z powodu jednej opóźnionej faktury, mogą tworzyć się zatory płatnicze, które często powodują utratę płynności, a nawet bankructwo.

Wielu przedsiębiorców dopiero wówczas szuka sposobów, jak szybko ratować biznes. Niestety kredyt, leasing, pożyczka – to tylko tymczasowe rozwiązania, które dodatkowo obciążają budżet, pochłaniają cenny czas, zmuszają do zaciągania kolejnych zobowiązań, a i tak nie rozwiązują problemu zaległych należności. Oprócz tego, że są drogie i czasochłonne, wymagają też wielu procedur, a efekt nie zawsze jest gwarantowany. Według badań firmy NFG, co piąty przedsiębiorca w Polsce doświadczył ze strony banku odmowy na uzyskanie kredytu. Alternatywą dla trudno dostępnych kredytów i wysoko oprocentowanych pożyczek jest eFaktoring NFG, czyli uwolnienie pieniędzy znajdujących się w nieopłaconych jeszcze fakturach.

Kontrahent nie płaci – uprzedź go!

Na to, czy firma terminowo reguluje zobowiązania, w dużej mierze mają wpływ czynniki wewnętrzne, a więc sytuacja ekonomiczna danej firmy; jak i czynniki zewnętrzne: sezonowość, zmiany przepisów, konkurencja czy aktualna sytuacja gospodarcza w kraju. Nie jest tajemnicą, że w pandemii sytuacja wielu firm uległa pogorszeniu. Według badania Krajowego Rejestru Długów, 46,5% poddostawców skarży się, że w ich kontrahenci nie wywiązują się z terminów płatności. Z kolei inne badanie, Rzetelnej Firmy, wskazuje, że 22% przedsiębiorców nie płaci świadomie, ponieważ chce zachować pieniądze na czarną godzinę. Niestety takie nieetyczne zachowania w biznesie nie należą do rzadkości.

– Wstrzymanie płatności to szkodliwe zjawisko w gospodarce, bo powoduje zatory płatnicze i ryzyko bankructwa zwłaszcza wśród mikro i małych przedsiębiorstw. Dlatego warto zadziałać wcześniej: wystawić fakturę z odroczonym terminem płatności i od razu przekazać ją do finansowania firmie faktoringowej. Dzięki faktoringowi przedsiębiorca zyskuje stały dostęp do kapitału obrotowego, co nie tylko chroni jego płynność finansową, ale też pozwala planować wydatki na bieżącą działalność i rozwój – mówi Dariusz Szkaradek, prezes Zarządu firmy faktoringowej NFG – dostawcy eFaktoringu, czyli pierwszego w Polsce faktoringu online dla mikroprzedsiębiorstw.

4 powody, dla których warto skorzystać z eFaktoringu NFG w systemie wFirma

-

Prostota – klikasz i masz:

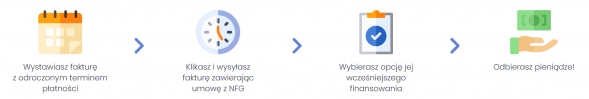

W systemie wFirma pieniądze za wystawioną fakturę możesz już odebrać w kilku prostych krokach:

Możesz wybrać faktoring w cesji jawnej, jawnej ekspres oraz cichej. Wystarczy, że na liście wystawionych i nieopłaconych jeszcze faktur wybierzesz tę, którą chcesz sfinansować w NFG, i już nawet po pięciu minutach możesz otrzymać z niej środki bezpośrednio na swoje konto. Zarówno decyzja o przyznaniu limitu, jak i zawarcie umowy odbywają się w pełni online i w ramach tylko jednego logowania do systemu wFirma.

-

Pieniądze masz, więc nie czekasz:

Dzięki eFaktoringowi możesz regulować swoje zobowiązania w terminie, mimo że Twoi kontrahenci nie uiścili jeszcze opłat za faktury. Otrzymujesz pieniądze natychmiast i nie czekasz na należność od kontrahenta. Cieszysz się mianem zaufanego partnera biznesowego, bo płacisz rachunki na czas. Otrzymujesz rabaty za płatność gotówką. Nie odczuwasz negatywnych skutków zatorów płatniczych, nie stoisz przed ryzykiem utraty płynności finansowej. Twoja działalność nie jest zagrożona.

-

Zyskujesz silnego partnera:

W ramach faktoringu w cesji jawnej oraz w cesji jawnej ekspres Twój kontrahent jest informowany, że wspiera Cię duża instytucja finansowa. Już to samo w sobie bardzo skutecznie motywuje dłużnika do zapłaty. Nie pomagały prośby i groźby? Jeden monit od faktora skutecznie zniechęci Twojego dłużnika do wydłużania płatności.

-

Taniej nie będzie!

eFaktoring NFG to jedna z najtańszych opcji finansowania zewnętrznego dla mikrofirm na polskim rynku. Dodatkowo, użytkownicy platformy wFirma otrzymali dostęp do faktoringu online na preferencyjnych warunkach: czyli 6 miesięcy bez opłat za dostępność limitu faktoringowego, który może wynieść nawet 250 tys. zł.

Chroń swoją płynność finansową, regularnie korzystając z usługi eFaktoringu!

Autor: Emanuel Nowak

Narodowy Fundusz Gwarancyjny S.A.