W obecnych, dosyć trudnych warunkach rynkowych przedsiębiorcy muszą na bieżąco kontrolować stan środków pieniężnych, aby zapewnić wypłacalność firmy. Zgodnie z definicją płynności finansowej, jest to zdolność przedsiębiorstwa do terminowego regulowania swoich bieżących zobowiązań. Niestety, z niskim poziomem płynności finansowej wiąże się wysokie prawdopodobieństwo utraty wspomnianej zdolności. W związku z tym, przedsiębiorstwo musi poznać wskaźniki płynności i posiadać na tyle środków finansowych, aby móc spłacać zaciągnięte zobowiązania w terminie.

Jednak płynność finansowa jest znacznie szerszym pojęciem, gdyż za pomocą odpowiednich wskaźników określa również:

stan środków pieniężnych,

zdolność przemiany składników majątku w pieniądz,

możliwość pokrycia nimi zobowiązań przedsiębiorstwa.

Analizę płynności finansowej przeprowadza się natomiast w oparciu o strumienie przepływów środków pieniężnych w danym okresie (na podstawie rachunku zysków i strat) oraz bieżące stany aktywów obrotowych i zobowiązań.

Podejścia w analizie płynności finansowej

Na podstawie wskaźnikowej analizy płynności finansowej, można określić poziom oraz efektywność zarządzania płynnością w konkretnym przedsiębiorstwie. Właściwe zarządzanie polega na takim dysponowaniu środkami pieniężnymi, aby wpływy zawsze pokryły wydatki przedsiębiorstwa. Źródłem wpływów środków pieniężnych w tym przypadku są głównie otrzymane należności od kontrahentów. W przypadku pogorszenia się sytuacji finansowej, podmiot gospodarczy może skorzystać z dodatkowego źródła w postaci krótkoterminowych kredytów.

W analizie płynności finansowej możemy wyróżnić dwa podejścia:

statyczne - określanie poziomu płynności finansowej na podstawie danych wykazanych w bilansie, rachunku zysków i strat lub na podstawie wskaźników na dany dzień, np. dzień bilansowy,

dynamiczne - określenie poziomu płynności na podstawie danych z przepływów pieniężnych, ale osiągniętych w określonym przedziale czasowym. Podstawowym źródłem danych jest rachunek przepływów pieniężnych, wymagany wyłącznie u podmiotów, których sprawozdanie finansowe objęte jest badaniem biegłego rewidenta.

W związku powyższym aby móc określić płynność finansową przedsiębiorstwa należałoby skorzystać ze wskaźników, które uwzględniają informacje o aktywach obrotowych. Wynikiem obliczeń jest stopień wypłacalności majątku obrotowego.

Podstawowe wskaźniki płynności finansowej

Płynność finansową przedsiębiorstwa można określić na podstawie poniżej omówionych wskaźników, które opierają swoje wyliczenia na posiadanych aktywach obrotowych, czyli inaczej kapitale pracującym. Dzięki uzyskanym wynikom, osoba dokonująca analizy jest w stanie określić stopień wypłacalności majątku obrotowego.

W praktyce można wyróżnić trzy stopnie płynności finansowej przedsiębiorstwa w ujęciu statycznym, a mianowicie:

płynność bieżąca (current ratio),

płynność szybka (quick ratio),

płynność natychmiastowa.

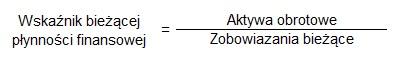

Wskaźnik bieżącej płynności finansowej

Podstawowym wskaźnikiem wykorzystywanym w analizie płynności przedsiębiorstwa jest wskaźnik bieżącej płynności finansowej. Przedstawia on bowiem ogólny obraz zdolności regulowania bieżących (krótkoterminowych) zobowiązań podmiotu gospodarczego poprzez upłynnienie posiadanych aktywów obrotowych (zapasów, należności krótkoterminowych, inwestycji krótkoterminowych).

Zasada mówi, że im wyższa wartość wskaźnika, tym mniejszy jest udział zobowiązań bieżących w aktywach obrotowych. W praktyce przyjmuje się, że optymalna wartość wskaźnika powinna znajdować się w przedziale 1,5 - 2,0. Co ważne, uzyskane wyniki należy dodatkowo porównać z danymi firmy osiągniętymi w poprzednich okresach lub wysokością wskaźnika w innym podmiocie gospodarczym z tej samej branży. Jeżeli wartość wskaźnika przedsiębiorstwa w porównaniu z wartością przewidywaną dla branży znacząco się różni, wówczas jest to podstawa do zidentyfikowania przyczyn, jakie miały w tej sytuacji największy wpływ oraz podjęcia działań mających na celu ich eliminację.

Rosnąca tendencja wskaźnika bieżącej płynności finansowej świadczy natomiast o polepszającej się zdolności regulowania zobowiązań krótkoterminowych. Oznacza to także poprawę płynności firmy. Przedsiębiorstwa w takiej sytuacji lepiej wykorzystują posiadany majątek obrotowy, spłacając tym samym zobowiązania bieżące na czas.

Wartość wskaźnika poniżej 1,0 powinna wzbudzić niepokój w osobach zarządzających płynnością finansową, bowiem świadczy to o kłopotach do regulowania zobowiązań w terminie. Przedsiębiorstwo wówczas posiada zbyt niską wartość majątku obrotowego, aby w danej chwili pokryć wszystkie zobowiązania.

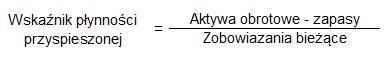

Wskaźnik płynności przyspieszonej

Wskaźnik płynności przyspieszonej powstał w celu określenia możliwości podmiotu w zakresie pokrycia zobowiązań bieżących, ale aktywami o wyższym stopniu płynności (należności krótkoterminowe, inwestycje krótkoterminowe). W tym celu, z aktywów obrotowych wyłączono zapasy materiałów, towarów, produkcji w toku oraz wyrobów gotowych, gdyż ich upłynnienie może być znacznie utrudnione.

Przyjmuje się, że wartość tego wskaźnika powinna być większa lub równa 1,0. Wtedy można stwierdzić, że podmiot gospodarczy jest w stanie na czas uregulować bieżące zobowiązania - bez konieczności upłynniania rzeczowych aktywów obrotowych. Spadek wskaźnika poniżej wspomnianej wartości świadczy o tym, że przedsiębiorstwo utraciło płynność finansową. Natomiast zbyt wysoka wartość wskaźnika świadczy najczęściej o gromadzeniu środków pieniężnych oraz o utrzymywaniu znacznego poziomu należności. Świadczy to o braku nowych inwestycji w firmie.

Co ważne, gdy wartość wskaźnika bieżącej płynności jest wysoka, a wartość wskaźnika płynności przyspieszonej niska - to w przedsiębiorstwie zalegają wysokie stany zapasów. Utrzymywanie znaczącej ilości zapasów generuje niepotrzebne koszty.

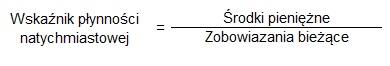

Wskaźnik płynności natychmiastowej

Wskaźnik płynności natychmiastowej określa zdolności uregulowania bieżących zobowiązań z posiadanych w przedsiębiorstwie środków pieniężnych, czyli najbardziej płynnych aktywów obrotowych. Innymi słowy - ocenia, w jakim stopniu przedsiębiorstwo jest w stanie pokryć zobowiązania krótkoterminowe natychmiast.

Oczekiwana wartość wskaźnika powinna mieścić się w przedziale 0,1-0,2. Deficyt środków pieniężnych na koncie nie jest jednoznaczny z utratą płynności finansowej. Jeżeli firma dobrze zarządza ściąganiem należności od kontrahentów, jest w stanie zapewnić ciągły przepływ gotówki. Nadmierna płynność finansowa również nie jest korzystna dla firmy. Ma to negatywny wpływ na jej rentowność oraz jest przyczyną kosztów utraconych korzyści, które mogłyby być nowym źródłem przychodów.

Analiza płynności finansowej w praktyce

Płynność finansowa jest bardzo ważnym aspektem prowadzenia własnej firmy. Rentowne przedsiębiorstwo, które wykazuje niski poziom przepływu środków pieniężnych, może w efekcie mieć problem z regulowaniem bieżących zobowiązań. Wyniki uzyskane z analizy płynności są ważne nie tylko dla osób zarządzających firmą, ale również dla instytucji finansowych, tj. banków, które na ich podstawie decydują o przyznaniu kredytów. Przy czym należy pamiętać, że analiza wskaźnikowa jest metodą sprawdzającą kondycję przedsiębiorstwa, ale bazującą na danych z przeszłości.