Spółki, które dokonują rozliczenia za pomocą estońskiego CIT, zobowiązane będą do złożenia CIT-8E. Warto więc wiedzieć, kiedy druk ten należy złożyć, do jakiego organu podatkowego oraz jak go uzupełnić!

Kto jest zobowiązany do złożenia deklaracji CIT-8E?

Do złożenia CIT-8E są zobowiązane spółki, które jako formę opodatkowania wybrały estoński CIT. Mogą być nimi:

- spółka z ograniczoną odpowiedzialnością,

- prosta spółka akcyjna,

- spółka akcyjna,

- spółka komandytowa,

- spółka komandytowo-akcyjna.

Do kiedy należy złożyć CIT-8E?

Deklarację CIT-8E należy złożyć do końca 3. miesiąca roku podatkowego za poprzedni rok podatkowy. Składa się ją wyłącznie elektronicznie, a jej przesłanie możliwe jest tylko za pomocą podpisu kwalifikowanego.

Jak wypełnić CIT-8E?

Wzór deklaracji CIT-8E został określony w drodze Rozporządzenia Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 10 maja 2021 roku w sprawie wzoru deklaracji o wysokości osiągniętego dochodu i należnego ryczałtu od dochodów spółek kapitałowych. Rozporządzenie, wydanym na podstawie art. 28i pkt 2 ustawy o podatku dochodowym od osób prawnych w załączniku nr 1.

W polu 1 należy wskazać NIP spółki, która składa deklarację.

Pól 2 i 3 nie uzupełnia się samodzielnie.

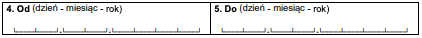

W polu 4 i 5 należy wskazać rok podatkowy podatnika opodatkowanego ryczałtem w rozumieniu przepisów o rachunkowości.

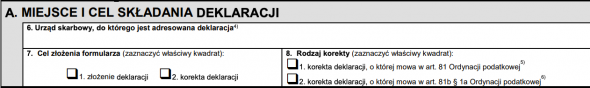

W części A. należy wskazać:

- w polu 6 – urząd skarbowy, do którego składana jest deklaracja;

- w polu 7 – należy wskazać, czy składamy deklarację, czy dokonujemy złożenia jej korekty;

- w polu 8 – jeśli w polu 7 wskazaliśmy złożenie korekty, należy wskazać jej rodzaj.

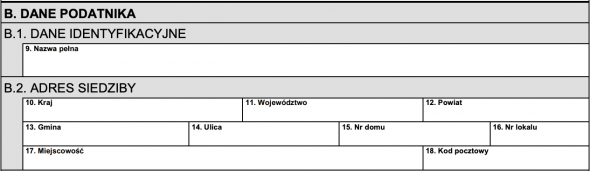

W części B.1. i B.2. należy wskazać dane identyfikacyjne podatnika, takie jak:

- nazwa pełna,

- kraj,

- województwo,

- powiat,

- gmina,

- ulica,

- numer domu,

- numer lokalu,

- miejscowość,

- kod pocztowy.

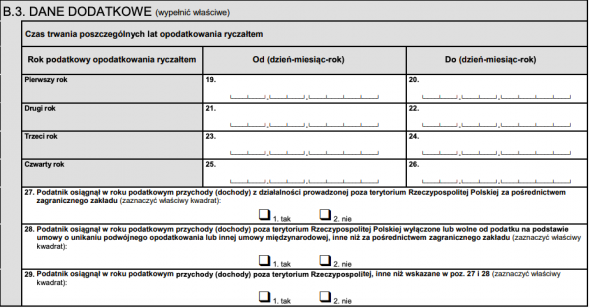

W części B.3. należy uzupełnić dane dodatkowe, takie jak:

- czas trwania poszczególnych lat opodatkowania ryczałtem (jeśli to pierwszy rok na ryczałcie, uzupełniamy tylko poz. 19–20, jeśli drugi to 19–22, jeśli trzeci – 19–24, jeśli czwarty – 19–26);

- czy podatnik osiągnął w roku podatkowym przychody (dochody) z działalności prowadzonej poza terytorium Rzeczypospolitej Polskiej za pośrednictwem zagranicznego zakładu – TAK/NIE;

- czy podatnik osiągnął w roku podatkowym przychody (dochody) poza terytorium Rzeczypospolitej Polskiej wyłączone lub wolne od podatku na podstawie umowy o unikaniu podwójnego opodatkowania lub innej umowy międzynarodowej, inne niż za pośrednictwem zagranicznego zakładu – TAK/NIE;

- czy podatnik osiągnął w roku podatkowym przychody (dochody) poza terytorium Rzeczypospolitej, inne niż wskazane powyżej – TAK/NIE;

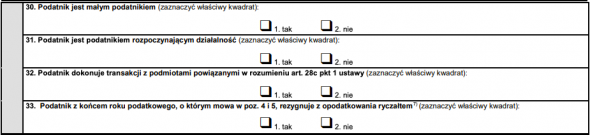

- czy podatnik jest małym podatnikiem – TAK/NIE;

- czy podatnik jest podatnikiem rozpoczynającym działalność – TAK/NIE;

- czy podatnik dokonuje transakcji z podmiotami powiązanymi w rozumieniu art. 28c pkt 1 ustawy o CIT – TAK/NIE;

- czy podatnik z końcem roku podatkowego, o którym mowa w poz. 4 i 5, rezygnuje z opodatkowania ryczałtem – TAK/NIE.

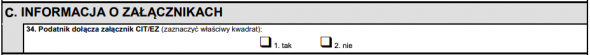

W części C należy określić, czy podatnik będzie dokonywał dołączenia załącznika CIT/EZ.

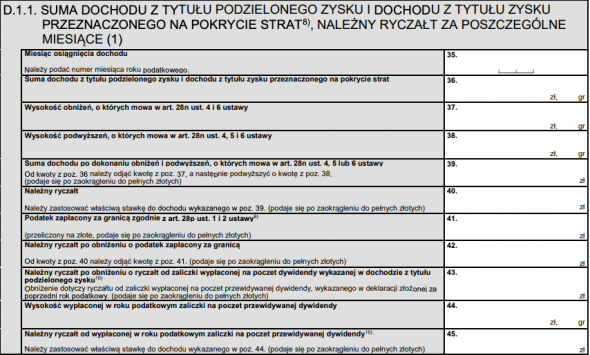

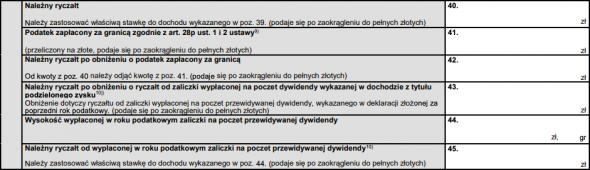

W części D.1.1. należy uzupełnić informację o sumie dochodu z tytułu podzielonego zysku i dochodu z tytułu zysku przeznaczonego na pokrycie strat oraz o należnym ryczałcie za poszczególne miesiące. Dotyczy jedynie strat powstałych w okresie poprzedzającym okres opodatkowania ryczałtem (dochód z tytułu zysku przeznaczonego na pokrycie strat).

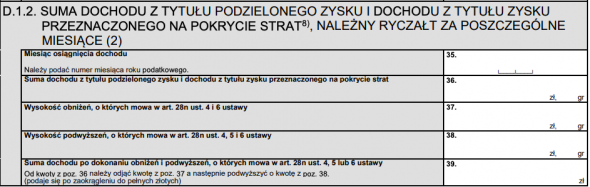

W części D.1.2. uzupełnia się dane analogicznie jak w D.1.1., powołując się na inny miesiąc osiągnięcia dochodu.

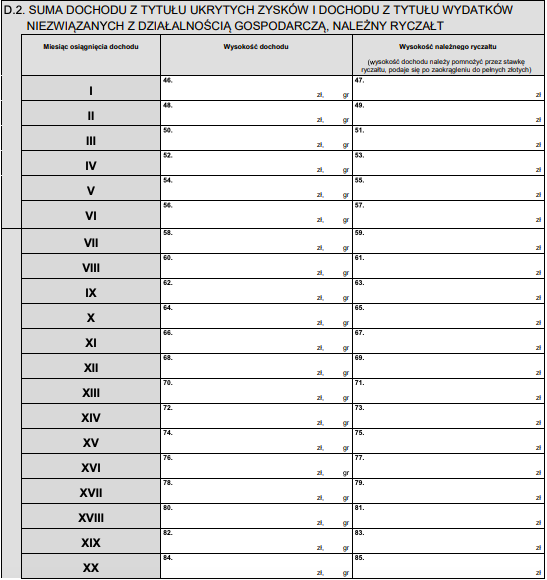

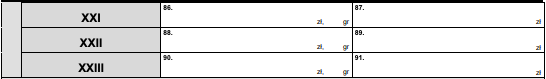

W części D.2. należy wskazać:

- sumę dochodu z tytułu ukrytych zysków i dochodu z tytułu wydatków niezwiązanych z działalnością gospodarczą;

- wysokość należnego ryczałtu (wysokość dochodu należy pomnożyć przez stawkę ryczałtu (10% lub 20% w zależności od wielkości podmiotu) i podaje się ją po zaokrągleniu do pełnych złotych).

Wartości należy przyporządkować do konkretnych miesięcy, których dotyczą.

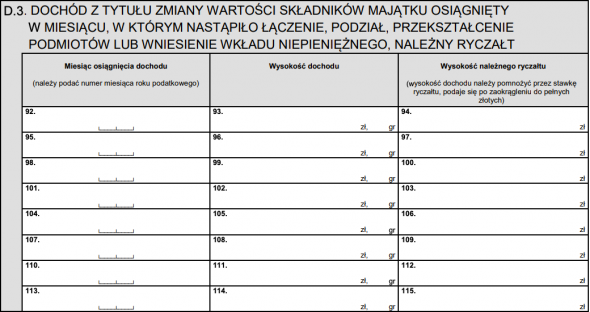

W części D. 3. należy wskazać:

- miesiąc osiągnięcia dochodu (należy podać numer miesiąca roku podatkowego);

- dochodu z tytułu zmiany wartości składników majątku osiągniętego w miesiącu, w którym nastąpiło łączenie, podział, przekształcenie podmiotów lub wniesienie wkładu niepieniężnego;

- należny ryczałt (wysokość dochodu należy pomnożyć przez stawkę ryczałtu (10% lub 20% w zależności od wielkości podmiotu), podaje się po zaokrągleniu do pełnych złotych).

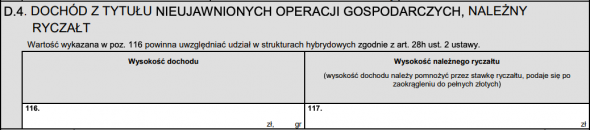

W części D.4. należy wskazać dochód z tytułu nieujawnionych operacji gospodarczych (pole 116) oraz wysokość należnego ryczałtu, zaokrąglona do pełnych złotych (pole 117).

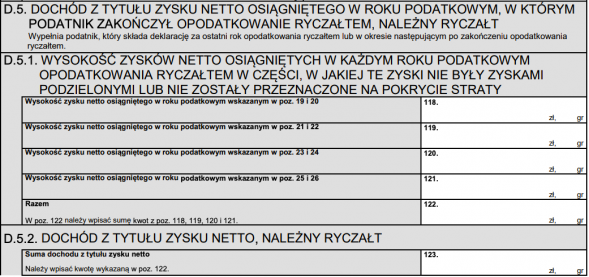

W części D.5.1. należy wskazać wysokość zysków netto osiągniętych w każdym roku podatkowym opodatkowania ryczałtem w części, w jakiej te zyski nie były zyskami podzielonymi lub nie zostały przeznaczone na pokrycie straty.

W części D.5.2. należy wskazać dochód z tytułu zysku netto, przepisując go z pola 122. Następnie dokonać uzupełnienia pól obejmujących obniżeń/podwyżek dochodu do opodatkowania oraz dokonać zgodnie z opisem pól obliczenia podatku należnego.

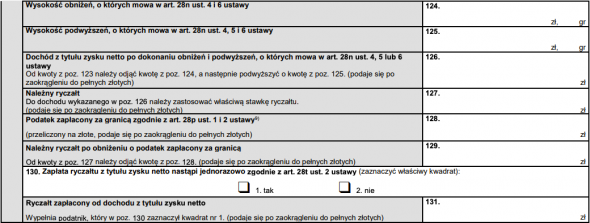

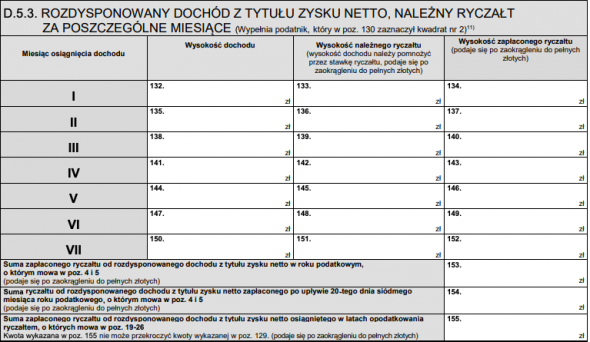

W części D.5.3. należy wskazać, jak został rozdysponowany dochód z tytułu zysku netto, należnego ryczałtu za poszczególne miesiące. Część tę uzupełnia podatnik, który w poz. 130 zaznaczył opcję NIE.

Dodatkowo w polu:

- 153 należy wskazać sumę zapłaconego ryczałtu od rozdysponowanego dochodu z tytułu zysku netto w roku podatkowym, o którym mowa w poz. 4 i 5 (w zaokrągleniu do pełnych złotych);

- 154 należy wskazać sumę ryczałtu od rozdysponowanego dochodu z tytułu zysku netto zapłaconego po upływie 20. dnia 7. miesiąca roku podatkowego, o którym mowa w poz. 4 i 5 (w zaokrągleniu do pełnych złotych);

- 155 należy wskazać sumę zapłaconego ryczałtu od rozdysponowanego dochodu z tytułu zysku netto osiągniętego w latach opodatkowania ryczałtem, o których mowa w poz. 19–26 (w zaokrągleniu do pełnych złotych). Ważne! Kwota wykazana w poz. 155 nie może przekroczyć kwoty wykazanej w poz. 129.

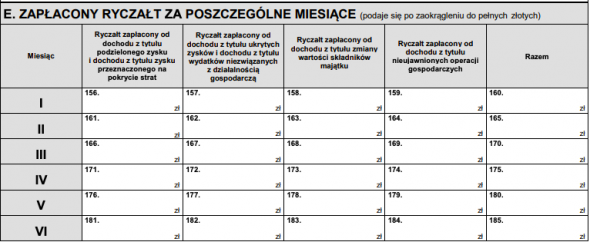

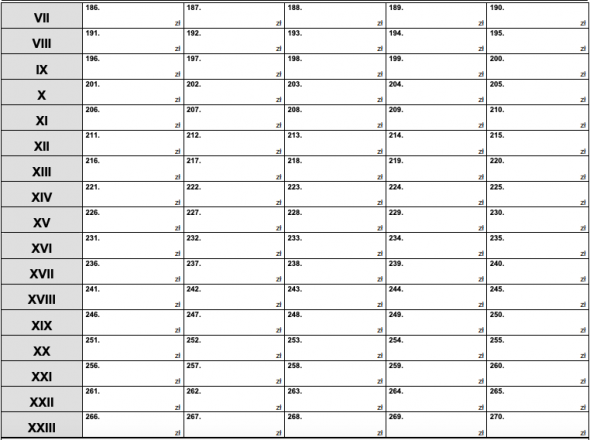

W części E wskazuje się zapłacony ryczałt za poszczególne miesiące. Do każdego z nich należy wskazać kwotę (zaokrągloną do pełnych złotych) zapłaconego ryczałtu z tytułu:

- podzielonego zysku i dochodu z tytułu zysku przeznaczonego na pokrycie strat,

- ukrytych zysków i dochodu z tytułu wydatków niezwiązanych z działalnością gospodarczą,

- dochodu z tytułu zmiany wartości składników majątku,

- nieujawnionych operacji gospodarczych.

Konieczne jest również ich sumowanie w kolumnie RAZEM, także dzieląc ją na poszczególne miesiące.

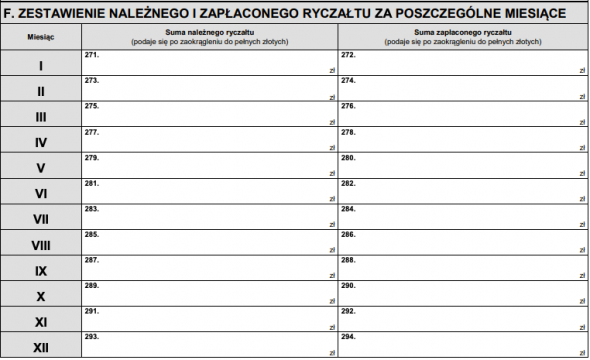

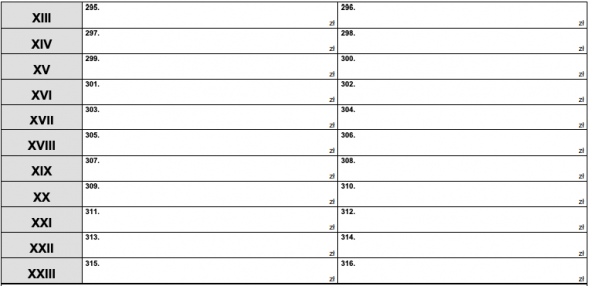

W części F dokonuje się zestawienia należnego i zapłaconego ryczałtu za poszczególne miesiące. W pierwszej kolumnie (numeracja pól nieparzysta) wskazuje się sumę należnego ryczałtu (zaokrąglonego do pełnych złotych), natomiast w drugiej kolumnie (numeracja parzysta) wskazuje się sumę zapłaconego ryczałtu (zaokrąglonego do pełnych złotych). Wartości przyporządkowuje się do miesięcy, których dotyczą.

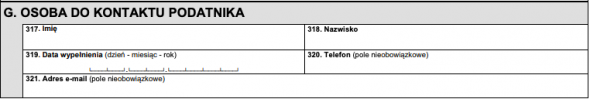

W części G uzupełnia się dane osoby do kontaktu podatnika, czyli jej:

- imię i nazwisko,

- telefon (pole nieobowiązkowe),

- adres e-mail (pole nie obowiązkowe)

oraz dodatkowo wskazuje się datę wypełnienia deklaracji.