Wielu przedsiębiorców łączy prowadzenie własnej działalności z pracą na etacie. Jak w takiej sytuacji prawidłowo rozliczyć osiągnięte przychody? Który formularz PIT należy wypełnić? Czy zawsze wystarczy jedno zeznanie roczne, czy w niektórych przypadkach konieczne jest złożenie kilku deklaracji? W niniejszym artykule wyjaśniamy, jak poprawnie rozliczyć dochody z działalności oraz etatu i uniknąć błędów podatkowych.

Działalność na zasadach ogólnych i etat a zeznanie roczne

Prowadząc działalność gospodarczą opodatkowaną według zasad ogólnych (czyli według skali podatkowej) i pracując na etat, do rozliczenia dochodów wystarczy jedno zeznanie roczne - PIT-36.

Deklaracja PIT-36 umożliwia rozliczenie i łączenie różnych źródeł przychodów opodatkowanych na zasadach skali podatkowej, zatem nie tylko dochodów uzyskanych z prowadzonej działalności gospodarczej, ale także m.in. z etatu.

Skala podatkowa w 2024/2025 roku kształtuje się następująco:

Podstawa obliczenia podatku w złotych | Podatek wynosi | ||

ponad | do | ||

120 000 | 12% minus kwota zmniejszająca podatek 3 600 zł | ||

120 000 | 10 800 zł + 32% nadwyżki ponad 120 000 zł | ||

Główne źródła przychodów to m.in.:

- należności ze stosunku pracy,

- emerytury - renty zagraniczne,

- świadczenia wypłacone z FP i FGŚP,

- działalność wykonywana osobiście - m.in. umowy zlecenia i o dzieło,

- prawa autorskie i inne prawa,

Zeznanie roczne PIT-36 nie tylko umożliwia łączenie różnych źródeł przychodów, lecz także pozwala skorzystać z różnego rodzaju ulg podatkowych, np. ulgi prorodzinnej czy ulgi za internet.

Przykład 1.

Pan Robert prowadzi działalność gospodarczą i w trakcie roku rozpoczął pracę na etat. Z uwagi na to, że kwota zmniejszająca podatek, 3 600 zł, w pierwszej kolejności brana jest pod uwagę z działalności. Co powinien zrobić Pan Robert?

Pan Robert powinien powiadomić pracodawcę o tym, że prowadzi działalność, aby ten nie odliczał jej wartości przy wyliczaniu zaliczki na podatek, która sam odprowadza.

Co jednak w odwrotnej sytuacji, kiedy pracując na etacie, w trakcie roku rozpoczyna się działalność? - omawia to przykład 2.

Przykład 2.

Pan Piotr pracuje na etat i w trakcie roku zdecydował się na założenie własnej działalności gospodarczej. Do tego czasu pracodawca odliczał kwotę zmniejszającą podatek. Nawet jeśli przedsiębiorca powiadomi pracodawcę, aby w kolejnych miesiącach nie odliczał on kwoty zmniejszającej podatek, to wcześniej jej część już i tak została odliczona. Ponieważ pierwszeństwo w jej odliczeniu ma działalność gospodarcza, to przedsiębiorca standardowo ma prawo zmniejszać podatek o 3 600 zł.

W tej sytuacji fakt, że pracodawca odliczał już kwotę zmniejszającą podatek, zostanie rozliczony w zeznaniu rocznym.

Podatek liniowy i etat

Podatek liniowy stanowi jednolitą stawkę podatku 19% niezależnie od osiągniętego dochodu. Z uwagi na to, że dochody ze stosunku pracy zasadniczo są opodatkowane według zasad ogólnych, nie jest możliwe rozliczenie ich w tej samej deklaracji co dochody z działalności.

Jeśli działalność gospodarcza opodatkowana jest podatkiem liniowym i dodatkowo przedsiębiorca pracuje na etacie, konieczne jest złożenie dwóch oddzielnych zeznań rocznych. Jednego z działalności gospodarczej i drugiego z pracy na etacie.

Dochody uzyskane z pracy na etacie przedsiębiorca rozlicza na formularzu PIT-37. Natomiast z działalności przy opodatkowaniu według podatku liniowego przedsiębiorca składa PIT-36L, do którego dołącza załącznik PIT/B. W załączniku zawiera się informację o wysokości dochodu/straty z pozarolniczej działalności gospodarczej z danego roku podatkowego.

Opodatkowanie działalności za pomocą podatku liniowego uniemożliwia skorzystanie z przywilejów, jakie występują przy rozliczeniu na zasadach ogólnych, czyli m.in. nie można odliczyć większości ulg podatkowych czy rozliczyć się wspólnie z małżonkiem.

Przykład 3.

Pan Stanisław jest zatrudniony na umowę o pracę i jednocześnie prowadzi własną działalność gospodarczą, którą zdecydował opodatkować podatkiem liniowym. W 2024 roku w ramach umowy o pracę uzyskał dochód w kwocie 60 tys. złotych. Natomiast z tytułu działalności gospodarczej uzyskał 100 tys. złotych dochodu. Czy w ramach zeznania rocznego dochody te powinny być połączone i rozliczone na jednym druku?

Nie, pan Stanisław dochody te powinien rozliczyć osobno na drukach odpowiednich dla danej formy opodatkowania tj. dochód z tytułu umowy o pracę za pomocą druku PIT-37, a dochód z tytułu działalności gospodarczej za pomocą druku PIT-36L.

Ryczałt a praca na etat

Ryczałt to uproszczona forma opodatkowania zakładająca opodatkowanie przychodów, a nie, jak przy zasadach ogólnych i podatku liniowym, dochodów. W związku z tym podatnicy w ogóle nie rozliczają kosztów uzyskania przychodu.

W przypadku opodatkowania działalności na zasadach ryczałtu, podobnie jak przy podatku liniowym, konieczne jest złożenie dwóch oddzielnych zeznań rocznych. Przychody z działalności rozlicza się na deklaracji PIT-28, natomiast z etatu - standardowo na PIT-37.

Karta podatkowa i praca na etacie

Karta podatkowa to również jedna z uproszczonych form opodatkowania. Podatnicy co miesiąc odprowadzają stałą kwotę podatku do urzędu skarbowego, która zazwyczaj jest dość niska i nie jest uzależniona od osiąganego dochodu. Wysokość podatku zależy od:

- rodzaju prowadzonej działalności,

- liczby mieszkańców gminy, na której terenie jest prowadzona działalność,

- liczby zatrudnionych pracowników.

Dodatkowym atutem karty podatkowej jest to, że nie ma obowiązku prowadzenia ewidencji rachunkowej.

Prowadząc działalność gospodarczą opodatkowaną na zasadach karty podatkowej i wykonując pracę na etacie, podatnik również ma obowiązek złożenia dwóch odrębnych deklaracji podatkowych.

Przychody z prowadzonej działalności gospodarczej opodatkowanej za pomocą karty podatkowej rozlicza się na PIT-16A. Jest to zeznanie roczne o wysokości składki na ubezpieczenie zdrowotne, zapłaconej i odliczonej od karty podatkowej w poszczególnych miesiącach roku podatkowego.

W PIT-16A nie można odliczyć ulg podatkowych, rozliczyć się wspólnie z małżonkiem i oczywiście łączyć źródeł przychodów.

Jak złożyć zeznanie roczne do urzędu?

Zeznanie roczne PIT można złożyć do urzędu skarbowego:

- osobiście - składając je w okienku podawczym w formie papierowej,

- przez internet - wysyłając w formie elektronicznej,

- korespondencyjnie - za pośrednictwem Poczty Polskiej lub Polskiego Urzędu Konsularnego. W tej sytuacji należy jednak mieć na uwadze, że za datę złożenia druku uznaję się datę stempla pocztowego.

Najpowszechniejszą formą składania PIT jest wysyłka elektroniczna. Zazwyczaj podczas wypełniania formularza, automatycznie wyznaczane są pola, które obowiązkowo należy wpisać. Dodatkowo program zaznacza pola, które podatnik wypełnił błędnie lub przypadkowo pominął, dzięki czemu prawdopodobieństwo wysłania błędnego zeznania rocznego do urzędu jest niemożliwe.

Dodatkowym atutem elektronicznej wysyłki zeznania rocznego jest brak wymogu posiadania podpisu kwalifikowanego potwierdzonego specjalnym certyfikatem przy składaniu większości deklaracji.

Elektroniczne sporządzenie i wysyłka zeznania rocznego z systemu wFirma.pl

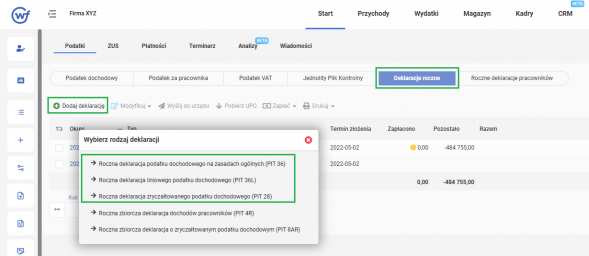

Korzystając z systemu wFirma.pl przeznaczonego do prowadzenia księgowości online, użytkownik w prosty i szybki sposób wygeneruje zeznanie roczne a następnie wyśle je elektronicznie bezpośrednio do urzędu skarbowego. Możliwe jest za wygenerowanie pośrednictwem systemu zeznania rocznego z działalności na formularzu PIT-28, PIT-36 lub PIT-36L. Aby je przygotować należy przejść do zakładki START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ i wybrać formularz, właściwy dla przyjętej formy opodatkowania działalności:

- Roczna deklaracja podatku dochodowego na zasadach ogólnych (PIT 36),

- Roczna deklaracja liniowego podatku dochodowego (PIT 36L),

- Roczna deklaracja zryczałtowanego podatku dochodowego (PIT 28).

Następnie należy wskazać rok, za który deklaracja jest składana oraz cel jej złożenia.

Podczas generowania zeznania rocznego wartości osiągniętych przychodów, poniesionych kosztów oraz uzyskanego dochodu z danego roku podatkowego są uzupełnione automatycznie, jak również wartości odliczonych składek społecznych i zdrowotnych oraz należnych i zapłaconych zaliczek na podatek dochodowy. Użytkownik ma wówczas możliwość ich weryfikacji oraz w razie potrzeby poprawy.

W pełni przygotowane zeznanie roczne w systemie można wysłać korzystając z opcji WYŚLIJ DO URZĘDU. Po prawidłowej przeprowadzonej wysyłce zeznania rocznego z systemu będzie możliwe pobranie UPO, czyli urzędowego poświadczenia odbioru. Więcej szczegółów w artykule: Przychody z pracy i działalność gospodarcza w zeznaniu rocznym.