Sprzedaż sezonowa nie zwalnia z obowiązku ewidencjonowania przychodów na kasie fiskalnej. Po przekroczeniu limitu zwolnienia nawet w przypadku, gdy przedsiębiorca prowadzi sprzedaż na rzecz osób prywatnych czy rolników ryczałtowych, jedynie przez kilka miesięcy w roku powinien dokonywać jej rejestrowania na kasie fiskalnej. Nie ustalono bowiem fakultatywnych przepisów regulujących kwestię firm aktywnych jedynie w sezonie, a zatem obowiązują w stosunku do nich przepisy ogólne. Sprawdź, kiedy sprzedaż sezonowa może podlegać pod zwolnienie z kasy fiskalnej!

Obowiązek ewidencjonowania sprzedaży na kasie fiskalnej

Zgodnie z art. 111 ustawy o VAT do ewidencjonowania sprzedaży na kasie fiskalnej zobowiązani są przedsiębiorcy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych.

Ustawodawca przewidział także możliwość zwolnienia z obowiązku posiadania kasy przy spełnieniu określonych warunków, które reguluje rozporządzenie Ministra Rozwoju i Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących.

Zwolnienia z kasy rejestrującej można podzielić na:

- przedmiotowe,

- podmiotowe.

Zwolnienie przedmiotowe

Zwolnienie przedmiotowe dotyczy czynności, których wykonywanie nie powoduje obowiązku ewidencji sprzedaży na kasie fiskalnej. Czynności te zostały wymienione w załączniku do rozporządzenia i należą do nich m.in.:

- usługi noclegowe i usługi towarzyszące świadczone przez hotele, motele, pensjonaty i inne obiekty hotelowe dotyczące wyłącznie usług świadczonych przez obozowiska dla dzieci;

- usługi obiektów noclegowych turystycznych i miejsc krótkotrwałego zakwaterowania bez obsługi, dotyczące wyłącznie usług świadczonych przez obozowiska dla dzieci;

- pozostałe usługi związane z zakwaterowaniem z wyłączeniem PKWiU 55.90.13.0 – dotyczy wyłącznie: usług krótkotrwałego zakwaterowania pozostałych, gdzie indziej niesklasyfikowanych (z wyłączeniem usług hotelarskich i turystycznych), jeżeli świadczenie tych usług w całości zostało udokumentowane fakturą.

Zwolnienie podmiotowe

Zwolnienie podmiotowe związane jest z limitem sprzedaży, po którego przekroczeniu przedsiębiorcy mają obowiązek dokonywać rejestracji sprzedaży na kasie fiskalnej. W 2025 roku wynosi on 20 000 zł. Przy ustalaniu takiego limitu bierze się pod uwagę jedynie sprzedaż na rzecz osób fizycznych nieprowadzących działalności gospodarczej i rolników ryczałtowych. Jeżeli więc przedsiębiorca prowadzi sprzedaż zarówno dla firm, jak i osób fizycznych, ustalając limit sprzedaży zobowiązujący do rejestrowania sprzedaży na kasie fiskalnej, uwzględnia on wówczas jedynie obrót na rzecz osób prywatnych oraz rolników ryczałtowych.

Osoby rozpoczynające działalność w trakcie roku podatkowego powinny zwrócić uwagę, że limit w ich przypadku będzie liczony proporcjonalnie do okresu, na jaki przypada prowadzenie działalności. Wówczas nie zawsze będzie on wynosił 20 000 zł.

Kiedy zwolnienie z kasy fiskalnej nie obowiązuje?

Wykonywanie niektórych czynności mimo nieprzekroczenia limitu sprzedaży 20 000 zł nie daje prawa do korzystania ze zwolnienia z kasy fiskalnej. Czynności, przy których wykonywaniu nie stosuje się zwolnień z obowiązku ewidencjonowania na kasie fiskalnej, zostały wymienione w § 4 rozporządzenia Ministra Rozwoju i Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących i należą do nich między innymi:

- dostawy wyrobów z metali szlachetnych lub z udziałem tych metali, których dostawa nie może korzystać ze zwolnienia od podatku;

- dostawy wyrobów tytoniowych (CN 2401, 2402, 2403), napojów alkoholowych o zawartości alkoholu powyżej 1,2%, napojów alkoholowych będących mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5% (bez względu na kod CN), z wyłączeniem towarów dostarczanych na pokładach samolotów;

- perfum i wód toaletowych (CN 3303 00 10, 3303 00 90), z wyłączeniem towarów dostarczanych na pokładach samolotów;

- usługi kulturalne i rozrywkowe, wyłącznie w zakresie wstępu na przedstawienia cyrkowe;

- związane z rozrywką i rekreacją wyłącznie w zakresie wstępu do wesołych miasteczek, parków rozrywki, na dyskoteki, sale taneczne;

- mycia, czyszczenia samochodów i podobnych usług (PKWiU 45.20.30.0), w tym przy użyciu urządzeń obsługiwanych przez klienta, które w systemie bezobsługowym przyjmują należność w bilonie lub banknotach, lub innej formie (bezgotówkowej).

Sprzedaż sezonowa a obowiązek rejestracji na kasie fiskalnej

Przedsiębiorcy prowadzący od wielu lat sprzedaż sezonową, którzy korzystają ze zwolnienia podmiotowego, muszą wziąć pod uwagę wysokość obrotu obejmującego sprzedaż na rzecz osób fizycznych i rolników ryczałtowych w poprzednim roku podatkowym. Jeżeli bowiem limit 20 000 zł został przekroczony już w roku ubiegłym, kiedy przedsiębiorca odwiesza działalność na rozpoczynający się sezon, obowiązkowo powinien już pierwszą sprzedaż zaewidencjonować na kasie fiskalnej.

Jeżeli w poprzednim roku podatkowym sprzedaż na rzecz osób fizycznych nieprowadzących działalności i rolników ryczałtowych nie przekroczyła obecnie obowiązującego limitu (20 000 zł), to przedsiębiorca ma prawo do dalszego korzystania ze zwolnienia z kasy. Należy jednak na bieżąco kontrolować wielkość sprzedaży. Po przekroczeniu limitu w trakcie roku przedsiębiorca ma czas do dwóch miesięcy na zakup i instalację kasy, licząc od miesiąca następującego po tym, w którym przekroczono limit zwolnienia.

Sprzedaż sezonowa nie jest zatem zwolniona z obowiązku posiadania kasy fiskalnej. Przedsiębiorców sezonowych obowiązuje taki sam limit sprzedaży zwalniający z ewidencjonowania na kasie jak przedsiębiorców, którzy prowadzą działalność przez cały rok. Po przekroczeniu limitu w działalności sezonowej istnieje obowiązek rejestrowania na kasie fiskalnej sprzedaży dokonywanej na rzecz osób prywatnych lub rolników ryczałtowych.

Jak zaksięgować raport z kasy fiskalnej lub ewidencję sprzedaży bezrachunkowej?

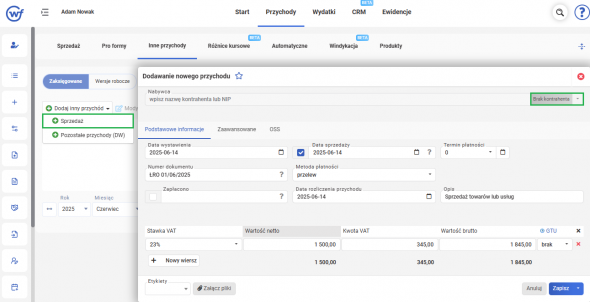

W systemie wFirma.pl sprzedaż na rzecz osób prywatnych należy zaksięgować poprzez zakładkę: PRZYCHODY » INNE PRZYCHODY » ZAKSIĘGOWANE » DODAJ INNY PRZYCHÓD » SPRZEDAŻ. W oknie dodawania przychodu należy zaznaczyć BRAK KONTRAHENTA i uzupełnić pozostałe dane (kwoty) zgodnie z danymi na wydruku raportu lub ewidencji sprzedaży bezrachunkowej.

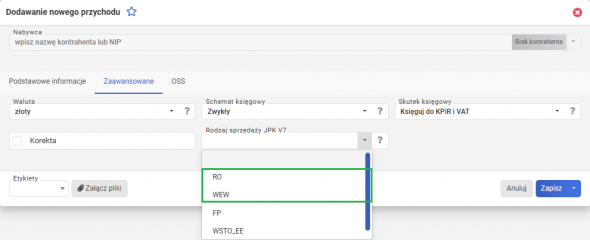

W podzakładce ZAAWANSOWANE jako Rodzaj sprzedaży JPK V7 należy wybrać:

- RO - jeżeli księgowany jest raport okresowy z kasy fiskalnej,

- WEW - jeżeli księgowana jest ewidencja sprzedaży bezrachunkowej.

Tak dodany wpis zostanie ujęty w rejestrze VAT sprzedaży, a tym samym w pliku JPK_V7 z właściwym oznaczeniem oraz w kolumnie 7 KPiR - Sprzedaż towarów i usług lub Ewidencji przychodów (w przypadku opodatkowania ryczałtem).