Przedsiębiorcy oferujący m.in. usługi z zakresu doradztwa podatkowego, gastronomiczne i wulkanizacyjne, a także warsztaty motoryzacyjne, fryzjerzy i kosmetyczki na rzecz osób prywatnych muszą posiadać kasy fiskalne. Sprawdź, kogo obowiązuje kasa fiskalna w 2025 roku!

Dla kogo kasa fiskalna w 2025 roku?

O tym, kogo bezwzględnie obowiązuje kasa fiskalna można przeczytać w §4 Rozporządzenia w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących, a są to:

- dostawy:

- gazu płynnego,

- części do silników (CN 8409 91 00 i 8409 99 00),

- silników do napędu pojazdów i motocykli, silników spalinowych tłokowych z zapłonem iskrowym i samoczynnym do różnego rodzaju jednostek, w tym motocykli (CN 8407 i 8408),

- nadwozi do pojazdów silnikowych (CN 8707),

- przyczep i naczep (CN 8716 10, 8716 31 00, ex 8716 39, 8716 40 00), kontenerów (CN 8609 00),

- części przyczep, naczep i pozostałych pojazdów bez napędu mechanicznego (CN 8716 90),

- części i akcesoriów do pojazdów silnikowych (CN 8708, 9401 99 20 i 9401 99 80), to jest do: – ciągników, – pojazdów silnikowych do przewozu dziesięciu lub więcej osób z kierowcą, – samochodów i pozostałych pojazdów silnikowych przeznaczonych zasadniczo do przewozu osób, włącznie z samochodami osobowo-towarowymi (kombi) oraz samochodami wyścigowymi, – pojazdów silnikowych do transportu towarów, – pojazdów silnikowych specjalnego przeznaczenia, innych niż te zasadniczo przeznaczone do przewozu osób lub towarów, w szczególności: pojazdów pogotowia technicznego, dźwigów samochodowych, pojazdów strażackich, betoniarek samochodowych, zamiatarek, polewaczek, przewoźnych warsztatów, ruchomych stacji radiologicznych – z wyłączeniem motocykli,

- komputerów stacjonarnych i przenośnych, w tym laptopów i tabletów, oraz urządzeń peryferyjnych do nich, konsol do gier, części do komputerów i konsol,

- wyrobów elektronicznych, w tym odbiorników telewizyjnych i radiowych, gramofonów, głośników, telefonów, w tym smartfonów, smartwatchów, anten, wyświetlaczy, monitorów, aparatów do zapisu lub odtwarzania obrazu i dźwięku, nawigacji, urządzeń pamięci trwałej, taśm, dysków, urządzeń alarmowych,

- wyrobów optycznych, w tym lornetek, lunet, rzutników,

- silników elektrycznych, prądnic i transformatorów,

- sprzętu fotograficznego, w tym cyfrowych i konwencjonalnych aparatów fotograficznych, soczewek, obiektywów, kamer, projektorów filmowych,

- wyrobów z metali szlachetnych lub z udziałem tych metali, których dostawa nie może korzystać ze zwolnienia od podatku, o którym mowa w art. 113 ust. 1 i 9 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, zwanej dalej „ustawą”,

- zapisanych i niezapisanych nośników danych cyfrowych i analogowych,

- wyrobów przeznaczonych do użycia, oferowanych na sprzedaż lub używanych jako paliwa silnikowe albo jako dodatki lub domieszki do paliw silnikowych, bez względu na kod CN,

- wyrobów tytoniowych (CN 2401, 2402, 2403), z wyłączeniem towarów dostarczanych na pokładach samolotów,

- napojów alkoholowych o zawartości alkoholu powyżej 1,2 %, napojów alkoholowych będących mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5 % (bez względu na kod CN), z wyłączeniem towarów dostarczanych na pokładach samolotów,

- perfum i wód toaletowych (CN 3303 00 10, 3303 00 90), z wyłączeniem towarów dostarczanych na pokładach samolotów,

- wyrobów klasyfikowanych do CN 2404 i 8543 40 00, przeznaczonych do palenia lub do wdychania bez spalania, z wyłączeniem towarów dostarczanych na pokładach samolotów,

- wyrobów zawierających w swym składzie alkohol etylowy o objętościowej mocy powyżej 50 % objętości, nieprzeznaczonych do spożycia przez ludzi, w tym rozpuszczalników, płynów odkażających, rozcieńczalników farb, płynów do odmrażania,

- węgla, brykietów i podobnych paliw stałych wytwarzanych z węgla, węgla brunatnego, koksu i półkoksu, przeznaczonych do celów opałowych,

- towarów przy użyciu urządzeń obsługiwanych przez klienta, które również w systemie bezobsługowym przyjmują należność w bilonie, banknotach lub innej formie (bezgotówkowej) i wydają towar;

- świadczenia usług:

- przewozów pasażerskich w samochodowej komunikacji, z wyłączeniem przewozów wymienionych w poz. 19 i 20 załącznika do rozporządzenia,

- taksówek (PKWiU 49.32.11.0), z wyłączeniem wynajmu samochodów osobowych z kierowcą,

- naprawy pojazdów silnikowych oraz motorowerów, w tym naprawy opon, ich zakładania, bieżnikowania i regenerowania,

- w zakresie wymiany opon lub kół dla pojazdów silnikowych oraz motorowerów,

- w zakresie badań i przeglądów technicznych pojazdów,

- w zakresie opieki medycznej świadczonej przez lekarzy i lekarzy dentystów, z wyłączeniem usług świadczonych przez osoby wymienione w poz. 51 załącznika do rozporządzenia,

- prawniczych, z wyłączeniem usług wymienionych w poz. 31 załącznika do rozporządzenia,

- doradztwa podatkowego,

- związanych z wyżywieniem (PKWiU ex 56.10, 56.21, ex 56.29, ex 56.30), wyłącznie: – świadczonych przez stacjonarne placówki gastronomiczne, w tym również sezonowo, oraz – usług przygotowywania żywności dla odbiorców zewnętrznych (catering),

- fryzjerskich, kosmetycznych i kosmetologicznych,

- kulturalnych i rozrywkowych – wyłącznie w zakresie wstępu na przedstawienia cyrkowe,

- związanych z rozrywką i rekreacją – wyłącznie w zakresie wstępu do wesołych miasteczek, parków rozrywki, na dyskoteki, sale taneczne,

- mycia, czyszczenia samochodów i podobnych usług (PKWiU 45.20.30.0),

- parkingu samochodów i innych pojazdów,

- przy użyciu urządzeń, w tym wydających bilety, obsługiwanych przez klienta, które również w systemie bezobsługowym przyjmują należność w bilonie, banknotach lub innej formie (bezgotówkowej).

Kasa fiskalna - limity w 2025 roku bez zmian!

Limit obrotu do kasy na mocy aktualnie obowiązującego rozporządzenia nie uległ zmianie. Zgodnie z generalną zasadą dla wszystkich podatników, którzy prowadzą sprzedaż towarów i usług na rzecz osób fizycznych kasa fiskalna jest obowiązkowa, jeżeli obroty na ich rzecz przekroczą 20 000 zł. Do limitu nie zalicza się takich czynności jak sprzedaż:

- nieruchomości,

- środków trwałych jeżeli sprzedaż została udokumentowana fakturą,

- wartości prawnych i niematerialnych jeżeli sprzedaż została udokumentowana fakturą.

Zwolnienia przedmiotowe z obowiązku posiadania kasy fiskalnej

Rozporządzenie wyszczególnia podatników, którzy nie muszą przestrzegać limitu 20 000 zł jeśli dokonują czynności przedmiotowo zwolnione z kasy rejestrującej wymienione w załączniku omawianego rozporządzenia. Podatnicy, którzy jeszcze nie muszą myśleć o zakupie kas fiskalnych, to między innymi:

- prowadzący czynności notarialne,

- oferujący usługi usługi telekomunikacyjne (również art. 2 pkt 25a ustawy o VAT),

- świadczący usługi elektroniczne, którzy równocześnie oferują usługi telekomunikacyjne (o których mowa w art. 2 pkt 26 ustawy o VAT, pod warunkiem, że podatnik świadczy usługi telekomunikacyjne, o których mowa w art. 2 pkt 25a ustawy),

- oferujący usługi ubezpieczeniowe i finansowe,

- oferujący usługi związane z obsługą rynku nieruchomości, jeżeli świadczenie tych usług w całości zostało udokumentowane fakturą,

- prowadzący sprzedaż wysyłkową - jednak tylko w wypadku, kiedy dostawa odbędzie się kurierem lub za pomocą poczty, zapłata zostanie przelana na rachunek bankowy podatnika lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem, a z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej konkretnie czynności dotyczyła dostawa i na czyją rzecz została dokonana (dane nabywcy, w tym jego adres).

Pełen wykaz czynności jak zostało wspomniane znajduje się w załączniku do rozporządzenia w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących.

Jak zaksięgować ewidencję sprzedaży bezrachunkowej w systemie wFirma.pl?

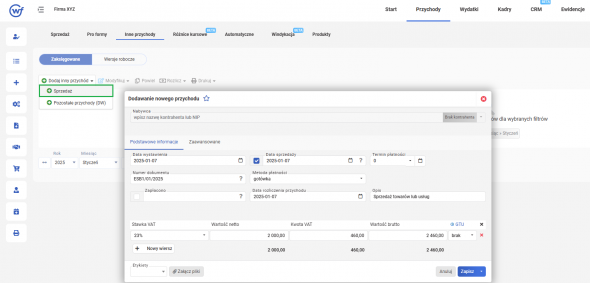

Użytkownicy, którzy korzystają ze zwolnienia podmiotowego z kasy rejestrującej i tym samym prowadzą ewidencję sprzedaży bezrachunkowej, w systemie wFirma.pl mogą wprowadzić osiągnięte przychody ze sprzedaży na rzecz osób fizycznych w zakładce PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » SPRZEDAŻ, gdzie kolejno należy uzupełnić dane zgodnie ze sporządzoną wcześniej ewidencją sprzedaży bezrachunkowej. W polu NABYWCA należy zaznaczyć opcję BRAK KONTRAHENTA. Jako numer ewidencji bezrachunkowej można wskazać ESB numer/MM/RRRR.

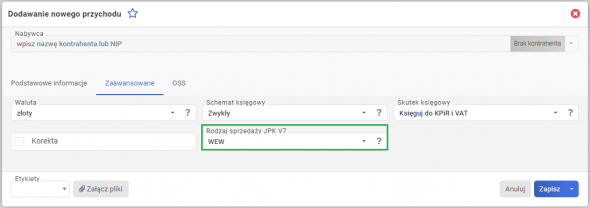

Dodatkowo w podzakładce ZAAWANSOWANE jako Rodzaj sprzedaży w JPK_V7 należy wybrać z listy oznaczenie WEW.

Po zapisaniu przychód zostanie ujęty w kolumnie 7 KPiR, natomiast podatek VAT trafi do rejestru VAT sprzedaży. Dodatkowo wpis zostanie wykazany w części ewidencyjnej pliku JPK_V7 z oznaczeniem "WEW".