Zakupione urządzenie – nawet o wartości przewyższającej 10 000 zł, której przewidywany okres użytkowania w firmie wynosi ponad rok – nie zawsze od razu można wprowadzić do firmowej ewidencji środków trwałych. Żeby to zrobić, musi być bowiem spełniony warunek o kompletności i zdatności do użytku. Jeżeli więc zakupiony środek trwały nie jest gotowy do używania w firmie – wymaga nakładów na doprowadzenie go do użytku, bo przykładowo zmienia się jego charakter użytkowy – traktuje się go jako środek trwały w budowie. W artykule opisujemy, jak rozliczyć środek trwały w budowie na gruncie VAT i PIT.

Czym jest środek trwały w budowie?

Pod pojęciem środka trwałego w budowie należy rozumieć środek trwały w trakcie budowy, ulepszenia lub montażu istniejących już środków trwałych oraz środki gotowe do przekazania do użytkowania. Do tej definicji wlicza się również poniesione nakłady na przedsięwzięcie budowy, przebudowy, adaptacji lub jego montażu.

Środek trwały w budowie – rozliczenie kosztów

Wydatki ponoszone na budowę nowego środka trwałego w firmie nie będą stanowiły bezpośrednio kosztów uzyskania przychodów w momencie ich faktycznego poniesienia. Budowa środka trwałego jest niejako inwestycją, a nakłady nie będą księgowane na bieżąco w KPiR, tak jak ma to miejsce przy wydatkach o charakterze remontu.

Koszty związane z budową środka trwałego (a także przystosowaniem nowego środka trwałego do użytku) będą zaliczane stopniowo do kosztów podatkowych w KPiR dopiero od momentu, gdy zostanie on przyjęty do użytkowania w formie odpisów amortyzacyjnych. W świetle powyższego ze środkiem trwałym w budowie mamy do czynienia w sytuacji, kiedy rozpoczęte zostały prace zmierzające do finalnego wytworzenia środka trwałego i jest on zdatny i kompletny do użytku. Kosztem będą więc naliczone odpisy amortyzacyjne od wartości początkowej środka trwałego oddanego do użytku w firmie (gdy ten spełni warunki).

„Amortyzacji podlegają, z zastrzeżeniem art. 22c, stanowiące własność lub współwłasność podatnika, nabyte lub wytworzone we własnym zakresie, kompletne i zdatne do użytku w dniu przyjęcia do używania:

1) budowle, budynki oraz lokale będące odrębną własnością,

2) maszyny, urządzenia i środki transportu,

3) inne przedmioty – o przewidywanym okresie używania dłuższym niż rok, wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy określonej w art. 23a pkt 1, zwane środkami trwałymi”.

Środek trwały w budowie a wartość początkowa

Do wartości początkowej środka trwałego będą wliczane m.in.:

- wydatki poniesione na instalację/montaż;

- koszty transportu środka trwałego, załadunek i wyładunek;

- ubezpieczenie w drodze;

- wydatki na ekspertyzy, usługi prawne, nadzór budowlany;

- wydatki na wyburzenia i rozbiórki, jeżeli tego wymaga instalacja nowego środka trwałego;

- materiały, które są potrzebne na wytworzenie majątku;

- media zużyte w okresie budowy;

- wydatki na zakup usług obcych – w przypadku gdy budowa/montaż wykonywane są przez firmę zewnętrzną;

- wynagrodzenia pracowników własnych za czas, w którym ich praca była związana z budową/instalacją – przygotowaniem środka trwałego do użytkowania;

- cło, podatek akcyzowy oraz opłaty skarbowe i inne opłaty urzędowe wymagane przy zakupie;

- odsetki od kredytu zaciągniętego w celu sfinansowania zakupu środka trwałego opłacone przed wprowadzeniem go do używania.

Przez wzgląd na fakt, że suma tych kosztów tworzy wartość początkową środka trwałego, a tym samym – stanowi podstawę naliczania odpisów amortyzacyjnych podczas okresu „budowy środka trwałego”, należy archiwizować wszystkie dokumenty związane z wydatkami na środek trwały w budowie. Jak można przeczytać w interpretacji Dyrektora Krajowej Informacji Skarbowej z 24 października 2019 roku, 0111-KDIB2-3.4010.282.2019.2.KK: „Decydujące znaczenie dla zaliczenia określonego wydatku do wydatków stanowiących koszt wytworzenia środka trwałego ma możliwość powiązania danego wydatku z konkretnym przedsięwzięciem inwestycyjnym, czyli wytwarzanym środkiem trwałym. Wszelkie wydatki pozostające w związku z wytworzeniem środka trwałego mają wpływ na jego koszt wytworzenia. Koszt ten zarazem stanowi o wartości początkowej środka trwałego, od której dokonuje się następnie odpisów amortyzacyjnych”.

Po zakończeniu budowy w celu ustalenia wartości początkowej konieczne będzie zsumowanie poniesionych wydatków (suma kwot netto w przypadku czynnych podatników VAT lub kwot brutto u podatników korzystających ze zwolnienia z VAT).

Interpretacja Dyrektora Krajowej Informacji Skarbowej z 22 listopada 2019 roku, 0111-KDIB1-3.4010.422.2019.1.JKU, wskazuje, że: „Katalog wydatków poniesionych w związku z wytworzeniem środka trwałego powiększających jego wartość początkową jest otwarty, co wskazuje na to, że mieszczą się w nim również inne, niewymienione wprost koszty, które będą miały wpływ na wartość początkową danego składnika majątku (...) wydatkami takimi są koszty, co do których nie ma wątpliwości, że nie wystąpiłyby, gdyby podatnik nie wytwarzał we własnym zakresie środka trwałego”.

W praktyce, w celu rozliczania środka trwałego w budowie, warto stworzyć w firmie dodatkową ewidencję, w której na bieżąco będą ujmowane dokumenty dotyczące wytworzenia składnika majątku.

Środek trwały w budowie - rozliczenie podatku VAT

Czynni podatnicy VAT powinni zwrócić uwagę, że pomimo faktu, iż dla celów podatku dochodowego nie będą ujmować wydatków w kosztach księgi przychodów i rozchodów, to na bieżąco będą odliczać podatek VAT od zakupów służących budowie środka trwałego.

Ustawa o podatku dochodowym od osób fizycznych i ustawa o VAT są odrębnymi przepisami, stąd rozliczanie zakupu środka trwałego w budowie będzie wyglądało inaczej dla celów PIT i inaczej dla celów VAT. Faktury zakupu związane z wydatkami na środek trwały w budowie dla celów odliczenia podatku od towarów i usług należy ujmować na bieżąco w rejestrze zakupów VAT i wykazywać w pliku JPK_V7 jako podatek VAT naliczony związany ze środkiem trwałym.

Rozliczenie faktury VAT za środek trwały w budowie

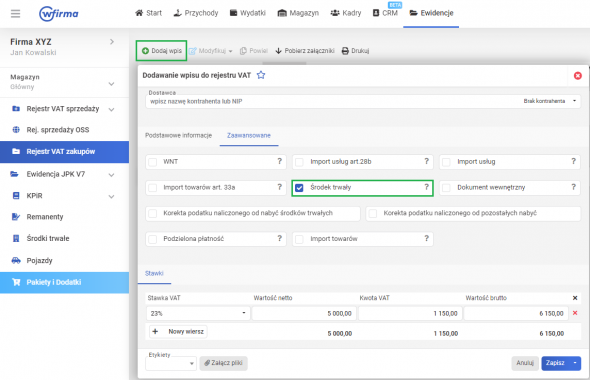

Aby wprowadzić fakturę VAT, która dotyczy środka trwałego w budowie w systemie wFirma.pl, a od którego podatnikowi przysługuje odliczenie podatku VAT, należy wejść w zakładkę EWIDENCJE » REJESTR VAT ZAKUPÓW » DODAJ WPIS. W otwartym oknie po uzupełnieniu danych kontrahenta i innych informacji z faktury należy przejść do zakładki ZAAWANSOWANE i zaznaczyć opcję ŚRODEK TRWAŁY.

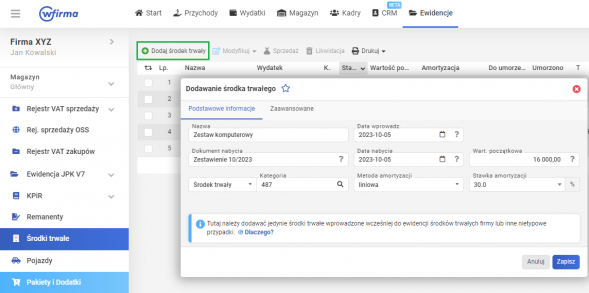

Księgowanie przyjęcia do użytkowania środka trwałego

Zakończoną inwestycję należy podsumować wartościowo i wprowadzić do ewidencji środków trwałych. W tym celu sumuje się wartość poniesionych wydatków składających się na jego wartość początkową i wprowadza przez zakładkę EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY. Po dokonaniu wyboru kategorii (KŚT) system automatycznie dopasuje stawkę amortyzacji, a po zapisaniu automatycznie wygeneruje dokument OT.

Amortyzacja wprowadzonego środka trwałego zostanie naliczana od miesiąca następnego, po przyjęciu do użytkowania zgodnie ze zdefiniowaną amortyzacją i ujęta w kolumnie 13 KPiR - Pozostałe wydatki.