Pracodawcy, chcąc utrzymać wykwalifikowaną kadrę, powinni liczyć się z koniecznością ponoszenia wydatków na szkolenie pracowników. Pracownicy, dbając o rozwój, chętnie podnoszą swoje kwalifikacje poprzez udział w różnego rodzaju kursach i szkoleniach. Wyjaśniamy, kiedy podnoszenie kwalifikacji zawodowych pracowników finansowane przez pracodawcę stanowi koszty uzyskania przychodów w działalności gospodarczej oraz w jaki sposób należy ewidencjonować w księgach rachunkowych wydatki na szkolenie pracowników.

Podnoszenie kwalifikacji zawodowych pracownika

Prawa i obowiązki pracodawcy i pracowników, w tym także odnoszące się do podnoszenia kwalifikacji zawodowych pracowników, zostały określone w Kodeksie pracy. Na podstawie art. 17 kp pracodawca jest obowiązany ułatwiać pracownikom podnoszenie kwalifikacji zawodowych. W myśl art. 103’1 ust. 1 kp przez podnoszenie kwalifikacji zawodowych rozumie się zdobywanie lub uzupełnianie wiedzy i umiejętności przez pracownika, z inicjatywy pracodawcy albo za jego zgodą.

„Pracodawca może przyznać pracownikowi podnoszącemu kwalifikacje zawodowe dodatkowe świadczenia, w szczególności pokryć opłaty za kształcenie, przejazd, podręczniki i zakwaterowanie”.

Wydatki poniesione przez pracodawcę z tytułu podnoszenia kwalifikacji zawodowych pracowników podlegają ujęciu w ciężar kosztów działalności operacyjnej.

Wydatki na szkolenia pracowników stanowią koszty uzyskania przychodów w działalności gospodarczej pracodawcy, pod warunkiem, że zdobyta lub uzupełniona wiedza wiąże się z zakresem obowiązków pracownika oraz charakterem prowadzonej działalności gospodarczej. Oznacza to, że pracodawca powinien być w stanie wykazać związek przyczynowo-skutkowy wydatków poniesionych na szkolenie pracowników z osiągnięciem przychodów lub zachowaniem albo zabezpieczeniem źródła przychodów. W celu zaliczenia wydatku do kosztów uzyskania przychodów wydatek musi zostać właściwie udokumentowany. Ciężar zarówno co do prawidłowego udokumentowania wydatku, jak i wykazania związku przyczynowo-skutkowego pomiędzy poniesionym wydatkiem a uzyskaniem przychodu spoczywa na podatniku.

Fragment uzasadnienia interpretacji indywidualnej (sygn. 0111-KDIB2-3.4010.166.2018.1.APA) z 23 lipca 2018 roku wydanej przez Dyrektora Krajowej Informacji Skarbowej:

Dodatkowo przepisy ustawy o podatku dochodowym od osób prawnych nie przewidują w art. 16 wyłączeń przy zaliczaniu do kosztów uzyskania przychodów wydatków pracodawcy związanych z kształceniem pracowników. Zatem pracodawca finansujący pracownikowi koszty udziału w różnego rodzaju formach kształcenia i dokształcania może wydatki te zaliczyć do kosztów uzyskania przychodów jako koszt działalności firmy, jednakże pod warunkiem, że podnoszenie kwalifikacji pracowników ma związek z osiąganymi przychodami (wpływa na efekty prowadzonej działalności gospodarczej podatnika) oraz z charakterem wykonywanej przez pracownika pracy. Reasumując, przedmiotowe wydatki ponoszone przez Spółkę, mające związek z podnoszeniem kwalifikacji zawodowych i pogłębianiem wiedzy merytorycznej pracowników w związku z wykonywanymi przez nich obowiązkami i czynnościami służbowymi, będą stanowić koszt uzyskania przychodów zgodnie z art. 15 ust. 1 ustawy o podatku dochodowym od osób prawnych”.

W jaki sposób ująć wydatki na szkolenie pracowników w księgach rachunkowych?

Wydatki na szkolenie pracowników wykazywane są w księgach rachunkowych na zasadach ogólnych, koszty przyporządkowywane są zatem do okresów, których dotyczą. W księgach rachunkowych takie wydatki są odnoszone w ciężar kosztów działalności operacyjnej jednostki i zazwyczaj są ujmowane jako świadczenia na rzecz pracowników. Jeżeli ewidencja kosztów prowadzona jest wyłącznie w układzie rodzajowym, czyli tylko w zespole 4, to ewidencjonując wydatki na szkolenie pracowników, używamy konta 405 „Ubezpieczenia społeczne i inne świadczenia”. Jeśli natomiast jednostka prowadzi ewidencję kosztów na kontach zespołu 5, do zewidencjonowania wydatków na szkolenie pracowników kontem właściwym będzie konto 550 „Koszty zarządu”.

Fakturę za szkolenie zwolnione z VAT dla pracowników w jednostce stosującej tylko konta zespołu 4 ujmujemy w księgach rachunkowych pracodawcy w następujący sposób:

- wartość faktury:

- Wn konto 300 „Rozliczenie zakupu”,

- Ma konto 210 „Rozrachunki z dostawcami”;

- zaliczenie szkolenia w ciężar kosztów:

- Wn konto 405 „Ubezpieczenia społeczne i inne świadczenia”,

- Ma konto 300 „Rozliczenie zakupu”.

Fakturę za szkolenie zwolnione z VAT dla pracowników w jednostce stosującej konta zespołu 4 i 5 ewidencjonujemy w księgach rachunkowych pracodawcy następująco:

- wartość faktury:

- Wn konto 300 „Rozliczenie zakupu”,

- Ma konto 210 „Rozrachunki z dostawcami”;

- zaliczenie szkolenia w ciężar kosztów:

- Wn konto 405 „Ubezpieczenia społeczne i inne świadczenia”,

- Ma konto 300 „Rozliczenie zakupu”.

- oraz równolegle:

- Wn konto 550 „Koszty zarządu”,

- Ma konto 490 „Rozliczenie kosztów”.

Wydatki na szkolenie pracowników na przełomie lat w księgach rachunkowych

W razie, gdy wydatki na szkolenia pracowników odnoszą się do przyszłych okresów sprawozdawczych, należy je wówczas rozliczyć w czasie przy użyciu konta 640 „Czynne rozliczenia międzyokresowe kosztów”.

„Jednostki dokonują czynnych rozliczeń międzyokresowych kosztów, jeżeli dotyczą one przyszłych okresów sprawozdawczych”.

Zgodnie z art. 39 ust 3 ustawy o rachunkowości odpisy czynnych i biernych rozliczeń międzyokresowych kosztów mogą następować stosownie do upływu czasu lub wielkości świadczeń. Czas i sposób rozliczenia powinien być uzasadniony charakterem rozliczanych kosztów, z zachowaniem zasady ostrożności.

Koszty można zatem rozliczać w następujący sposób:

- stosownie do upływu czasu, czyli w równych kwotach przypadających na poszczególne okresy sprawozdawcze;

- stosownie do wielkości świadczeń, a zatem proporcjonalnie do określonego wskaźnika.

Przykład 1.

W spółce z o.o. w związku z planowaną zmianą przepisów w ustawie o podatku VAT pracownicy działu księgowości zostali skierowani na szkolenie. Koszty tego szkolenia w całości zostały sfinansowane przez pracodawcę. W grudniu 2024 roku spółka otrzymała i opłaciła fakturę VAT za szkolenie, które odbyło się w styczniu 2025 roku. Rok obrotowy jednostki jest równy kalendarzowemu, a koszty ewidencjonowane są w zespole 4 (ewidencja kosztów prowadzona jest w układzie rodzajowym). Czy wydatki na szkolenie pracowników powinny zostać rozliczone w czasie?

Tak, w przypadku gdy spółka z o.o. otrzymała od kontrahenta i opłaciła fakturę za szkolenie dla pracowników w grudniu 2024 roku, a szkolenie odbyło się w styczniu 2025roku, to wydatki na szkolenie dla pracowników powinny zostać rozliczone w czasie. Wydatki poniesione w grudniu 2024 roku na szkolenie pracowników, które odbyło się w styczniu 2025 roku, podlegają zaliczeniu do kosztów w miesiącu, w którym odbyło się szkolenie, a więc w styczniu 2025 roku. W przypadku gdy wydatki na szkolenia pracowników odnoszą się do przyszłych okresów sprawozdawczych, należy rozliczyć je w czasie poprzez konto 640 „Czynne rozliczenia międzyokresowe kosztów”. Z uwagi na to, że spółka z o.o. otrzymała i opłaciła fakturę za szkolenie pracowników w grudniu 2024 roku, jednostka powinna poniesione wydatki wykazać w grudniu 2024 roku na koncie 640 „Czynne rozliczenia międzyokresowe kosztów”, a w styczniu 2025 roku odnieść je w ciężar kosztów działalności operacyjnej jednostki używając konta 405 „Ubezpieczenia społeczne i inne świadczenia”.

Jak zaksięgować w systemie wFirma.pl fakturę za szkolenie w księgach rachunkowych?

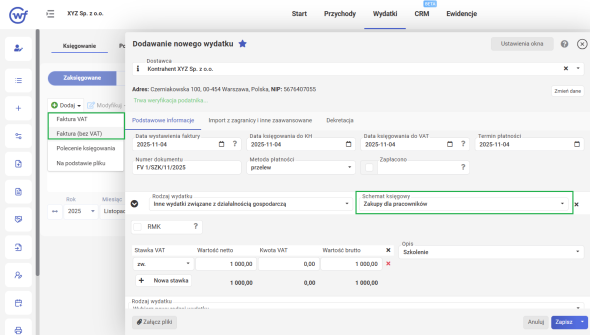

W systemie wFirma.pl aby zaksięgować Fakturę VAT za szkolenie dla pracowników w księgach rachunkowych należy przejść do zakładki WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ» Faktura VAT/Faktura (bez Vat). Po wybraniu rodzaju dokumentu będącego podstawą księgowania pojawi się okno, w którym należy uzupełnić wszystkie dane związane z wydatkiem. Jako rodzaj wydatku należy wybrać: INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ a schemat księgowy: Zakupy dla pracowników.

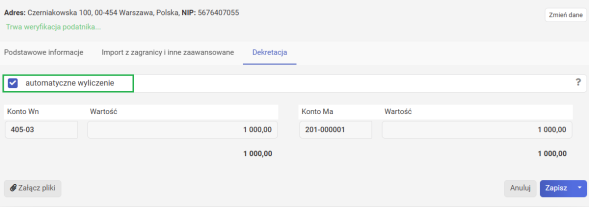

Dekretację można sprawdzić przechodząc do podzakładki DEKRETACJA.

Szczegółowa instrukcja opisująca działanie schematów księgowych dostępna jest w artykule pomocy: Schematy księgowe w systemie wFirma

Polecamy: