Przedsiębiorcy dokonujący sprzedaży na odległość na rzecz konsumentów mogą wystawiać i wysyłać faktury w wersji elektronicznej. W związku z tym pojawia się pytanie, czy wysłanie faktury elektronicznej zwalnia przedsiębiorcę z wydania paragonu fiskalnego?

Wystawianie faktur oraz paragonów

Zgodnie z art. 111 ust. 1 ustawy VAT podatnik dokonujący sprzedaży na rzecz konsumentów ma obowiązek udokumentowania takiej sprzedaży paragonem. Natomiast faktura jest dokumentem obligatoryjnym w przypadku dokonywania sprzedaży na rzecz innych przedsiębiorców. Jeżeli jednak nabywca zgłosi żądanie otrzymania faktury w terminie 3 miesięcy, licząc od końca miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty, sprzedawca ma obowiązek wystawienia faktury. Z takim żądaniem może wystąpić również konsument.

Dodatkowo wskażmy, że nie ma przeszkód, aby sprzedawca dobrowolnie wystawił fakturę nawet bez żądania ze strony konsumenta. Trzeba jednak podkreślić, że wystawienie faktury w żaden sposób nie zwalnia podatnika z obowiązku zaewidencjonowania sprzedaży na kasie fiskalnej.

W wyroku NSA z 27 października 2016 roku, I FSK 431/15, czytamy, że zbieżność danych na paragonie fiskalnym i na fakturze nie uzasadnia wniosku, że sprzedawca może wybrać dokument, który wystawi osobie fizycznej nieprowadzącej działalności gospodarczej.

Natomiast w interpretacji Dyrektora KIS z 26 marca 2021 roku, nr 0111-KDIB3-2.4012.66.2021.1.AZ, organ podatkowy wskazał, że przepis art. 106b ust. 3 ustawy nakłada na podatnika obowiązek wystawienia faktury na żądanie nabywcy, a zatem przepis ten nie wyklucza dobrowolnego wystawienia faktury przez podatnika bez zgłoszenia przez nabywcę żądania. Należy jednak podkreślić, że w przypadku dokonania sprzedaży osobom fizycznym nieprowadzącym działalności gospodarczej oraz rolnikom ryczałtowym, która zostanie udokumentowana fakturą, na podatniku nadal będzie ciążył obowiązek zaewidencjonowania tej sprzedaży przy zastosowaniu kasy rejestrującej.

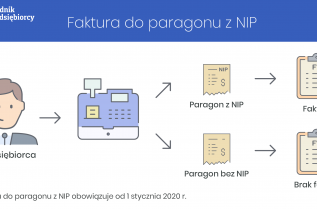

Relacja pomiędzy fakturą a paragonem fiskalnym

Badając wzajemne relacje pomiędzy wystawioną fakturą a paragonem należy sięgnąć do treści art. 106h ustawy VAT. W przepisie tym możemy przeczytać, że w przypadku gdy faktura dotyczy sprzedaży zaewidencjonowanej przy zastosowaniu kasy rejestrującej, do egzemplarza faktury pozostającego u podatnika dołącza się paragon dokumentujący tę sprzedaż.

- numer dokumentu oraz numer unikatowy kasy rejestrującej zawarte na paragonie fiskalnym lub

- paragon fiskalny w postaci papierowej dotyczący tej sprzedaży.

Obecnie, w sytuacji gdy faktura w formie elektronicznej dotyczy sprzedaży zaewidencjonowanej przy zastosowaniu kasy rejestrującej, podatnik zostawia w dokumentacji paragon dotyczący tej sprzedaży z danymi identyfikującymi tę fakturę.

W przypadku wystawienia faktury w formie papierowej do egzemplarza faktury pozostającego u podatnika dołącza się paragon dokumentujący tę sprzedaż. Z uwagi na fakt, iż podatnik musi dołączyć paragon do faktury, konieczne jest pozostawienie wydrukowanego paragonu. Drugi egzemplarz faktury przekazywany jest konsumentowi.

Z inną sytuacją mamy do czynienia przy fakturze elektronicznej, kiedy to nie ma obowiązku dołączenia paragonu. Ustawa wskazuje, że podatnik jest zobligowany do pozostawienia paragonu w dokumentacji. Zwróćmy zatem uwagę, że przepis posługuje się tutaj innym sformułowaniem.

W kontekście powyższego organy podatkowe akceptują sytuację, w której podatnik zniszczy wydrukowany paragon, jeżeli łącznie zostaną spełnione następujące warunki:

- sprzedaż będzie zaewidencjonowana przy użyciu kasy rejestrującej;

- w pamięci kasy rejestrującej zapisana będzie kopia paragonu fiskalnego dotyczącego sprzedaży, zawierająca dane identyfikujące fakturę VAT;

- egzemplarz faktury VAT będzie miał formę elektroniczną.

Wysłanie faktury elektronicznej a zwolnienie z wydania paragonu

Trzeba wyraźnie zaznaczyć, że wystawienie faktury nie stanowi okoliczności zwalniającej podatnika z obowiązku wystawienia paragonu. Nie ma tu znaczenia, czy podatnik wystawia fakturę papierową, czy elektroniczną. Jak bowiem wynika z treści § 6 ust. 1 pkt 1 rozporządzenia w sprawie kas, podatnicy, prowadząc ewidencję, wystawiają i wydają nabywcy, bez jego żądania, paragon fiskalny podczas dokonywania sprzedaży, nie później niż z chwilą przyjęcia należności, bez względu na formę płatności.

W kwestii wystawiania faktur elektronicznych wskażmy, że zgodnie z art. 106n ustawy VAT stosowanie faktur elektronicznych wymaga akceptacji odbiorcy faktury. Po wejściu w życie obowiązkowego stosowania Krajowego Systemu e-Faktur czyli od 1 lutego 2026 roku ustawodawca uchylił ten przepis co oznacza, że sprzedawca nie musi posiadać zgody nabywcy na otrzymanie faktury elektronicznej.

Obecne przepisy podatkowe nie regulują formy, w jakiej ma być wyrażona akceptacja przesyłania elektronicznego faktur przez odbiorcę faktury. Szczegółowe kwestie w zakresie sposobu wyrażenia lub cofnięcia zgody przez odbiorcę faktury na otrzymywanie faktur oraz ich przesyłanie w formie elektronicznej pozostają w gestii stron i stanowią element umowy przez nie zawartej.

Zgoda na otrzymanie faktury przez konsumenta oraz wysłanie faktury w postaci elektronicznej może zostać wyrażona np. poprzez akceptację regulaminu panelu internetowego przy składaniu pierwszego zamówienia za pośrednictwem systemu informatycznego. Tym samym na gruncie ustawy o podatku od towarów i usług możliwe jest wystawienie i wydanie nabywcy faktury w postaci elektronicznej, gdy wyrazi on zgodę na otrzymywanie faktury w postaci elektronicznej zamiast paragonu fiskalnego.

W powyższym zakresie warto wskazać na treść interpretacji Dyrektora KIS z 7 października 2019 roku, nr 0112-KDIL2-2.4012.494.2019.1.MŁ. Organ podatkowy, analizując stan faktyczny, wskazał, że wysyłanie faktur elektronicznych w formacie pliku PDF z wykorzystaniem i za pośrednictwem infrastruktury związanej z aplikacją mobilną, na adres e-mailowy wskazany przez nabywcę podczas akceptacji regulaminu aplikacji mobilnej, w którym wyraził żądanie otrzymywania faktur w formie elektronicznej, będzie spełniało przesłanki do uznania, że nastąpi wydanie faktury elektronicznej.

W kontekście przedstawionych rozważań istotne jest podkreślenie, że wysłanie faktury elektronicznej nie zwalnia podatnika z obowiązku ewidencjonowania sprzedaży na rzecz konsumentów na kasie fiskalnej.