Zasady odliczania podatku VAT w odniesieniu do pojazdów firmowych, jak i prywatnych wykorzystywanych w działalności są inne. Jeśli samochód osobowy jest wykorzystywany wyłącznie w działalności, możliwe jest odliczenie 100% podatku VAT po spełnieniu dodatkowych warunków. Natomiast jeśli pojazd jest wykorzystywany zarówno w działalności, jak i do celów prywatnych, możliwe jest odliczenie 50% podatku VAT. Wielu przedsiębiorców decyduje się na zakup przyczepy do działalności. W związku z tym pojawia się pytanie, w jaki sposób rozliczyć zakup przyczepy oraz wydatków eksploatacyjnych na gruncie podatku VAT? Odpowiedź w artykule.

Odliczenie VAT od pojazdów samochodowych

Zgodnie z art. 2 pkt. 33 ustawy prawo o ruchu drogowym, za pojazd samochodowy uznaje się: pojazd silnikowy, którego konstrukcja umożliwia jazdę z prędkością przekraczającą 25 km/h; określenie to nie obejmuje ciągnika rolniczego. Natomiast zgodnie z art. 2 pkt. 50 wspomnianej ustawy przyczepa to pojazd bez silnika, przystosowany do łączenia go z innym pojazdem.

Ograniczenie w kwestii odliczenia podatku VAT (100% lub 50%) dotyczy pojazdów samochodowych tzn. pojazdów silnikowych. Pełne odliczenie podatku VAT możliwe jest wyłącznie w przypadku, gdy pojazd stanowi majątek firmowy oraz dokonane zostało zgłoszenie VAT-26, prowadzona jest kilometrówka oraz sporządzony został regulamin użytkowania pojazdu. Odliczenie 50% podatku VAT od wydatków eksploatacyjnych związanych z pojazdem oraz zakupu paliwa możliwe jest, jeśli pojazd wykorzystywany jest zarówno do celów prywatnych, jak i do celów służbowych, niezależnie od tego, czy stanowi on majątek firmowy, czy też prywatny.

Zakup przyczepy na gruncie PIT i VAT

Zgodnie z definicją przyczepy zawartą w ustawie prawo o ruchu drogowym jest ona pojazdem bez silnika, w związku z czym ograniczenia w kwestii odliczenia podatku VAT nie mają zastosowania. Zakup przyczepy przez czynnych podatników VAT uprawnia do odliczenia 100% podatku VAT, przy zastrzeżeniu, że będzie wykorzystywana wyłącznie do czynności opodatkowanych.

Potwierdzenie tego stanowiska znajdziemy w interpretacji indywidualnej wydanej 17 lutego 2015 roku przez Dyrektora Izby Skarbowej w Katowicach, o sygnaturze IBPP2/443-1101/14/IK, gdzie czytamy, że w związku wykorzystywaniem przyczepy do samochodu użytkowanego w sposób mieszany: (...)wysokość przysługującego odliczenia podatku VAT od zakupu części do przyczep oraz od rat leasingowych jest uzależniona od sposobu wykorzystywania samochodów osobowych, do których przyczepy zostały nabyte i są przy ich pomocy użytkowane(...) Wnioskodawcy przysługuje ograniczone do 50% prawo do odliczenia podatku naliczonego z tytułu wydatków związanych z przyczepami tj. części oraz rat leasingowych na podstawie art. 86a ust. 1 ustawy o VAT.

W zależności od wartości zakupionej przyczepy może ona zostać zaliczona do środków trwałych firmy lub też bezpośrednio do kosztów.

Aby zaliczyć zakup przyczepy do środków trwałych, musi ona jednocześnie spełniać 5 warunków:

- być własnością lub współwłasnością podatnika,

- być wytworzona lub nabyta we własnym zakresie,

- być kompletna oraz zdatna do użytku w dniu przyjęcia do użytkowania,

- przewidywany okres użytkowania w ramach działalności musi przekraczać rok,

- być wykorzystywana w związku z prowadzoną działalnością lub też może zostać oddana do użytkowania na podstawie umowy dzierżawy, najmu czy też leasingu.

Dodatkowo wartość środka trwałego powinna przekroczyć 10 000 zł (netto dla czynnych podatników VAT oraz brutto dla podatników zwolnionych z VAT).

Jeśli spełnione zostały wspomniane warunki, zakup przyczepy należy zaliczyć do środków trwałych. W przypadku spełnienia wszystkich 5 warunków, ale wartość będzie niższa niż 10 tys. złotych netto możliwe jest ujęcie zakupu bezpośrednio w kosztach podatkowych.

Przykład 1.

Pan Janusz jest czynnym podatnikiem podatku VAT i zakupił przyczepę o wartości 11 000 zł netto. Jak Pan Janusz powinien rozliczyć zakup przyczepy i czy przysługuje mu pełne odliczenie VAT w związku z tym, że przyczepa będzie wykorzystywana z pojazdem, któremu przysługuje 100% odliczenie podatku VAT?

Zakupiona przyczepa stanowić będzie samodzielny środek trwały i z tytułu jej zakupu panu Januszowi przysługuje 100% odliczenie podatku VAT. Podatek VAT zostanie ujęty w Rejestrze VAT zakupu. Natomiast do Księgi Przychodów i Rozchodów będą trafiały odpisy amortyzacyjne zgodnie z planem amortyzacji.

W sytuacji, gdy przyczepa nie spełnia warunków uznania za środek trwały (np. wartość poniżej 10 000 zł), wydatek należy zaliczyć bezpośrednio do kosztów. Podatek VAT zostanie odliczony w miesiącu otrzymania faktury, na gruncie podatku dochodowego wydatek zostanie rozliczony w miesiącu wystawienia faktury.

Przykład 2.

Pan Edward jest czynnym podatnikiem podatku VAT i zakupił przyczepę o wartości 2000 zł netto. Po stronie pana Edwarda pojawiło się pytanie, czy przysługuje mu pełne odliczenie VAT w związku z tym, że zakupiona przyczepa będzie wykorzystywana z pojazdem, któremu przysługuje 50% odliczenie podatku VAT oraz w jaki sposób powinien rozliczyć zakup przyczepy?

Zakupiona przyczepa ze względu na niską wartość może zostać zaliczona bezpośrednio do kosztów firmowych, wówczas Pan Janusz koszt w kolumnie 13. KPiR Pozostałe przychody. Dodatkowo panu Edwardowi przysługuje 50% odliczenie podatku VAT od zakupu przyczepy oraz od późniejszych wydatków z nią związanych, ponieważ wykorzystywana będzie z pojazdem użytkowanym w sposób mieszany.

Podsumowując z tytułu zakupu przyczepy czynnym podatnikom VAT przysługuje 50% odliczenie podatku VAT jeżeli będzie wykorzystywana z pojazdem, który uprawnia do odliczenia 50% VAT od wydatków związanych z jego eksploatacją. Jeśli spełnia warunki uznania za środek trwały, należy ją zakwalifikować jako odrębny środek trwały.

Jak zaksięgować zakup przyczepy w systemie wFirma.pl

W systemie wFirma.pl umożliwia rozliczenie zakupu przyczepy w ramach działalności.

Zakup przyczepy powyżej 10 000 zł

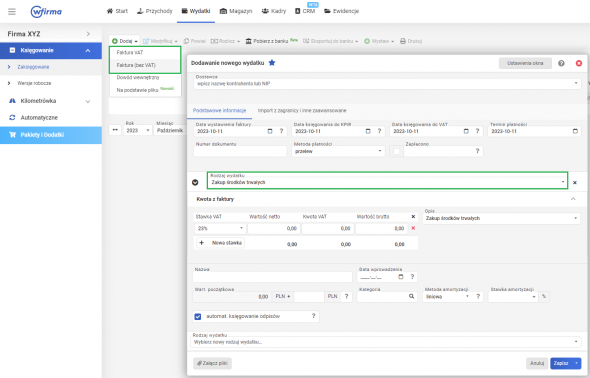

Jeśli zakup przyczepy spełnia definicję środka trwałego, wówczas fakturę zakupu księguje się poprzez WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/ FAKTURA (BEZ VAT) gdzie należy wybrać rodzaj wydatku ZAKUP ŚRODKÓW TRWAŁYCH wskazując wartość z faktury. Dodatkowo poniżej należy podać dane dotyczące środka trwałego.

Zakup przyczepy do 10 000 zł

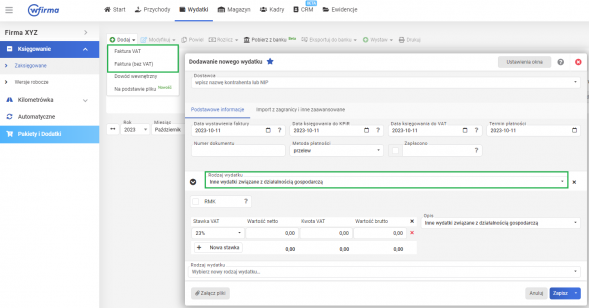

Z kolei, jeśli zakup przyczepy nie spełnia definicji środka trwałego, wówczas fakturę zakupu księguje się poprzez WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/ FAKTURA (BEZ VAT) gdzie należy wybrać rodzaj wydatku INNE WYDATKI ZWIĄZANE Z wskazując wartość z faktury.