Wielu przedsiębiorców zamiast samochodu decyduje się na zakup motocykla do firmy, gdyż jest on dużo tańszy w utrzymaniu, a także mniej problematyczny w przechowywaniu. Jednak w trakcie lub po jego zakupie nasuwa się mnóstwo pytań dotyczących rozliczenia podatku VAT oraz sposobu ewidencjonowania takiego zakup. Ponadto pojawiają się również kolejne wydatki z nim związane. Dowiedz się, jak rozliczyć motocykl w firmie i sprawdź, czy na gruncie podatkowym rozliczenie wydatków dotyczących motocykla różni się od samochodu osobowego.

Jak brzmi definicja motocykla w ustawie – Prawo o ruchu drogowym

Kluczowe w tej sprawie jest ustalenie, czy motocykl można określić jako samochód osobowy.

Ustawa Prawo o ruchu drogowym przedstawia następujące definicje pojazdów:

Art. 2 (...)

33) pojazd samochodowy - pojazd silnikowy, którego konstrukcja umożliwia jazdę z prędkością przekraczającą 25 km/h; określenie to nie obejmuje ciągnika rolniczego;

45) motocykl - pojazd samochodowy dwukołowy kategorii L3e albo dwukołowy z bocznym wózkiem kategorii L4e, albo trójkołowy kategorii L5e o symetrycznym rozmieszczeniu kół, spełniający kryteria klasyfikacji dla pojazdów odpowiednio dla kategorii L3e albo L4e, albo L5e, o których mowa w rozporządzeniu Parlamentu Europejskiego i Rady (UE) nr 168/2013 z dnia 15 stycznia 2013 r. w sprawie homologacji i nadzoru rynku pojazdów dwu- lub trzykołowych oraz czterokołowców (Dz. Urz. UE L 60 z 02.03.2013, str. 52, z późn. zm.);

A oto definicja samochodu osobowego zawarta w ustawie o PIT:

Art. 5a (...)

19a) samochodzie osobowym - oznacza to pojazd samochodowy w rozumieniu przepisów o ruchu drogowym o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 tony, konstrukcyjnie przeznaczony do przewozu nie więcej niż 9 osób łącznie z kierowcą, z wyjątkiem:

a) pojazdu samochodowego mającego jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą:

- klasyfikowanego na podstawie przepisów o ruchu drogowym do podrodzaju: wielozadaniowy, van lub

- z otwartą częścią przeznaczoną do przewozu ładunków,

b) pojazdu samochodowego, który posiada kabinę kierowcy z jednym rzędem siedzeń i nadwozie przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne elementy pojazdu,

c) pojazdu specjalnego, jeżeli z dokumentów wydanych zgodnie z przepisami o ruchu drogowym wynika, że dany pojazd jest pojazdem specjalnym, i jeżeli spełnione są również warunki zawarte w odrębnych przepisach, określone dla następujących przeznaczeń:

- agregat elektryczny/spawalniczy,

- do prac wiertniczych,

- koparka, koparko-spycharka,

- ładowarka,

- podnośnik do prac konserwacyjno-montażowych,

- żuraw samochodowy,

d) pojazdu samochodowego określonego w przepisach wydanych na podstawie art. 86a ust. 16 ustawy o podatku od towarów i usług.

Ustawa prawo o ruchu drogowym traktuje motocykl jako pojazd samochodowy. W związku z tym, na gruncie podatku dochodowego motocykl traktowany jest jak samochód osobowy, przez co będzie rozliczany w ten sam sposób.

Motocykl w firmie – jak odliczyć podatek VAT?

W związku z powyższym należy uznać, że również dla celów ustawy o VAT motocykl w firmie stanowi pojazd samochodowy. Oznacza to, że do motocykla mają zastosowanie ograniczenia wynikające z art. 86a ust. 1 ustawy o VAT i od jego zakupu oraz wydatków związanych z jego eksploatacją podatnikowi przysługuje prawo do odliczenia VAT na tych samych zasadach, które dotyczą samochodu osobowego.

W przypadku nabycia motocykla do firmy podatnik ma do wyboru 2 możliwości odliczenia podatku VAT, w zależności od tego, na jaką formę użytkowania pojazdu się zdecyduje:

- wyłącznie na cele działalności gospodarczej – forma uprawniająca podatnika do odliczenia 100% naliczonego podatku VAT od zakupu i kosztów związanych z motocyklem, która wymaga zgłoszenia pojazdu w urzędzie skarbowym za pomocą formularza VAT-26, prowadzenia kilometrówki dla celów VAT oraz sporządzenia regulaminu użytkowania pojazdu;

- do celów mieszanych (zarówno w działalności, jak i poza nią) – forma uprawniająca podatnika do odliczenia 50% naliczonego podatku VAT od zakupu i wydatków dotyczących motocykla, nie wymaga spełnienia dodatkowych formalności.

Zakup kasku i odzieży ochronnej do jazdy motocyklem – czy stanowi koszt uzyskania przychodu?

O ile wydatki na zakup motocykla oraz paliwa do niego nie budzą większych wątpliwości w kwestii rozliczenia podatkowego, o tyle odliczenie podatku VAT i zaliczenie do kosztów zakupu kasku oraz odzieży ochronnej bywa problematyczne. Z wielu interpretacji podatkowych wynika, że tego typu wydatki nie mogą stanowić kosztów uzyskania przychodów firmy. Organy podatkowe uważają, że nie mają one bezpośredniego wpływu na przychód firmy, w związku z czym nie powinny zmniejszać wykazywanego w działalności gospodarczej dochodu do opodatkowania. Przykładem w tej kwestii może być interpretacja indywidualna Dyrektora Izby Skarbowej w Łodzi z dnia 8 czerwca 2012 roku (nr sygn. IPTPB1/415-160/12-4/AG), który wyjaśnił, że:

Uznanie za nieprawidłowe postępowanie w kwestii odliczenia podatku VAT od zakupu kasku i odzieży ochronnej do jazdy na motocyklu, jak również udziału w szkoleniach doskonalących technikę jazdy na tym pojeździe wyraża Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 8 stycznia 2018 roku (nr sygn. 0112-KDIL1-1.4012.569.2017.1.RW):

Reasumując, Wnioskodawca nie ma prawa do odliczenia podatku naliczonego wynikającego z otrzymanych faktur z tytułu nabycia odzieży ochronnej (kasku, kurtki, kombinezonu, spodni, butów, rękawic) do jazdy na motocyklu oraz faktur z tytułu udziału w szkoleniach doszkalających technikę jazdy na motocyklu.

Rozwiązaniem, które ewentualnie może przekonać organy podatkowe o zasadności poniesionego kosztu, jest trwałe opatrzenie odzieży ochronnej przeznaczonej do jazdy motocyklem logo firmy w taki sposób, aby stał się on elementem ściśle z nią związanym i utracił osobisty charakter (przy zachowaniu pozostałych przesłanek uznania wydatku za koszt uzyskania przychodu, w tym prawidłowe jego udokumentowanie). Działanie to zostało uznane za prawidłowe przez Dyrektora Krajowej Informacji Skarbowej w interpretacji indywidualnej wydanej 24 listopada 2017 roku (nr sygn. 0115-KDIT3.4011.250.2017.1.WM). Jednakże to stanowisko organy podatkowe często kwestionują, zatem uznaje się je za ryzykowne.

Przed podjęciem decyzji w sprawie rozliczenia wydatku na zakup kasku czy odzieży ochronnej przeznaczonej do jazdy motocyklem przedsiębiorca może zwrócić się o wydanie interpretacji indywidualnej na formularzu ORD-IN, uzyskując w ten sposób potwierdzenie prawidłowości rozliczenia tego wydatku w swoim konkretnym przypadku.

Motocykl w firmie – kiedy i w jaki sposób należy poddać go amortyzacji?

Jeżeli przewidywany okres użytkowania motocykla w firmie wynosi minimum rok, wówczas należy uznać go za środek trwały firmy i wprowadzić do ewidencji środków trwałych. Przy niskiej wartości motocykla najlepszym rozwiązaniem będzie zastosowanie jednorazowej metody amortyzacji. Odpis ten należy wówczas ująć w podatkowej księdze przychodów i rozchodów w miesiącu, w którym przyjęto go do użytkowania.

Gdy wartość motocykla jest większa niż 10 000 zł, podobnie jak przy samochodach mamy do wyboru:

- amortyzację liniową – z wykazu stawek amortyzacyjnych dla motocykla o KŚT 740 należy zastosować 20% stawkę podstawową,

- amortyzację indywidualną – jak wynika z art. 22j ust. 1 pkt 2 ustawy o PIT, indywidualne stawki amortyzacyjne można ustalić dla używanych lub ulepszonych środków trwałych po raz pierwszy wprowadzonych do ewidencji danego podatnika, przy czym amortyzacja środków transportu powinna wynosić minimum 30 miesięcy, co oznacza, że maksymalna stawka amortyzacyjna, jaką można zastosować, wynosi 40%. Motocykl w firmie będzie wówczas amortyzowany przez 2,5 roku.

Środki trwałe uznaje się za używane, jeżeli podatnik udowodni, że przed ich nabyciem były wykorzystywane przez innego właściciela co najmniej przez okres 6 miesięcy. Jako dokument potwierdzający okres używania pojazdu można posłużyć się kartą pojazdu lub książką serwisową.

amortyzację podwyższoną – stawka amortyzacyjna dla środków transportu używanych intensywniej niż w warunkach przeciętnych albo do pojazdów wymagających szczególnej sprawności technicznej może zostać podwyższona współczynnikiem o maksymalnej wartości 1,4. W przypadku motocykla stawka wynosiłaby 28% (czyli stawka podstawowa 20% pomnożona przez współczynnik 1,4). Fakt ten wynika z art. 22i ust. 2 pkt 2 ustawy o PIT.

Wprowadzając motocykl do środków trwałych firmy, należy pamiętać o sporządzeniu dokumentu OT – przyjęcia środka trwałego do użytkowania w działalności. Pod dokument OT należy podpiąć kopie dokumentów potwierdzających wartość początkową środka trwałego.

Warto również zaznaczyć, że motocykl w firmie spełnia definicję samochodu osobowego na potrzeby podatku dochodowego. Oznacza to, że motocykle zostały wyłączone z możliwości dokonania jednorazowej amortyzacji w ramach pomocy de minimis, z której mogą skorzystać mali podatnicy lub osoby rozpoczynające działalność gospodarczą.

Jak dokonać rozliczenia wydatków eksploatacyjnych związanych z motocyklem w kosztach?

Na gruncie podatku dochodowego wydatki eksploatacyjne (takie jak paliwo, koszty naprawy, czy zakup części) związane z motocyklem znajdującym się w majątku firmy, przedsiębiorca może rozliczyć w zależności od tego, w jaki sposób użytkuje pojazd. Jeżeli firmowy motocykl jest używany wyłącznie w celach działalności, co potwierdzone jest prowadzoną kilometrówką, to ma prawo do odliczania 100% kosztów. Wówczas powstaje również obowiązek sporządzenia regulaminu użytkowania pojazdu w firmie, a w przypadku czynnego podatnika VAT – również zgłoszenie pojazdu do urzędu skarbowego na druku VAT-26.

Natomiast w przypadku wykorzystywania motocykla zarówno w działalności, jak i prywatnie przedsiębiorca ma prawo do odliczenia wyłącznie 75% kosztów eksploatacyjnych związanych z pojazdem, bez dodatkowych obowiązków (ograniczenie rozliczenia kosztów od pojazdów osobowych obowiązuje od początku 2019 roku).

Prywatny motocykl w firmie – jak rozliczyć koszty eksploatacji?

Przedsiębiorca może korzystać w celach firmowych nie tylko z motocykla będącego majątkiem firmy, ale także z prywatnego pojazdu. W tym przypadku zarówno koszty eksploatowania takiego pojazdu (jak zakup paliwa, koszty myjni, naprawy, części), jak i składki na ubezpieczenie powinien rozliczać w ramach działalności tylko w 20% poniesionych wydatków na prywatny motocykl w firmie. Limit odliczenia 20% kosztów eksploatacyjnych od pojazdów osobowych prywatnych używanych w działalności został wprowadzony od 1 stycznia 2019 roku wraz ze zmianą przepisów dotyczących rozliczania samochodów osobowych używanych w firmie.

Natomiast odliczenie podatku VAT od wydatków na prywatny motocykl przysługuje na takich samych zasadach jak do motocykla firmowego (50% lub 100% VAT w zależności od sposobu użytkowania pojazdu i spełnienia dodatkowych obowiązków w przypadku odliczenia 100% VAT).

Jak zaksięgować zakup motocykla na firmę w systemie wFirma.pl?

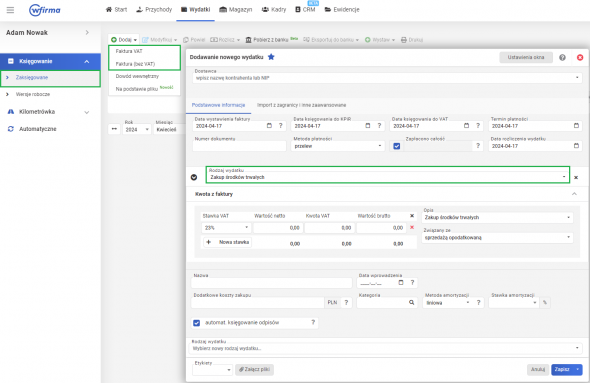

Jeżeli zakupiony motocykl w firmie spełnia definicję środka trwałego, to w systemie wFirma.pl należy go zaksięgować przez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ wybierając opcję FAKTURA VAT – jeżeli zakup nastąpi na podstawie faktury VAT lub FAKTURA (BEZ VAT) – jeżeli zakup nastąpi na podstawie umowy sprzedaży, faktury bez VAT lub faktury VAT marża.

W oknie wprowadzenia wydatku należy uzupełnić dane zgodnie z dokumentem zakupu, wybrać rodzaj wydatku ZAKUP ŚRODKÓW TRWAŁYCH, a następnie uzupełnić dane dotyczące środka trwałego, w tym nazwę, numer rejestracyjny, kategorię środka trwałego (KŚT dla motocykli – 740), metodę i stawkę amortyzacji oraz datę wprowadzenia.

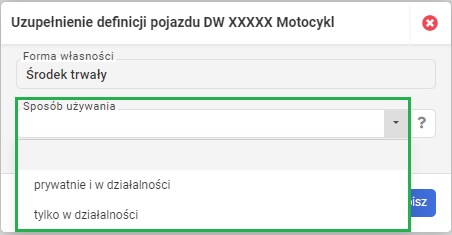

Po zapisaniu należy dokonać wyboru sposobu użytkowania pojazdu, co jest uzależnione od odliczenia podatku VAT i ujmowania kosztów w KPiR związanych z danym pojazdem:

- PRYWATNIE I W DZIAŁALNOŚCI – oznacza 50% odliczenia VAT (dla czynnego podatnika VAT) oraz 75% odliczenia kosztów eksploatacji w KPiR,

- TYLKO W DZIAŁALNOŚCI – oznacza 100% odliczenia VAT (dla czynnego podatnika VAT) oraz 100% odliczenia kosztów w KPiR przy wydatkach dotyczących pojazdu z obowiązkiem zgłoszenia pojazdu na druku VAT-26 do urzędu skarbowego, prowadzenia szczegółowej kilometrówki do VAT oraz sporządzenia regulaminu użytkowania pojazdu w firmie.

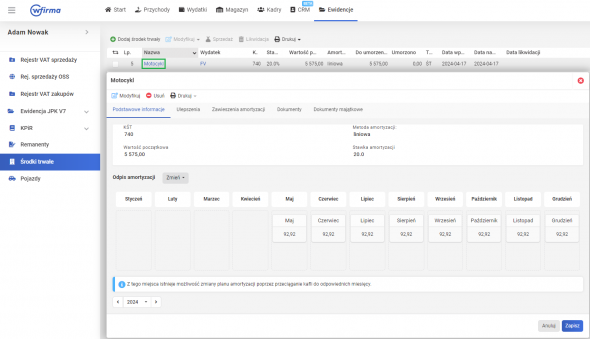

Po zapisaniu wydatku kwota VAT zostanie zaksięgowana w rejestrze VAT zakupów (w przypadku czynnego podatnika VAT, jeżeli zakup został udokumentowany fakturą VAT), a odpisy amortyzacyjne będą księgowane w KPiR w kolumnie 13 – Pozostałe wydatki (w przypadku podatnika prowadzącego KPiR) zgodnie z planem amortyzacji, który jest widoczny pod zakładką EWIDENCJE » ŚRODKI TRWAŁE po kliknięciu nazwę danego środka trwałego.

System automatycznie generuje również dokument OT – przyjęcia środka trwałego, który jest dostępny pod zakładką EWIDENCJE » ŚRODKI TRWAŁE, gdzie należy kliknąć dany środek trwały i przejść do zakładki DOKUMENTY MAJĄTKOWE. Z tego miejsca można dokonać jego wydruku, zaznaczając na liście dane OT i wybierając opcję DRUKUJ.

Szczegóły księgowania zakupu środka trwałego w systemie wfirma.pl wyjaśnia artykuł: Zakup środka trwałego

Natomiast informacje o księgowaniu wydatków związanych z pojazdami, w tym wprowadzonego motocykla do firmy w systemie wfirma.pl wyjaśniają artykuły: