Prowadzę działalność gospodarczą na podstawie PKPIR. Z powodu trudności finansowych w 2020 roku nie zapłaciłem podatku od nieruchomości. Wpłaciłem zaległy podatek w 2022 roku. Podatek był naliczony za majątek wykorzystywany w prowadzonej działalności gospodarczej. Czy zaległy podatek od nieruchomości może stanowić koszt? Czy poniesiony koszt mam rozliczyć w momencie faktycznej wpłaty zaległości czy też w momencie wydania decyzji w 2020 roku?

Marcin, Walim

Nie ma przeszkód, aby zaliczyć zaległy podatek od nieruchomości do kosztów. Podatek od nieruchomości uiszczany jest na podstawie decyzji wymiarowej wydanej przez organ samorządu terytorialnego. Wobec tego zapłacony podatek od nieruchomości powinien być ujęty w kosztach w dacie wystawienia dowodu (decyzji wymiarowej), który jest podstawą jego zapłaty.

Zaległy podatek od nieruchomości - czy stanowi koszt?

Podatek od nieruchomości zaliczany jest do elementów kosztów stałych, które z mocy prawa podatnik jest obowiązany uiszczać w związku z posiadanym majątkiem (nieruchomością), a zatem dotyczą całokształtu działalności spółki. Obowiązek jego ponoszenia nakłada ustawa o podatkach i opłatach lokalnych. Wynika on z samego faktu posiadania nieruchomości związanych z działalnością gospodarczą i ma wpływ na osiąganie przychodów lub zabezpieczenie ich źródła.

Zgodnie z ogólną regułą kosztami podatkowymi mogą być tylko takie wydatki, które wpływają na osiągnięcie przychodu lub zachowania albo zabezpieczenia źródła przychodów. Ponadto wydatek nie może znajdować się w katalogu wydatków, które nie mogą być zaliczone do kosztów uzyskania przychodu. Należy zatem przyjąć, iż kosztami uzyskania przychodów są wszelkie racjonalnie uzasadnione wydatki związane z prowadzoną działalnością, których celem jest osiągnięcie, zabezpieczenie i zachowanie źródła przychodów; przy czym przy ustalaniu kosztów uzyskania przychodu, każdy przypadek poza wyraźnie wskazanymi w ustawie wymaga indywidualnej oceny pod kątem bezpośredniego związku z przychodami i racjonalnością działania dla osiągnięcia przychodu.

Podatek od nieruchomości co do zasady stanowi koszt uzyskania przychodów tej działalności. Spełniony jest bowiem warunek poniesienia wydatku w celu uzyskania przychodu.

Dotyczy to również podatku dotyczącego lat poprzednich. Żaden przepis nie uzależnia bowiem możliwości zaliczenia wydatku do kosztów od jego terminowego uiszczenia. Tym samym nie ma przeszkód, aby zaliczył Pan naliczony za ubiegłe lata podatek do kosztów.

Takie wydatki zaliczane są do kosztów pośrednich. W sytuacji prowadzenia podatkowej księgi przychodów i rozchodów metodą kasową podatek od nieruchomości należy uwzględnić w kosztach podatkowych zgodnie z art. 22 ust. 6b ustawy o PIT. Wskazuje on, że za dzień poniesienia kosztu uzyskania przychodów w przypadku tych podatników uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu.

Dlatego też podatek od nieruchomości wynikający z decyzji ustalającej jego wysokość na dany rok lub z deklaracji na ten podatek jest kosztem w dacie poniesienia, nawet jeśli nie został w rzeczywistości zapłacony; uregulowanie w następnym roku zaległości z tytułu tego podatku nie ma wpływu na rozliczenie kosztów uzyskania przychodów.

Tym samym w przedstawionym stanie faktycznym zaległy podatek od nieruchomości powinien być zaliczony do kosztów w 2020 roku. Stanowisko takie potwierdzają również organy podatkowe, czego przykładem może być interpretacja indywidualna z 12 lipca 2011 r., sygn. ILPB1/415-585/11-2/TW dyrektora Izby Skarbowej w Poznaniu, w której możemy przeczytać:

Z informacji przedstawionych we wniosku wynika, iż zdarzenia gospodarcze Zainteresowana ewidencjonuje w podatkowej księdze przychodów i rozchodów. Podatek od nieruchomości za rok 2009 zapłacony został w roku 2010.

Z powyższego wynika zatem, iż u podatników prowadzących podatkową księgę przychodów i rozchodów, bez względu na metodę jej prowadzenia, za dzień poniesienia kosztu uzyskania przychodów uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu. Z tego względu osoby te winny podatek od nieruchomości w całości zaliczyć do kosztów uzyskania przychodu w dacie wydania decyzji określającej wymiar tego podatku. Decyzja ustalająca wysokość podatku od nieruchomości stanowi bowiem podstawę do zaksięgowania kosztu.

Reasumując, w oparciu o przedstawione we wniosku informacje oraz powołane wyżej przepisy, należy zgodzić się ze stanowiskiem Wnioskodawczyni, iż winna księgować podatek od nieruchomości w podatkowej księdze przychodów i rozchodów w dacie wydania decyzji ustalającej wysokość należnego podatku od nieruchomości, tj. w roku 2009.

Zaległy podatek od nieruchomości - księgowanie w systemie wFirma.pl

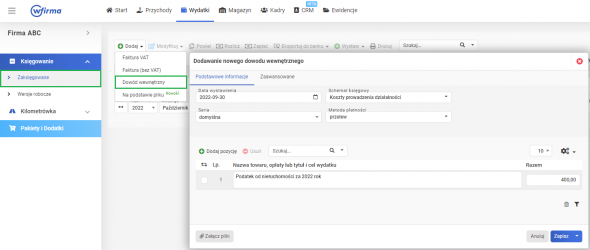

Zaksięgowanie podatku od nieruchomości w systemie odbywa się schematem: WYDATKI » KSIĘGOWANIE » DODAJ » DOWÓD WEWNĘTRZNY. W oknie, które się otworzy uzupełniamy dane.

Zaksięgowany dowód wewnętrzny zostanie ujęty w kol. 13 “Pozostałe wydatki” w KPiR.