Podatnicy często decydują się na wcześniejsze rozliczenie swoich dochodów, co zwykle jest spowodowane nadpłatą podatku i oczekiwaniami na jej szybszy zwrot. Urząd skarbowy ma na to aż 45 dni w przypadku złożenia zeznania elektronicznie lub 3 miesiące w przypadku złożenia papierowo, jednak rzeczywiście przy złożeniu zeznania już w styczniu czy lutym w większości przypadków zwrotu podatku można spodziewać się już po kilku tygodniach. Niestety, składanie zeznania rocznego w pośpiechu często powoduje błędy, które później trzeba skorygować. Z pomocą przyjdzie, więc korekta zeznania rocznego.

Korekta zeznania rocznego a warunki złożenia

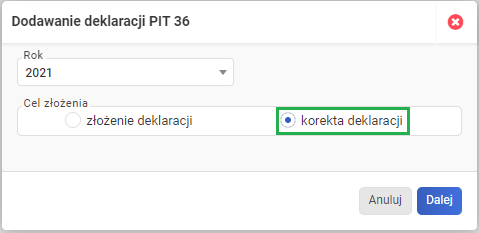

Ordynacja podatkowa w art. 81 gwarantuje każdemu podatnikowi możliwość skorygowania zeznania rocznego. Warunkiem koniecznym przy korygowaniu dokumentu jest zaznaczenie celu złożenia formularza “korekta”. Korekta zeznania rocznego możne zostać złożona w okresie 5 lat (okres przedawnienia), licząc od końca roku, w którym została złożona pierwotna wersja zeznania.

| Rok, którego dotyczy zeznanie | Maksymalny okres korekty |

| 2016 | 2022 |

| 2017 | 2023 |

| 2018 | 2024 |

| 2019 | 2025 |

| 2020 | 2026 |

| 2021 | 2027 |

Deklaracje PIT praktycznie co roku zmieniają swoją “szatę graficzną”. Należy pamiętać, że składając korektę deklaracji podatkowej, dokonuje się ją zgodnie ze wzorem obowiązującym w korygowanym roku podatkowym, czyli na przykład korygując rok 2019, trzeba to zrobić na druku obowiązującym w tamtym okresie, a nie na aktualnej deklaracji PIT.

Do dokumentu korygującego zwykle dołącza się wyjaśnienie przyczyny złożenia korekty, choć od roku 2016 takich wyjaśnień nie trzeba składać. Urzędy opracowały wewnętrzny wzór druku do składania wyjaśnień (ORD-ZU), którym można, ale nie trzeba się posłużyć. Uzasadniając złożenie korekty deklaracji, trzeba wskazać, które dane uległy zmianie i dlaczego. Jeżeli skorzystamy z prawa do nieskładania wyjaśnień w razie wątpliwości urząd i tak wezwie nas do wyjaśnień.

Należy dodatkowo pamiętać, że zgodnie z art. 81b Ordynacji podatkowej uprawnienie do złożenia deklaracji ulega zawieszeniu na czas trwania postępowania podatkowego lub kontroli podatkowej - w zakresie objętym tym postępowaniem lub kontrolą. Korekta zeznania rocznego złożona w czasie ich trwania nie wywołuje skutków prawnych.

1. skorygować deklarację, dokonując stosownych poprawek lub uzupełnień, jeżeli zmiana wysokości zobowiązania podatkowego, kwoty nadpłaty, kwoty zwrotu podatku albo kwoty nadwyżki podatku do przeniesienia lub wysokości straty w wyniku tej korekty nie przekracza kwoty 5000 zł;

2. zwrócić się do składającego deklarację o jej skorygowanie oraz złożenie niezbędnych wyjaśnień, wskazując przyczyny, z powodu których informacje zawarte w deklaracji podaje się w wątpliwość.

Czy korekta zeznania rocznego niesie ze sobą negatywne skutki?

Wprowadzenie zmian na deklaracji PIT może spowodować wzrost podatku należnego lub zmniejszyć kwotę nadpłaty podatku. W przypadku, gdy urząd skarbowy zdążył zwrócić nadpłatę, to zgodnie z art. 52 Ordynacji podatkowej u podatnika powstaje zaległość podatkowa. W 2022 r. termin zapłaty podatku mijał 28 lutego w przypadku osób opodatkowanych ryczałtem. Natomiast dla reszty podatników ostateczny termin upływał 30 kwietnia 2022.

Jeżeli korekta zeznania rocznego została złożona przed tymi terminami, a wynika z niej podatek do zapłaty/dopłaty, obowiązek dokonania płatności występuje również w tych terminach. W przypadku złożenia korekty zeznania rocznego po ustawowych terminach zobowiązania podatkowe należy uiścić w urzędzie skarbowym jak najszybciej, by zapobiec naliczeniu wysokich odsetek od zaległości podatkowych. Pod pewnymi warunkami można obniżyć kwotę odsetek do 50% wartości podstawowej. Z obniżenia tej stawki skorzystać będą mogli podatnicy, którzy dokonają wpłaty zaległości ujawnionej w wyniku korekty, która została złożona nie później niż w terminie 6 miesięcy po upływie terminu składnia deklaracji.

Natomiast w sytuacji, gdy po skorygowaniu deklaracji powstaje nadpłata podatku, można wraz z dokumentem korygującym złożyć wniosek o stwierdzenie nadpłaty (art. 75 Ordynacji podatkowej). Zwrot nadpłaty podatku w przypadku korekty, zgodnie z art. 77 § 1 pkt. 6 Ordynacji podatkowej, następuję w terminie 2 miesięcy od daty złożenia deklaracji korygującej, jednak nie wcześniej niż 3 miesiące od złożenia pierwotnego zeznania rocznego (jeżeli złożone zostało papierowo) lub 45 dni (jeżeli złożone zostało elektronicznie).

Korekta zeznania rocznego a forma zwrotu podatku

Zwrot nadpłaty podatku jaki przedstawia korekta zeznania rocznego może zostać przekazany na rachunek bankowy, jednak warunkiem jest zgłoszenie w urzędzie skarbowym numeru konta, na który może zostać przelany zwrot. W przypadku przedsiębiorców dokonuje się tego za pomocą druku CEIDG-1, natomiast osoby fizyczne składają druk ZAP-3. Jeżeli urząd skarbowy nie posiada informacji o rachunku bankowym podatnika, dokonuje zwrotu nadpłaty podatku przekazem pocztowym, przy czym koszty takiego przekazu pokrywa z kwoty zwrotu.

Korekta zeznania rocznego w systemie wfirma.pl

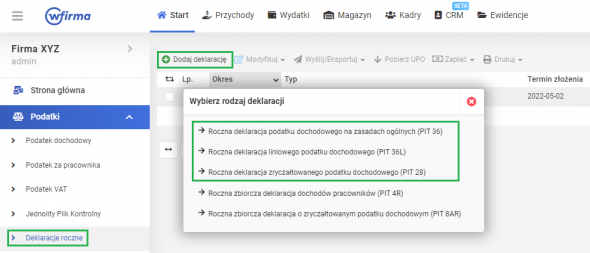

Użytkownicy systemu wfirma.pl aby dokonać korekty zeznania rocznego należy przejść do zakładki: START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ i wybrać odpowiedni formularz deklaracji:

- Roczna deklaracja podatku dochodowego na zasadach ogólnych (PIT-36),

- Roczna deklaracja liniowego podatku dochodowego (PIT-36L),

- Roczna deklaracja zryczałtowanego podatku dochodowego (PIT-28).

Następnie w oknie, które się pojawi definiowany jest okres za jaki ma ona zostać złożona. Jako cel wskazujemy KOREKTA. Następnie kontrolujemy dane zaciągnięte przez system i zapisujemy korektę.