Prowadząc działalność gospodarczą, przedsiębiorcy zobowiązani są do opłacania zaliczek na podatek dochodowy. Jednym z udogodnień, które ograniczają obowiązki zgłoszeniowe w tym zakresie, jest składane zawiadomienie o formie wpłacania zaliczek na PIT bezpośrednio w zeznaniu rocznym. Dzięki temu podatnicy nie muszą już pilnować terminów informowania naczelnika urzędu skarbowego w formie dodatkowych oświadczeń o wyborze opłacania kwartalnych lub uproszczonych zaliczek na podatek w trakcie roku.

Zawiadomienie o formie wpłacania zaliczek na PIT za okresy kwartalne

Mali podatnicy oraz przedsiębiorcy, którzy rozpoczynają prowadzenie działalności, mogą wybrać kwartalne opłacanie zaliczek na podatek dochodowy. Małym podatnikiem dla celów PIT jest przedsiębiorca, który w poprzednim roku podatkowym nie przekroczył wartości przychodu ze sprzedaży odpowiadającej kwocie 2 000 000 euro w przeliczeniu na złotówki.

Limit przeliczany jest na złotówki na podstawie średniego kursu NBP ogłoszony przez Narodowy Bank Polski z pierwszego dnia roboczego października poprzedniego roku. Przeliczoną wartość należy zaokrąglić do pełnego tysiąca złotych.

- w przypadku limitu na 2023 rok – kwoty przychodu w 2022 roku w wysokości 9 654 000 zł.

Zgodnie z art. 44 ust. 3i ustawy o PIT zawiadomienie o formie wpłacania zaliczek na PIT za okresy kwartalne przedsiębiorcy składają bezpośrednio wraz z zeznaniem rocznym za rok podatkowy, w którym stosowali kwartalny sposób wpłacania zaliczek. Oznacza to, że podatnicy nie muszą składać dodatkowych pism w urzędzie skarbowym, w których informują, że chcą skorzystać z przywileju rozliczania podatku dochodowego za okresy kwartalne.

Zaliczki kwartalne przedsiębiorcy mają obowiązek wpłacać bez składania dodatkowych formularzy i deklaracji w terminie do 20. dnia miesiąca następującego po zakończonym kwartale, a więc w terminie do:

- 20 kwietnia – za I kwartał,

- 20 lipca – za II kwartał,

- 20 października – za III kwartał,

- 20 stycznia – za IV kwartał.

Po zakończonym roku podatkowym przedsiębiorca zobligowany jest do złożenia zeznania rocznego.

Zgodnie z art. 45 ust. 1 ustawy o PIT najwcześniejszym terminem złożenia zeznania rocznego jest 15 lutego następnego roku podatkowego.

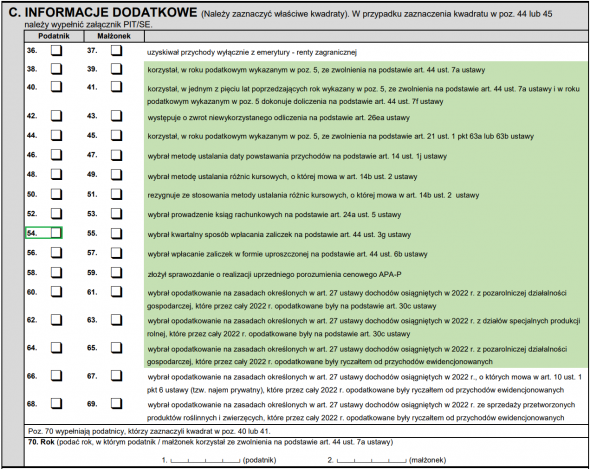

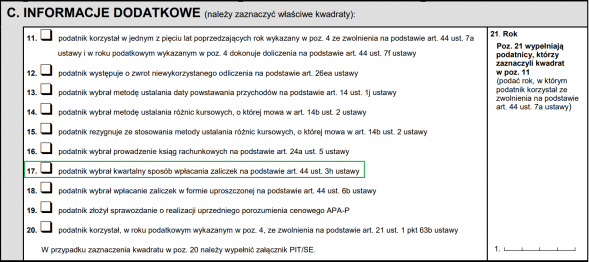

- PIT-36 w części C – Informacje Dodatkowe w pozycji 54.,

- PIT-36L w części C – Informacje Dodatkowe w pozycji 17.,

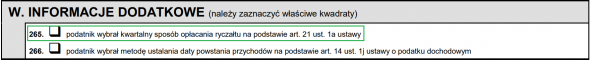

- PIT-28 w części U – Informacje Dodatkowe w punkcie 265.

Zawiadomienie o formie wpłacania zaliczek na PIT – zaliczki uproszczone

Zgodnie z art. 44 ust. 6b ustawy o PIT przedsiębiorcy (oprócz przedsiębiorstw w spadku) mogą wpłacać miesięczne zaliczki na podatek dochodowy w formie uproszczonej. Oznacza to, że zaliczki uproszczone nie są obliczane na podstawie realnego dochodu uzyskanego w danym miesiącu. Uproszczenie polega na ustaleniu stałej przez cały rok podatkowy wysokości miesięcznej zaliczki na podatek w wysokości 1/12 kwoty uzyskanego dochodu z pozarolniczej działalności gospodarczej, który został wykazany w zeznaniu rocznym składanym w:

- roku podatkowym poprzedzającym dany rok podatkowy, lub

- roku podatkowym poprzedzającym dany rok podatkowy o dwa lata (w sytuacji, gdy podatnik nie wykazał dochodu z pozarolniczej działalności gospodarczej lub dochód ten nie przekroczył kwoty wolnej od podatku w poprzednim roku podatkowym).

- stosować wybraną formę przez cały rok podatkowy,

- wpłacać zaliczki w terminie do 20. dnia miesiąca następującego po miesiącu, którego zaliczka dotyczy,

- po zakończonym roku złożyć zeznanie roczne.

Zgodnie z art. 44 ust. 6d ustawy o PIT zawiadomienie o formie wpłacania zaliczek na PIT w przypadku zaliczek uproszczonych podatnik dokonuje bezpośrednio w zeznaniu rocznym za rok podatkowy, w którym wpłacał zaliczki w formie uproszczonej.

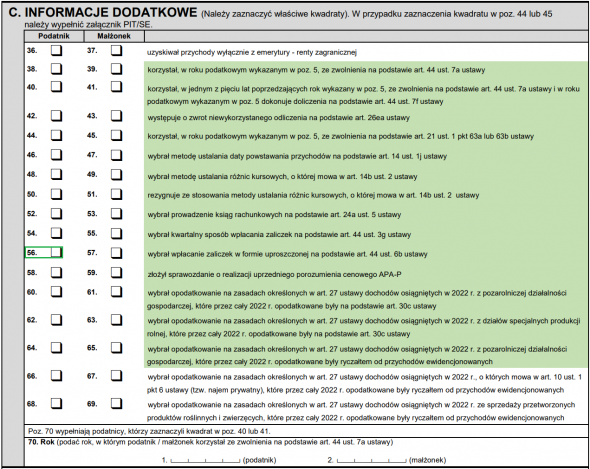

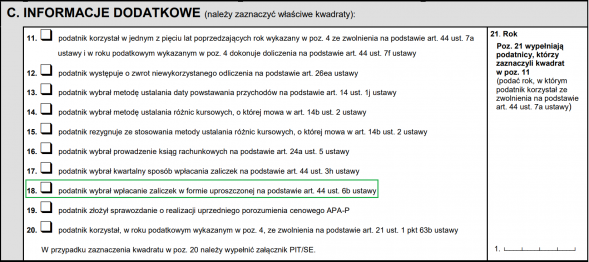

Przedsiębiorcy, którzy zdecydowali się na wpłacanie uproszczonych zaliczek na podatek dochodowy, oznaczają ten fakt w zeznaniu rocznym na formularzu:

- PIT-36 w części C – Informacje Dodatkowe w pozycji 56.,

- PIT-36L w części C – Informacje Dodatkowe w pozycji 18.,

Podsumowując, podatnicy nie mają obowiązku informowania w trakcie roku naczelnika urzędu skarbowego o wyborze uproszczonej lub kwartalnej formy wpłacania zaliczek. Dzięki temu przedsiębiorcy nie muszą pilnować terminów składania dodatkowych pism w tym zakresie w urzędzie. Zawiadomienie o formie wpłacania zaliczek na PIT podatnik składa dopiero podczas sporządzania zeznania rocznego, a w trakcie roku podatkowego ma on obowiązek konsekwentnego dokonywania wpłat z tytułu zaliczek podatkowych w terminach i wysokości zgodnej z wybraną formą.