Podatnicy, którzy sprawują władzę rodzicielską bądź są prawnymi opiekunami dziecka czy też rodzicami zastępczymi, mają co do zasady prawo do skorzystania z ulgi prorodzinnej. Jednakże ustawodawca przewidział pewne warunki, po których spełnieniu możliwe jest jej wykazanie. W związku z tym przedsiębiorcy, którzy mają pełnoletnie dzieci podejmujące pierwszą pracę, zastanawiają się, czy mogą skorzystać z ulgi prorodzinnej. Sprawdźmy! Dochód dziecka a ulga prorodzinna – czy ma wpływ?

Kto ma prawo do odliczenia od podatku kwoty ulgi prorodzinnej?

Aby skorzystać z ulgi prorodzinnej, podatnik w roku podatkowym musi spełnić co najmniej jeden z następujących warunków:

wykonywać władzę rodzicielską,

pełnić funkcję opiekuna prawnego, jeżeli dziecko z nim zamieszkiwało,

sprawować opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

Dodatkowo w stosunku do ulgi niezbędne jest spełnienie przez podatnika w stosunku do jednego potomka (w przypadku większej liczby dzieci, limit ten nie obowiązuje - jak również od 1 lipca 2023 roku w przypadku gdy dziecko jest niepełnosprawne), wymogu dotyczącego wysokości dochodów, bowiem nie może on przekroczyć:

112 000 zł – w przypadku podatnika spełniającego wcześniejsze warunki,

56 000 zł – w sytuacji gdy ulgę wykorzystują oboje rodzice, wówczas limit dotyczy dochodów zsumowanych – na każdego z nich; w przypadku podatnika niepozostającego w związku małżeńskim (nawet gdy rozwiązanie związku małżeńskiego nastąpiło w trakcie roku).

Ulga prorodzinna nie przysługuje w przypadku, gdy rodzic bądź dziecko prowadzą działalność gospodarczą opodatkowaną podatkiem liniowym, ryczałtem ewidencjonowanym czy kartą podatkową. Przy czym jeśli rodzice uzyskają dochody rozliczane w zeznaniu rocznym PIT-37 np. z tytułu umowy o pracę, umowy cywilnoprawnej, zasiłku czy emerytury, to wówczas będą mieć możliwość na tejże deklaracji rozliczenia ulgi.

Kolejnym powodem uniemożliwiającym odliczenie ulgi prorodzinnej jest wiek dziecka. Ulga ta przysługuje bowiem na dziecko do ukończenia 25. roku życia, przy czym musi ono kontynuować swoją edukację w szkołach, o których mowa w przepisach o systemie oświaty, przepisach o szkolnictwie wyższym lub w przepisach regulujących system oświatowy lub szkolnictwo wyższe obowiązujących w innym niż Rzeczpospolita Polska państwie. Jednakże nie może ono osiągnąć dochodu w wysokości 16 061,28 zł złotych w danym roku podatkowym.

„Odliczenie dotyczy łącznie obojga rodziców, opiekunów prawnych dziecka albo rodziców zastępczych pozostających w związku małżeńskim. Kwotę tę podatnicy mogą odliczyć od podatku w dowolnej proporcji przez nich ustalonej. W przypadku braku porozumienia między podatnikami, którzy zgodnie z rozstrzygnięciem sądu wspólnie wykonują władzę rodzicielską nad małoletnim dzieckiem po rozwodzie lub w trakcie separacji (piecza naprzemienna), lub gdy miejsce zamieszkania dziecka jest takie samo jak miejsce zamieszkania obojga rodziców, opiekunów prawnych dziecka albo rodziców zastępczych pozostających w związku małżeńskim - kwotę tę podatnicy odliczają w częściach równych. W pozostałych przypadkach odliczenie w wysokości 100% stosuje podatnik, u którego dziecko ma miejsce zamieszkania w rozumieniu ustawy z dnia 23 kwietnia 1964 r. - Kodeks cywilny.”.

Prawo do ulgi prorodzinnej w przypadku dziecka pełnoletniego

Podatnik, który sprawuje opiekę nad pełnoletnim dzieckiem, zakładając, że spełnia on warunki wskazane w pierwszym akapicie, może odliczyć ulgę prorodzinną, jeśli zostaną spełnione następujące przesłanki:

pełnoletnie dziecko otrzymuje zasiłek (dodatek) pielęgnacyjny lub rentę socjalną,

dziecko do ukończenia 25. roku życia uczące się w szkołach, o których mowa w przepisach o systemie oświaty, przepisach o szkolnictwie wyższym lub w przepisach regulujących system oświatowy lub szkolnictwo wyższe obowiązujących w innym niż Rzeczpospolita Polska państwie, jeżeli w roku podatkowym nie uzyskały dochodów podlegających opodatkowaniu na zasadach określonych w art. 27 lub art. 30b, w łącznej wysokości przekraczającej kwotę stanowiącą iloraz kwoty zmniejszającej podatek określonej w art. 27 ust. 1b pkt 1 oraz stawki podatku określonej w pierwszym przedziale skali, o której mowa w art. 27 ust. 1, z wyjątkiem renty rodzinnej.

Takimi dokumentami mogą być między innymi:

- odpis aktu urodzenia dziecka,

- zaświadczenie sądu rodzinnego o ustaleniu opiekuna prawnego dziecka,

- odpis orzeczenia sądu o ustaleniu rodziny zastępczej lub umowę zawartą między rodziną zastępczą a starostą,

- zaświadczenie o uczęszczaniu pełnoletniego dziecka do szkoły.

Dochód dziecka a ulga prorodzinna – kiedy można skorzystać?

Jak zostało wyżej wspomniane, aby podatnik odliczył ulgę prorodzinną na dziecko, które osiągnęło wiek pełnoletni i do 25. roku życia będzie kontynuowało naukę w szkole, nie może ono osiągnąć dochodu w 2024 roku w wysokości 21 371,52 zł.

Przykład 1.

Przedsiębiorca Jan prowadzący jednoosobową działalność gospodarczą wraz z małżonką wykonuje władzę rodzicielską nad dwójką dzieci. Pierwsze dziecko ma 8, a drugie 19 lat. Najstarsze dziecko kontynuuje naukę w szkole, przy czym w sezonie wakacyjnym osiągnęło dochód w wysokości 22 000 zł. W jakiej wysokości przysługuje przedsiębiorcy oraz jego małżonce ulga prorodzinna (w 2024 roku)?

W związku z tym, że najstarsze dziecko przekroczyło limit dochodu, podatnik i jego małżonka nie mają z tego tytułu możliwości odliczenia ulgi za cały rok a tylko za miesiące od początku roku do miesiąca przekroczenia limitu dochodów. Mają natomiast prawo odliczyć pełną ulgę za najmłodsze dziecko w wysokości 1112,04 złotych za rok (556,02 zł dla każdego z małżonków).

Jaka jest wysokość odliczenia na dziecko?

Podatnik, który spełnia warunki do skorzystania z ulgi prorodzinnej w zeznaniu rocznym za 2024 rok (które złoży w 2025 roku), będzie mógł odliczyć następujące wartości:

Ulga za: | Wartość ulgi za miesiąc: | Wartość ulgi za rok: |

pierwsze dziecko | 92,67 zł | 1112,04 zł |

drugie dziecko | 92,67 zł | 1112,04 zł |

trzecie dziecko | 166,67 zł | 2000,04 zł |

czwarte dziecko lub więcej | 225,00 zł | 2700,00 zł |

W przypadku, gdy podatnik posiada więcej niż jedno dziecko, dochody rodziców nie mają wówczas wpływu na prawo do skorzystania z ulgi prorodzinnej.

Sumując, w przypadku gdy podatnik ma:

2 dzieci, za cały rok może wykazać ulgę w wartości 2224,08 zł,

3 dzieci, za cały rok może wykazać ulgę w wartości 4224,12 zł,

4 dzieci bądź więcej, za cały rok może wykazać ulgę (dla 4) w wartości 6924,12 zł, a każde kolejne po 2700 zł.

Sposób wykazania ulgi w zeznaniu podatkowym generowanym w systemie wFirma.pl

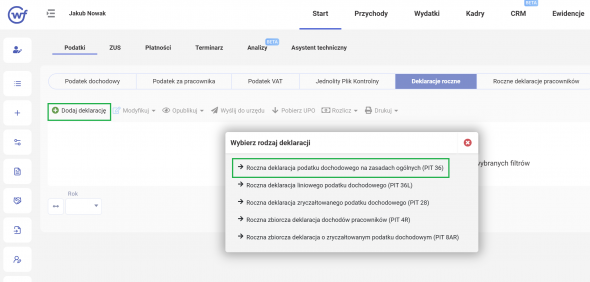

W celu wygenerowania zeznania rocznego PIT-36 z systemu wFirma.pl należy przejść do zakładki: START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » ROCZNA DEKLARACJA PODATKU DOCHODOWEGO NA ZASADACH OGÓLNYCH (PIT-36).

W oknie dodawania deklaracji PIT-36 należy zaznaczyć okno Załącznik PIT/O (ulgi podatkowe). Dzięki temu do zeznania zostanie automatycznie dodany załącznik PIT/O

W sytuacji gdy podatnikowi przysługuje ulga prorodzinna, wówczas wykazuje się ją w załączniku PIT/O (dla zeznania rocznego za 2024 rok) poprzez wskazanie w części C. pozycji:

48 – liczby dzieci,

50 – kwoty ulgi przysługującą podatnikowi,

51 – kwoty ulgi przysługującej małżonkowi, w sytuacji gdy rozliczenie dokonywane jest wspólnie z małżonkiem.

Dodatkowo w części E należy wskazać dane identyfikacyjne dziecka, za którego ulga przysługuje – PESEL, a w przypadku braku tego numeru – imię, nazwisko oraz datę urodzenia dziecka. Pozycje wypełniamy za każde dziecko, od którego przysługuje ulga.