Wielu przedsiębiorców rozpoczynających swoją przygodę z działalnością gospodarczą nie do końca wie, w jaki sposób powinna być ustalona podstawa opodatkowania i tym samym w jaki sposób obliczyć miesięczną bądź kwartalną zaliczkę na podatek dochodowy. W artykule został przedstawiony i opisany krok po kroku sposób na wyliczenie zaliczki na podatek dochodowy w najczęstszych formach opodatkowania wraz ze wskazaniem jak powinna być obliczona podstawa opodatkowania.

Podstawa opodatkowania a obliczanie podatku progresywnego

Przedsiębiorcy rozliczający się na zasadach ogólnych, czyli podatek progresywny (12% podatku od 120 000 dochodu, a powyżej tej kwoty 32%) mogą od dochodu odliczyć składki na ubezpieczenie społeczne (tym samym zyskując podstawę opodatkowania) oraz od podatku odliczyć kwotę zmniejszającą podatek w wysokości 3 600 zł. Aby obliczyć podatek dochodowy za dany okres rozliczeniowy, należy:

- Od kwoty przychodu od początku roku odjąć koszty od początku roku - otrzymamy kwotę dochodu.

- Od kwoty dochodu odjąć możliwą do rozliczenia stratę z lat ubiegłych oraz sumę zapłaconych składek na ubezpieczenie społeczne w danym roku podatkowym (o ile nie były zaliczane do kosztów w KPiR). W ten sposób otrzymana podstawa opodatkowania zaokrąglana jest do pełnych złotych.

- Podstawa opodatkowania w kolejnym kroku podlega przemnożeniu przez 12% stawkę podatku do 120 000 zł dochodu i przez 32% stawkę podatku powyżej 120 000 dochodu - otrzymujemy podatek należny za cały rok.

- Od kwoty podatku należnego od początku roku należy odjąć zaliczki zapłacone w poprzednich miesiącach oraz kwotę zmniejszającą podatek - uzyskujemy kwotę podatku za dany okres rozliczeniowy.

- Zaliczkę za dany okres rozliczeniowy zaokrąglamy do pełnych złotych - uzyskujemy kwotę podlegającą wpłacie do urzędu skarbowego.

Przykład 2.

Przedsiębiorca Michał rozlicza podatek dochodowy na zasadach ogólnych. Jego przychody w miesiącu czerwcu wynosiły narastająco od początku roku 19 104,20 zł , a koszty 1 215,50 zł. Opłacił także w czerwcu składki na ubezpieczenie społeczne w wysokości 199,34 zł. Suma opłaconych do tego miesiąca składek na ubezpieczenie społeczne wynosi: 996,70. Natomiast suma opłaconych zaliczek na podatek dochodowy od początku roku wynosi 987,00. Zaliczka na podatek dochodowy za czerwiec będzie kształtowała się następująco:

- 19 104,20 - 1 215,50 = 17 888,70

- 17 888,70 - 199,34 - 996,70 = 16 692,66 zaokrąglenie (16 692,66) = 16 693,00

- 16 693,00 * 12% = 2 003,16 zł

- 2 003, 16 - 3600 zł = (-)1596,84 zł

- brak zaliczki na podatek dochodowy3

Podatek liniowy - jak kształtowana jest podstawa opodatkowania?

W przypadku rozliczania się na podstawie podatku liniowego, dochód opodatkowany jest według stałej stawki 19%. Jest to forma wybierana najczęściej przez przedsiębiorców osiągających wysokie dochody. Ze względu na preferencyjną stawkę podatku, przy tej metodzie rozliczania się z podatku dochodowego, przedsiębiorcy przysługuje odliczenie składek na ubezpieczenie społeczne, składek na ubezpieczenie zdrowotne oraz straty z lat ubiegłych. Nie ma natomiast możliwości odliczenia kwoty wolnej od podatku.

Aby obliczyć wartość podatku podlegającego wpłacie do urzędu skarbowego (i tym samym podstawę opodatkowania), należy:

- Od kwoty przychodu od początku roku odjąć koszty od początku roku - otrzymamy kwotę dochodu.

- Od kwoty dochodu odjąć możliwą do rozliczenia stratę z lat ubiegłych oraz sumę zapłaconych składek na ubezpieczenie społeczne w danym roku podatkowym i zapłaconych składek na ubezpieczenie zdrowotne (o ile nie były zaliczane do kosztów w KPiR a składki zdrowotne nie przekroczyły limitu 8700 zł - limit dla 2022 roku, 10 200 zł - limit dla 2023 roku). W ten sposób otrzymana podstawa opodatkowania zaokrąglana jest do pełnych złotych.

- Podstawa opodatkowania mnożona jest przez 19% stawkę podatku - otrzymujemy podatek należny za cały rok.

- Od kwoty podatku należnego od początku roku odjąć zaliczki zapłacone w poprzednich miesiącach - uzyskujemy kwotę podatku za dany okres rozliczeniowy.

- Zaliczkę za dany okres rozliczeniowy zaokrąglić do pełnych złotych - uzyskujemy kwotę podlegającą wpłacie do urzędu skarbowego.

Działalność gospodarcza - Rozliczenia z urzędem skarbowym - podatek dochodowy

Progresywny podatek dochodowy - zasady ogólne, skala podatkowa

Skala podatkowa - podatek dochodowy w działalności.

Przykład 3.

Przedsiębiorca Maciek rozlicza się z działalności podatkiem liniowym. Jego przychody w miesiącu czerwcu wyniosły od początku roku 25 000 zł , a koszty 4 000 zł. Opłacił on również w czerwcu składki na ubezpieczenie społeczne w wysokości 199,34 zł. Suma opłaconych do tego miesiąca składek na ubezpieczenie społeczne wynosi: 996,70. Przedsiębiorca odlicza także stratę z lat ubiegłych w wysokości 1000 zł. Natomiast suma opłaconych zaliczek na podatek dochodowy od początku roku wynosi 1 351,00 zł. Podstawa opodatkowania oraz zaliczka na podatek dochodowy za czerwiec będą kształtowały się następująco:

- 25 000 - 4 000 = 21 000

- 21 000 - 199,34 - 996,70 - 1 000,00 = 18 803,96 zaokrąglenie(18 803,96) = 18 804,00

- 18 804,00 * 19% = 3 572,76

- 3 572,76 - 1 351,00 = 2221,76

- zaokrąglenie (2221,76) = zaliczka na podatek dochodowy wynosi 2222 zł.

Podatek zryczałtowany a podstawa opodatkowania

Przy podatku zryczałtowanym, gdy podatnik prowadzi ewidencję przychodów, obliczanie podatku dochodowego podlegającego wpłacie do urzędu skarbowego jest o wiele prostsze niż w przypadku prowadzenia podatkowej księgi przychodów i rozchodów. W takiej sytuacji, nie bierzemy pod uwagę kosztów, które podatnik poniósł, aby uzyskać przychód. Pod uwagę brana jest jedynie kwota przychodów z danego miesiąca, którą można ewentualnie pomniejszyć o zapłacone w danym okresie składki na ubezpieczenie społeczne. Na skutek wejścia w życie Polskiego Ładu 2.0 podstawa opodatkowania może zostać obniżona również o 50% zapłaconych składek zdrowotnych.

Sposób w jaki liczona jest podstawa opodatkowania dla ryczałtu oraz wynikającą z niej zaliczkę na zryczałtowany podatek dochodowy krok po kroku:

- Przychody w poszczególnych stawkach ryczałtu należy podzielić przez łączny przychód osiągnięty w danym miesiącu. Wówczas zostanie wyliczona proporcja sprzedaży danej stawki do całości.

- Obliczamy składkę społeczną do odliczenia, czyli sumę składek społecznych zapłaconych w miesiącu za który liczony jest podatek i niewykorzystanych składek społecznych z poprzednich miesięcy

- Obliczamy składkę zdrowotną do odliczenia, czyli 50% sumy składek zdrowotnych zapłaconych w miesiącu za który liczony jest podatek i niewykorzystanych składek zdrowotnych z poprzednich miesięcy

- Od kwoty przychodu danej stawki należy odjąć składkę społeczną i zdrowotną do odliczenia, którą należy uprzednio pomnożyć przez wyliczoną wcześniej proporcję sprzedaży danej stawki do całości - wynik zaokrąglamy, wówczas uzyskamy podstawę opodatkowania dla danej stawki.

- Podstawa opodatkowania dla danej stawki powinna zostać pomnożona przez stawkę i uzyskujemy podatek (wykaz stawek dla przychodów z konkretnych rodzajów działalności można znaleźć w załączniku do ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne). Kwotę podatku zaokrąglamy do pełnych złotych - uzyskana kwota podlega wpłacie do urzędu skarbowego.

Przykład 4.

Przedsiębiorca Radek rozlicza przychody z działalności zryczałtowanym podatkiem dochodowym. Jego przychody w miesiącu czerwcu wyniosły odpowiednio:

- 10 000 zł dla sprzedaży opodatkowanej stawką 8,5%

- 20 000 zł dla sprzedaży opodatkowanej stawką 5,5%.

Opłacił on również w czerwcu składki na ubezpieczenie społeczne w wysokości 199,34 zł. Suma niewykorzystanych składek z poprzednich na ubezpieczenie społeczne wynosi: 120 zł. Natomiast suma opłaconych zaliczek na podatek dochodowy od początku roku wynosi 5 000 zł. Zryczałtowana zaliczka na podatek dochodowy za miesiąc czerwiec będzie kształtowała się następująco:

- 10 000 / 30 000 = 0,333333333333%

20 000 / 30 000 = 0,666666666666% - 199,34 + 120 = 319,34 zł

- 10 000 - 319,34 zł * 0,33333333333% = 9 893,55 zł

20 000 - 319,34 zł * 0,666666666666% = 19 787,11 zł - 9 893,55 * 8,5% = 840,95 zł

19 787,11 * 5,5% = 1 088,29 zł - 840,95 + 1 088,29 = 1 929,24 zł

- zaokrąglenie (1 929,24 zł) = 1 929 zł

Zaliczka na podatek dochodowy wynosi 1 241 zł.

W jaki sposób wyliczana jest podstawa opodatkowania i zaliczka w systemie wfirma.pl?

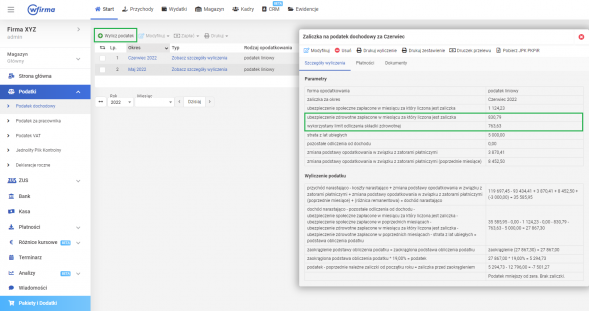

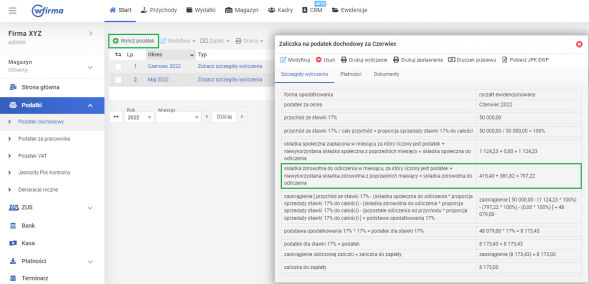

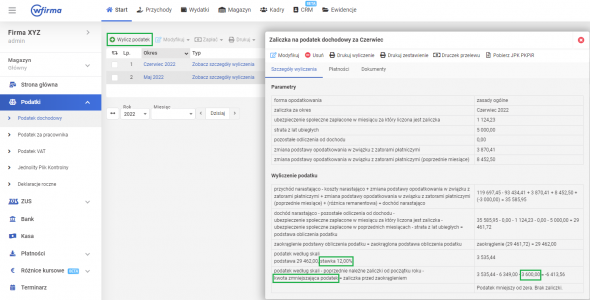

W celu wygenerowania zaliczki na podatek dochodowy w systemie wFirma.pl należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY oraz wybrać opcję WYLICZ PODATEK. W wyświetlonym oknie należy wybrać okres za jaki ma zostać wyliczona zaliczka. Po wyliczeniu zaliczki użytkownik może podejrzeć wyliczenia (w tym jaka jest podstawa opodatkowania) poprzez kliknięcie na opcję ZOBACZ SZCZEGÓŁY WYLICZENIA. W przypadku opodatkowania podatkiem liniowym będzie widoczna informacja o odliczonej składce zdrowotnej zgodnie z obowiązującym limitem.

Analogicznie w przypadku opodatkowania ryczałtem od przychodów ewidencjonowanych, w szczegółach wyliczenia zaliczki widoczna jest kwota odliczonych składek społecznych i zdrowotnych.

Natomiast w wyliczeniu zaliczki na podatek na zasadach ogólnych system automatycznie stosuje obniżoną stawkę podatku 12% i nową kwotę zmniejszającą podatek 3600 zł. Po przekroczeniu I progu podatkowego automatycznie zostanie zastosowana stawka 32% od nadwyżki dochodu.