Wydatek poniesiony na usługi Poczty Polskiej jest obecnie powszechnym kosztem firmowym. Występuje nie tylko przy sprzedaży wysyłkowej, ale również w pozostałych przedsiębiorstwach, np. ze względu na „papierkową robotę”. W jaki sposób rozliczane są usługi Poczty Polskiej? Sprawdźmy!

Usługi Poczty Polskiej – jak rozliczyć na gruncie VAT?

Część usług świadczonych przez Pocztę Polską opodatkowana jest stawką 23%, natomiast część jest zwolniona z podatku VAT. Dlatego też na fakturze zakupowej podatnicy mogą znaleźć stawkę 23% i/lub „zw.”. Wyłącznie czynny podatnik VAT – w momencie gdy zakup ma związek z czynnościami opodatkowanymi – odliczy VAT tylko od usług opodatkowanych stawką 23% poprzez wykazanie faktury w rejestrze zakupów VAT (a co za tym idzie – w JPK_V7).

Wydatek poniesiony na usługi Poczty Polskiej na gruncie PIT

Aby wydatek mógł być ujęty w kosztach podatkowych, powinien zostać poniesiony w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów. Jednocześnie zakupiona usługa nie może znaleźć się w katalogu określonym w art. 23 ustawy o PIT. Należy zaznaczyć, że usługi Poczty Polskiej nie zostały wymienione jako wartości, które nie mogą stanowić kosztu podatkowego (nie znajdują się w art. 23).

Wydatek poniesiony na usługi pocztowe może zostać zaksięgowany na podstawie faktury. Innym dowodem księgowym uzasadniającym zaliczenie takich opłat do KPiR jest pokwitowanie z poczty. Wynika to bezpośrednio z § 12. rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, który wskazuje, że potwierdzenia opłat pocztowych również stanowią dowód księgowy.

Usługi Poczty Polskiej – w jakiej wartości wykazać w kosztach podatkowych?

Jeżeli wydatek poniesiony na usługi Poczty Polskiej spełnia definicję kosztu, czynny podatnik VAT, który zakupi usługi na rzecz czynności opodatkowanych VAT, wykaże w KPiR wartość netto faktury, a więc sumę wartości netto usług opodatkowanych zarówno stawką 23%, jak i stawką „zw.”. Natomiast nabywca nie ma prawa do odliczenia podatku VAT – tj. gdy nabywca jest:

- nievatowcem,

- czynnym podatnikiem VAT, ale usługi mają związek z czynnościami zwolnionymi z VAT

– w kosztach znajdzie się wartość brutto faktury.

W kolejnym kroku nabywca powinien zweryfikować, czy zakupiona usługa stanowi jego koszt uboczny, czy pozostały wydatek firmowy.

Wydatek poniesiony na usługi Poczty Polskiej – w jakiej kolumnie KPiR wykazać?

Jeżeli nabyte usługi stanowią koszt uboczny zakupu towaru handlowego lub materiału podstawowego, trzeba wykazać je w 10. kolumnie KPiR – koszty uboczne zakupu. Należy podkreślić, że towarem handlowym jest przedmiot przeznaczony do sprzedaży w stanie nieprzerobionym. Natomiast materiał podstawowy to surowiec, który w procesie produkcji albo podczas świadczenia usług staje się główną substancją gotowego wyrobu. Przykładem kosztu ubocznego może być koszt transportu towarów handlowych, jego wyładunku.

Przykład 1.

Podatnik zajmujący się handlem telefonów komórkowych otrzymał fakturę, której pozycje wyglądały w następujący sposób:

- telefon komórkowy (towar handlowy): 10 sztuk, cena ogółem: 5000 zł;

- koszt dostawy: 100 zł.

W tym przypadku wpisy w KPiR będą wyglądać tak:

- 10. kolumna KPiR – zakup towarów handlowych i materiałów podstawowych: 5000 zł;

- 11. kolumna KPiR – koszty uboczne zakupu: 100 zł.

W przypadku gdy zakup ma związek z pozostałymi wydatkami firmy, należy wykazać wydatek poniesiony na usługi Poczty Polskiej w 13. kolumnie KPiR – pozostałe wydatki.

Przykład 2.

Podatnik dokonał zakupu artykułów biurowych wraz z ich dostawą. Faktura potwierdzająca zakup wyglądała w następujący sposób:

- skoroszyt (pozostały wydatek): 5 sztuk, cena ogółem: 25 zł;

- koszt dostawy: 5 zł.

W tej sytuacji podatnik dokonuje tylko jednego wpisu do KPiR:

- 13. kolumna KPiR – pozostałe wydatki: 30 zł.

Wydatek poniesiony na usługi Poczty Polskiej – księgowanie w wFirma.pl

- Księgowanie usług Poczty Polskiej przez czynnego podatnika VAT

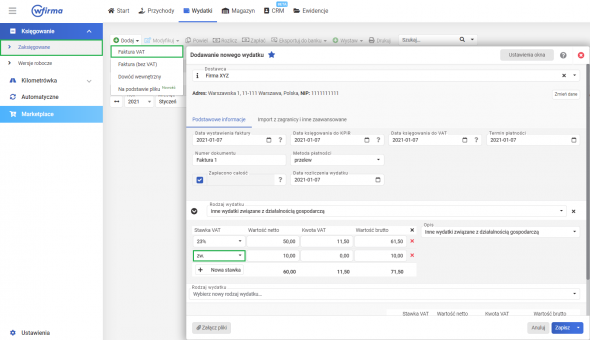

Aby zaksięgować wydatek poniesiony na usługi Poczty Polskiej na koncie czynnego podatnika VAT, należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT. W wyświetlonym oknie trzeba uzupełnić dane zgodnie z otrzymaną fakturą, wybierając w polu RODZAJ WYDATKU odpowiedni rodzaj wydatku. Następnie w polu STAWKA VAT wybrać 23% lub ZW. – w zależności od opodatkowania danej pozycji. Wówczas w polu WARTOŚĆ NETTO wystarczy uzupełnić wartość netto zakupionych usług. Jeżeli na fakturze widnieją pozycje z różnymi stawkami VAT, należy skorzystać z opcji + NOWA STAWKA VAT.

Po zapisaniu suma wartości netto znajdzie się w KPiR w kolumnie zgodnej z wybranym rodzajem wydatku, natomiast VAT znajdzie się w rejestrze zakupów VAT.

- Księgowanie usług Poczty Polskiej przez nievatowca

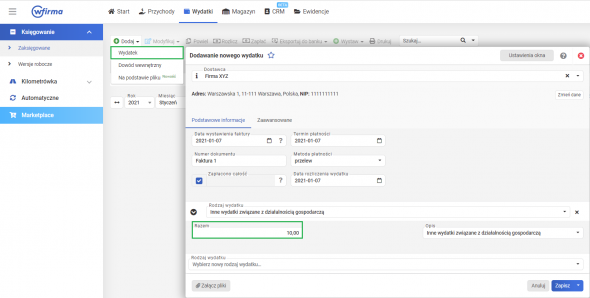

W celu zaksięgowania faktury kosztowej przez podatnika zwolnionego z VAT należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » WYDATEK. Analogicznie do przypadku czynnego podatnika VAT trzeba uzupełnić dane dotyczące faktury i wybrać odpowiedni rodzaj wydatku. Natomiast w polu RAZEM należy wprowadzić wartość brutto otrzymanej faktury.

Po zapisaniu wskazana wartość faktury znajdzie się w odpowiedniej kolumnie KPiR zgodnie z wybranym rodzajem wydatku.