W 2017 roku obniżono limit transakcji gotówkowych z 15 000 euro do 15 000 zł co wynika ze zmian wprowadzonych do ustawy o swobodzie działalności gospodarczej przed jej uchyleniem. Na dzień dzisiejszy limit transakcji gotówkowych reguluje Ustawa Prawo Przedsiębiorców. Jakie konsekwencje zmian spadły na przedsiębiorców i czy wydatki powyżej 15 tys. zł opłacone gotówką zostały wyłączone z kosztów podatkowych? Sprawdź, jak działa limit płatności gotówką 15.000 zł.

Limit płatności gotówką 15.000 zł

Art. 19 ustawy Prawo przedsiębiorców określa, że dokonywanie lub przyjmowanie płatności związanych z wykonywaną działalnością gospodarczą następuje za pośrednictwem rachunku płatniczego przedsiębiorcy, w każdym przypadku gdy spełnione są łącznie oba warunki:

stroną transakcji, z której wynika płatność, jest inny przedsiębiorca oraz

jednorazowa wartość transakcji, bez względu na liczbę wynikających z niej płatności, przekracza równowartość 15.000 zł.

Jeżeli przedsiębiorca rozlicza transakcje w walutach obcych to przeliczyć je należy na złote według kursu średniego walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień dokonania transakcji.

Zatem spełnić trzeba łącznie wskazane wyżej dwa warunki, aby powstał obowiązek dokonywania lub przyjmowania płatności poprzez rachunek bankowy.

Wydatki powyżej 15 tys. zł opłacone gotówką nie są kosztem!

Przedsiębiorcy, którzy pomimo obostrzeń dokonają zakupu na kwotę wyższą niż 15 tys. zł i opłacą go gotówką nie będą mogli uznać tego zakupu za koszt uzyskania przychodu.

Podatnicy prowadzący pozarolniczą działalność gospodarczą nie zaliczają do kosztów uzyskania przychodów kosztu w tej części, w jakiej płatność dotycząca transakcji określonej w art. 19 ustawy z dnia 6 marca 2018 r. - Prawo przedsiębiorców została dokonana bez pośrednictwa rachunku płatniczego.

Przykład 1.

Przedsiębiorca zakupił w hurtowni materiał za kwotę 20.000 zł. Zapłatę uiścił w taki sposób że:

10.000 zł opłacił gotówką

10.000 zł dopłacił przelewem.

Czy transakcja podlega pod limit płatności gotówką 15.000 zł?

Tak. Wartość ogólna transakcji przekroczyła 15.000 zł w związku z czym części opłaconej gotówką a więc 10.000 zł przedsiębiorca nie może zaliczyć do kosztów uzyskania przychodu.

Jak dokonać wyksięgowania wydatku powyżej 15.000 zł opłaconego gotówką?

Jeżeli mimo przepisów przedsiębiorca zaksięgował fakturę na kwotę powyżej 15 000 zł w koszty a następnie opłacił ją czy to w całości czy też w części gotówką to zobowiązany jest on dokonać wyksięgowania kwoty jaką rozliczył gotówką. O tym jak tego dokonać stanowi ustawa.

W przypadku zaliczenia do kosztów uzyskania przychodów kosztu w tej części, w jakiej płatność dotycząca transakcji określonej w art. 19 ustawy z dnia 6 marca 2018 r. - Prawo przedsiębiorców została dokonana z naruszeniem ust. 1, podatnicy prowadzący pozarolniczą działalność gospodarczą w tej części:

- zmniejszają koszty uzyskania przychodów albo

- w przypadku braku możliwości zmniejszenia kosztów uzyskania przychodów - zwiększają przychody w miesiącu, w którym została dokonana płatność bez pośrednictwa rachunku płatniczego.

Przykład 2.

Przedsiębiorca zakupił w hurtowni materiał za kwotę 20.000 zł. Pierwszego dnia miesiąca (01.05.2022) otrzymał fakturę FV 12/2022 którą zaksięgował w KPIR w dacie wystawienia. Na koniec miesiąca (31.05.2022) uiścił zapłatę w całości płacąc gotówką.

Dodatkowo przedsiębiorca zakupił 3 maja u innego kontrahenta materiały reklamowe na kwotę 13.000 zł a 5 maja towar handlowy za kwotę 10.000 zł - faktury zostały opłacone gotówką.

Wydatek nie może stanowić kosztów uzyskania przychodu w związku z czym powinien zostać wyksięgowany z KPiR:

Data | Numer dowodu | 7. Sprzedaż towarów lub usług | 8. Pozostałe przychody | 10. Zakup towarów handlowych i materiałów | 13. Pozostałe wydatki |

1.05.2022 | FV 12/2022 | 20.000 | |||

3.05.2022 | FZ 123/2022 | 13.000 | |||

5.05.2022 | FZ 223/2022 | 10.000 | |||

31.05.2022 | Korekta kosztów 1/05/2022 | -20.000 |

Ponieważ wartość wszystkich kosztów w danym okresie jest wyższa od wartości korekty, przedsiębiorca zmniejszy koszty uzyskania przychodu.

Przykład 3.

Przedsiębiorca zakupił w hurtowni materiał za kwotę 20.000 zł. Pierwszego dnia miesiąca 1.05.2022 otrzymał fakturę FV 1/05/22, którą zaksięgował w KPIR w dacie wystawienia. Na koniec kolejnego miesiąca (30.06.2022) uiścił zapłatę w całości płacąc gotówką. W czerwcu przedsiębiorca wystawił jedną fakturę sprzedaży z datą 1.06 na kwotę 3000 zł oraz dokonał zakupu materiałów na kwotę 10.000 zł opłacone przelewem.

Wydatek nie może stanowić kosztów uzyskania przychodu w związku z czym powinien zostać wyksięgowany z KPiR:

Data | Numer dowodu | 7. Sprzedaż towarów lub usług | 8. Pozostałe przychody | 10. Zakup towarów handlowych i materiałów | 13. Pozostałe wydatki |

1.05.2022 | FV 1/05/22 | 20.000 | |||

... | ... | ... | ... | ... | ... |

1.06.2022 | FS 12/2022 | 3.000 | |||

10.06.2022 | FZ 223/2022 | 10.000 | |||

30.06.2022 | Korekta kosztów 1/06/2020 | 10.000 | -10.000 |

Ponieważ wartość wszystkich kosztów w danym okresie jest niższa od wartości korekty, przedsiębiorca zmniejszy koszty uzyskania przychodu jedynie o możliwą część tj. 10.000 zł a pozostałą cześć korekty kosztów zaksięguje jako pozostałe przychody.

Przepisy dotyczące konieczności wyksięgowania z kosztów wydatków o wysokości przekraczającej 15 tys. zł dotyczą także:

nabycia lub wytworzenia środków trwałych albo nabycia wartości niematerialnych i prawnych opłaconych gotówką;

dokonania płatności gotówką:

po likwidacji pozarolniczej działalności gospodarczej,

po zmianie formy opodatkowania na ryczałt od przychodów ewidencjonowanych.

Jednak w dwóch ostatnich przypadkach zmniejszenia kosztów uzyskania przychodów lub zwiększenia przychodów przedsiębiorca dokona za rok podatkowy, w którym nastąpiła likwidacja tej działalności, albo za rok podatkowy poprzedzający rok podatkowy, w którym nastąpiła zmiana formy opodatkowania.

Rodzaje płatności objętych limitem transakcji gotówkowych

Przepisy podatkowe nakazujące wyksięgowanie z kosztów płatności dokonanych gotówką przy transakcjach powyżej 15 000 zł w praktyce odnoszą się do sytuacji regulowania zobowiązań. Poza tradycyjną formą jak gotówka czy przelew bezpośredni przez przedsiębiorcy wykorzystują również rozliczenia na zasadzie kompensaty czy też za pomocą elektronicznych płatności. Czy do nich też odnosi się limit płatności gotówką 15.000 zł?

Kompensata powyżej 15 000 zł dozwolona

Przedsiębiorcy nie muszą obawiać się, że kompensata transakcji powyżej 15 000 zł spowoduje konieczność korekty kosztów. Na etapie konsultacji przepisów ustawy Ministerstwo Finansów wyjaśniło, że limit transakcji gotówkowych nie będzie dotyczył rozliczenia kompensatą - potrąceniem. Potwierdził to również Dyrektor Izby Skarbowej w Katowicach w interpretacji indywidualnej z dnia 7 października 2016 r., sygn. 2461-IBPB-1-2.4510.772.2016.1.AK:

Spółka może dokonywać kompensaty wzajemnych wierzytelności bez względu na ograniczenia kwotowe wynikające z art. 15d ust. 1 ustawy o CIT i rozliczone w drodze kompensaty zobowiązania spółki będą stanowiły koszt uzyskania przychodów w całości pod warunkiem spełnienia wszystkich przesłanek wynikających z art. 15 ust. 1 ustawy o CIT.

Elektroniczne płatności i płatności kartą powyżej 15 000 zł też dozwolone

Regulacje o limicie transakcji gotówkowych nie mają zastosowania form regulowania zobowiązań za pomocą instrumentów płatniczych takich jak:

karty płatnicze,

płatności elektroniczne typu DotPy, PayByNet, PayPal, PayU itp.

W takich sytuacjach bowiem, będą uznawane za dokonanie zapłaty za pośrednictwem rachunku płatniczego.

Czy limit płatności gotówką 15.000 zł dotyczy również wypłat dla zleceniobiorców lub dziełobiorców?

Nie. Zwrócić należy tu uwagę na zapis w ustawie Prawo Przedsiębiorców.

Dokonywanie lub przyjmowanie płatności związanych z wykonywaną działalnością gospodarczą następuje za pośrednictwem rachunku płatniczego przedsiębiorcy, w każdym przypadku gdy:

1. stroną transakcji, z której wynika płatność, jest inny przedsiębiorca oraz

2. jednorazowa wartość transakcji, bez względu na liczbę wynikających z niej płatności, przekracza 15 000 zł lub równowartość tej kwoty, przy czym transakcje w walutach obcych przelicza się na złote według średniego kursu walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień dokonania transakcji.

Zapis w ustawie oznacza, że obowiązek płacenia przelewem powstanie w momencie gdy spełnione zostaną łącznie dwa warunki. Pierwszy z nich brzmi zatem, że stroną transakcji ma być inny przedsiębiorca. Przedsiębiorcą w rozumieniu ustawy jest osoba fizyczna, osoba prawna i jednostka organizacyjna niebędąca osobą prawną, której odrębna ustawa przyznaje zdolność prawną - wykonująca we własnym imieniu działalność gospodarczą.

Działalnością gospodarczą jest natomiast zarobkowa działalność wytwórcza, budowlana, handlowa, usługowa oraz poszukiwanie, rozpoznawanie i wydobywanie kopalin ze złóż, a także działalność zawodowa, wykonywana w sposób zorganizowany i ciągły. Zatem transakcja wypłaty wynagrodzenia dla zleceniobiorcy nieprowadzącego działalności gospodarczej nie będzie podlegała pod limit płatności gotówką 15.000 zł.

System wfirma.pl pilnuje limitu płatności gotówkowej!

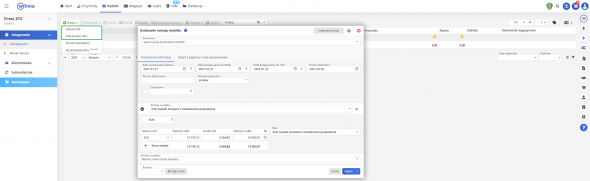

Dokumenty kosztowe w systemie wfirma.pl wprowadza się poprzez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/BEZ VAT, gdzie należy wybrać właściwy rodzaj wydatku oraz uzupełnić dane zgodnie z fakturą.

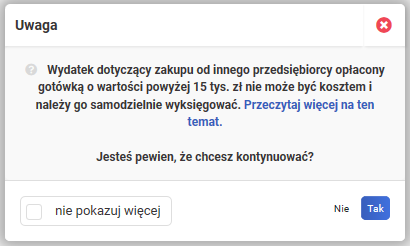

Jeżeli do systemu zostanie wprowadzony dokument kosztowy, dla którego jako metodę płatności wybrano GOTÓWKA oraz wartość brutto będzie przekraczała kwotę 15 000 zł system wyświetli komunikat informujący o konieczności wyksięgowania kosztu ze względu na przekroczony limit transakcji gotówkowych.

Sposób wyksięgowywania kosztu z systemu opisuje artykuł: Wyksięgowanie kosztu opłaconego gotówką o wartości powyżej 15 tys. zł