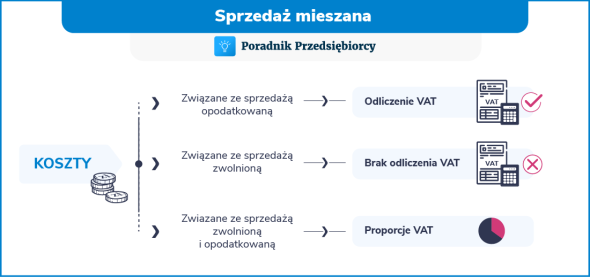

Podatnicy wykonujący zarówno czynności opodatkowane jak i zwolnione powinni dzielić wydatki dotyczące sprzedaży opodatkowanej oraz sprzedaży zwolnionej. W tym celu należy ustalić właściwy wskaźnik proporcji VAT. Jak tego dokonać? Odpowiemy w artykule!

Ustalenie proporcji dla podatnika zarejestrowanego do VAT w trakcie roku

Zgodnie z generalną zasadą wyrażoną w art. 86 ust. 1 ustawy o VAT odliczenie przez podatnika podatku naliczonego determinowane jest związkiem nabytych towarów i usług oraz ich wykorzystywaniem do wykonywania czynności opodatkowanych przez podatnika. Przy czym związek zakupów z czynnościami opodatkowanymi należy rozumieć w ten sposób, że następstwem ich wystąpienia jest określenie podatku należnego.

Należy zauważyć, że w ustawa o VAT obok czynności opodatkowanych wprowadza również szereg zwolnień o charakterze przedmiotowym i podmiotowym. Oznacza to, że wskazana wyżej zasada wyklucza możliwość dokonywania odliczeń podatku naliczonego związanego z towarami i usługami, które nie są w ogóle wykorzystywane do czynności opodatkowanych, czyli w przypadku ich eksploatowania do czynności zwolnionych od podatku lub niepodlegających opodatkowaniu VAT. Przez te ostatnie czynności należy rozumieć działalność pozostającą poza systemem VAT, tj. niespełniającą kryteriów działalności gospodarczej (art. 15 ust. 2 ustawy VAT) lub działań w charakterze organu władzy (art. 15 ust. 6 ustawy VAT).

Nie oznacza to oczywiście, że w sytuacji występowania u podatnika zarówno czynności opodatkowanych, jak i zwolnionych podatnik nie może w ogóle odliczyć podatku. Wówczas bowiem w grę wchodzi tzw. odliczenie częściowe (proporcjonalne).

W sytuacji, w której podatnik dokonuje tzw. sprzedaży mieszanej, tzn. opodatkowanej i zwolnionej, i nie jest jednocześnie w stanie przyporządkować do tych czynności dokonanych zakupów towarów lub usług, jest uprawniony do odliczenia podatku naliczonego w oparciu o ustaloną proporcję.

- przekroczyła 98% oraz kwota podatku naliczonego niepodlegająca odliczeniu wynikająca z zastosowania tej proporcji, w skali roku, była mniejsza niż 10 000 zł – podatnik ma prawo uznać, że proporcja ta wynosi 100%;

- nie przekroczyła 2% – podatnik ma prawo uznać, że proporcja ta wynosi 0%.

Wskaźnik proporcji - regulacje prawne dotyczące ustalenia proporcji

W myśl art. 90 ust. 1 i 2 ustawy VAT w stosunku do towarów i usług, które są wykorzystywane przez podatnika do wykonywania czynności, w związku z którymi przysługuje prawo do obniżenia kwoty podatku należnego, jak i czynności, w związku z którymi takie prawo nie przysługuje, podatnik jest obowiązany do odrębnego określenia kwot podatku naliczonego związanych z czynnościami, w stosunku do których podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego. Jeżeli jednak nie jest możliwe wyodrębnienie całości lub części kwot, o których mowa w ust. 1, podatnik może pomniejszyć kwotę podatku należnego o taką część kwoty podatku naliczonego, którą można proporcjonalnie przypisać czynnościom, w stosunku do których podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego, z zastrzeżeniem ust. 10.

Z unormowania tego wynika, że w pierwszej kolejności podatnicy są zobowiązani do wyodrębniania podatku, który jest związany z czynnościami opodatkowanymi. Jako zasadę przyjęto więc wyodrębnienie części podatku naliczonego związanego z działalnością opodatkowaną, i tej części, która związana jest z działalnością zwolnioną.

Natomiast proporcjonalne odliczenie podatku naliczonego może być stosowane tylko w przypadku, gdy nie będzie możliwe odrębne określenie kwot podatku naliczonego związanych z czynnościami, w stosunku do których podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego.

Zgodnie z regulacją art. 90 ust. 3 ustawy VAT proporcję, o której mowa w ust. 2, ustala się jako udział rocznego obrotu z tytułu czynności, w związku z którymi przysługuje prawo do obniżenia kwoty podatku należnego, w całkowitym obrocie uzyskanym z tytułu czynności, w związku z którymi podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego, oraz czynności, w związku z którymi podatnikowi nie przysługuje takie prawo.

Z kolei w ustępie 4 ww. przepisu wskazano, iż proporcję, o której mowa w ust. 3, określa się procentowo w stosunku rocznym na podstawie obrotu osiągniętego w roku poprzedzającym rok podatkowy, w odniesieniu do którego jest ustalana proporcja. Proporcję tę zaokrągla się w górę do najbliższej liczby całkowitej.

Przykład 1.

Załóżmy, że spółka X została założona w 2024 roku, ale do VAT została zarejestrowana w maju 2025 roku. Spółka ma sprzedaż mieszaną, gdzie przeważająca większość to usługi zwolnione przedmiotowo, choć zdarzają się również usługi opodatkowane.

- Wariant pierwszy – wartość obrotu od maja 2025 roku, czyli od dnia zarejestrowania spółki X do VAT

W przypadku gdy weźmie się do wskaźnika tylko wartość obrotu od daty zarejestrowania spółki X do VAT, proporcja przedstawia się następująco:

Sprzedaż zwolniona - 1 000 000 zł

Sprzedaż opodatkowana - 40 000 zł

Suma - 1 040 000 zł

Proporcja na rok 2025 wyniesie 4% (40 000 : 1 040 000 = 0,04).

- Wariant drugi – wartość obrotu z całego roku 2024

Sprzedaż zwolniona - 3 000 000 zł

Sprzedaż opodatkowana - 40 000 zł

Suma - 3 040 000 zł

Proporcja na rok 2025 wyniesie 1% (40 000 : 3 040 000 = 0,01), co zgodnie z art. 90 ust. 10 pkt 2 ustawy VAT oznacza brak konieczności proporcjonalnego odliczania VAT.

Próbując ustalić wskaźnik proporcji na rok 2025, w oparciu o który spółka X mogłaby odliczać podatek naliczony, należałoby zadać podstawowe pytanie o relację rejestracji do VAT a wielkość obrotu z roku poprzedniego. Innymi słowy, czy do wskaźnika proporcji należy podstawić dane z całego roku, czy tylko za okres, od którego nastąpiła rejestracja do VAT? Pytanie nie jest czysto teoretyczne, gdyż jak pokazuje powyższy przykład, niesie to za sobą określone konsekwencje praktyczne.

Kluczową regulacją, w oparciu o którą należy udzielić odpowiedzi na powyższe pytanie, wydaje się przepis art. 90 ust. 4 ustawy VAT.

Zgodnie z brzmieniem art. 90 ust. 4 ustawy o VAT proporcję, o której mowa w ust. 3, określa się procentowo w stosunku rocznym na podstawie obrotu osiągniętego w roku poprzedzającym rok podatkowy, w odniesieniu do którego jest ustalana proporcja. Proporcję tę zaokrągla się w górę do najbliższej liczby całkowitej. Oznacza to, że proporcja określana jest procentowo w stosunku rocznym na podstawie obrotu osiągniętego w roku poprzedzającym rok podatkowy.

Powyższa regulacja w sposób jednoznaczny podkreśla, iż wskaźnik proporcji powinien być odnoszony do okresu rocznego, a nie miesięcznego. Co więcej, unormowanie to nie przewiduje żadnego dodatkowego warunku dla jego zastosowania. Tym samym okoliczność taka jak brak rejestracji dla celów VAT, czy też zarejestrowanie się podatnika w trakcie roku, nie zmienia powyższej formuły ustalania proporcji, gdyż ta zawsze będzie określana w odniesieniu do całego roku.

Ponadto, jak wskazano w wyroku Naczelnego Sądu Administracyjnego z 11 maja 2018 roku, I FSK 1334/16, „przepisy ustawy o VAT nie przewidują możliwości stosowania wskaźnika proporcji innego niż ten, który został wyliczony na podstawie roku poprzedzającego rok podatkowy (art. 90 ust. 4 u.p.t.u.), bądź ustalonego z naczelnikiem urzędu skarbowego w formie protokołu (art. 90 ust. 8 i ust. 9 u.p.t.u.). Jeżeli podatnik nie jest w posiadaniu proporcji wyliczonej szacunkowo, według prognozy uzgodnionej z naczelnikiem urzędu skarbowego, a zatem proporcji, która ma mu służyć do ustalenia kwot podatku naliczonego, o które może pomniejszyć podatek należy, to przepisy u.p.t.u. nie dają możliwości stosowania wyliczonej przez podatnika proporcji”.

Co równie istotne, należy rozróżnić kwestię dotyczącą nabycia prawa do odliczenia od realizacji tego prawa (odliczenia podatku naliczonego za konkretny okres rozliczeniowy). W tym pierwszym przypadku brak rejestracji podatnika dla celów VAT nie ma żadnego znaczenia w kontekście rozpatrywanego zagadnienia, tj. ustalenia wartości proporcji, gdyż jeśli tylko istnieje związek pomiędzy nabyciem towarów/usług a wykonywaniem czynności opodatkowanych, to podatnik nabywa prawo do odliczenia i – jak już to podkreślano – fakt rejestracji dla celów VAT tej okoliczności nie zmienia. To z kolei oznacza, że czynnościami, w stosunku do których podatnik ma prawo do odliczenia, będą zarówno czynności sprzed rejestracji, jak i te po dokonaniu rejestracji dla celów podatku od towarów i usług.

Wskaźnik proporcji VAT w systemie wFirma.pl

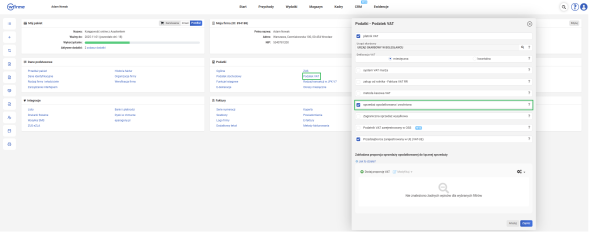

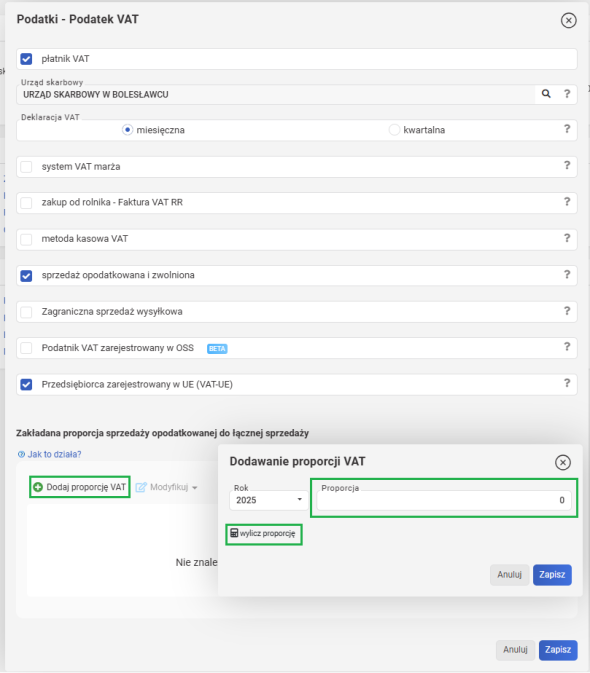

Przy prowadzeniu sprzedaży mieszanej, proporcję sprzedaży podlegającej opodatkowaniu do całkowitej wartości sprzedaży ustawia się w systemie wFirma.pl w zakładce USTAWIENIA » PODATKI » PODATEK VAT.

W pierwszej kolejności należy zaznaczyć opcję SPRZEDAŻ OPODATKOWANA I ZWOLNIONA.

Następnie należy dodać proporcję VAT poprzez wybór opcji DODAJ PROPORCJĘ VAT.

Można to zrobić ręcznie, wpisując samodzielnie wyliczoną wartość procentową lub skorzystać z funkcji WYLICZ PROPORCJĘ (funkcja zadziała wyłącznie jeżeli w ubiegłym roku podatkowym przez cały rok księgowość prowadzona była w systemie wfirma.pl). Wówczas system automatycznie wyliczy proporcję na podstawie wygenerowanych wartości sprzedaży opodatkowanej i zwolnionej osiągniętej w ubiegłym roku.

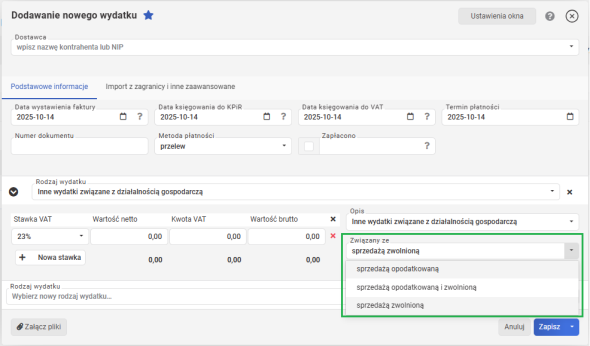

Zapisane ustawienia dotyczące proporcji będą uwzględniane przy księgowaniu wydatków związanych ze sprzedażą opodatkowaną i zwolnioną. Wprowadzając faktury zakupu w zakładce WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT należy określić, z jakim rodzajem sprzedaży związany jest dany wydatek:

- związany ze sprzedażą opodatkowaną,

- związany ze sprzedażą opodatkowaną i zwolnioną,

- związany ze sprzedażą zwolnioną.

Polecamy: