W ramach swojej działalności wykorzystuję prywatny samochód osobowy. Do samochodu kupiłem niezbędne części, które zostały mi dostarczone drogą wysyłkową – na fakturze wyszczególniono zarówno koszt samych części, jak i koszt przesyłki. Jak poprawnie powinienem rozliczyć taki wydatek i odliczyć VAT?

Henryk, Elbląg

Prowadzenie działalności nie zawsze wiąże się z posiadaniem samochodu firmowego, ponieważ część podatników chętniej wykorzystuje swoje prywatne pojazdy do celów firmowych. W takim przypadku ważne jest, aby wiedzieć, kiedy i w jakich wartościach koszty transportu na fakturze za części do samochodu, mogą zostać ujęte w KPiR, a także jak odliczony zostanie podatek VAT. Dzięki temu przedsiębiorca może wybrać najkorzystniejsze podatkowo dla siebie rozwiązanie.

Koszty transportu na fakturze za części do samochodu prywatnego w KPiR

W pierwszej kolejności należy określić, jakie obowiązują warunki, aby wydatek mógł być uznany za koszt uzyskania przychodu. Zgodnie z art. 22 ust. 1 ustawy o PIT „kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23”. Należy tu zaznaczyć, że koszty transportu związane z zakupem części do samochodu użytkowanego w firmie nie zostały ujęte w katalogu kosztów wyłączonych z kosztów podatkowych. Jednak zgodnie z art. 23 ust. 1 pkt 46 ustawy o PIT wydatki związane z samochodem stanowiącym własność podatnika stanowią koszt podatkowy wyłącznie w limicie 20%.

Zatem zgodnie z powyższym transport części do prywatnego samochodu może stanowić koszt, ale w 20% jego wartości.

Przykład 1.

Podatnik zakupił od podatnika zwolnionego z VAT części do samochodu prywatnego o wartości 500 zł. Dodatkowo na fakturze znalazły się również koszty dostawy w wartości 50 zł. W jakiej wysokości wydatki związane z danym pojazdem zostaną ujęte w KPiR?

Suma faktury wynosi 550 zł. Zatem w 13. kolumnie KPiR – pozostałe wydatki podatnik zewidencjonuje 110 zł, ponieważ 550 × 20% = 110.

Wydatki na samochód prywatny a odliczenie VAT

Jak wskazuje art. 86 ust. 1 ustawy o VAT, podatnikowi przysługuje prawo do pomniejszenia podatku należnego (od sprzedaży) o wysokość podatku naliczonego (od zakupu), jeżeli zakupione towary lub usługi mają związek z czynnościami opodatkowanymi podatkiem VAT. Dodatkowo prawo to powstaje dopiero w okresie, w którym nabywca otrzyma fakturę dokumentującą zakup i jednocześnie u sprzedawcy powstanie obowiązek podatkowy w odniesieniu do sprzedanych towarów bądź usług.

Po spełnieniu powyższych warunków z faktur dokumentujących wydatki związane z samochodem prywatnym może być odliczony podatek VAT w wartości 50% lub 100%. Odliczenie 50% VAT przysługuje w sytuacji, gdy pojazd wykorzystywany jest zarówno w prowadzonej działalności, jak i prywatnie. Jednak podatnik może odliczyć również 100% VAT, wyłącznie jeżeli jednocześnie zostaną spełnione 4 warunki:

- zgłosi pojazd do urzędu skarbowego przez VAT-26,

- zostały wprowadzone zasady użytkowania pojazdu w firmie,

- prowadzona jest ewidencja przebiegu pojazdu dla celów VAT,

- samochód wykorzystywany będzie wyłącznie w celach firmowych.

Spełnienie wszystkich warunków w przypadku samochodu prywatnego jest rzadką sytuacją, dlatego też najczęściej odliczane jest 50% VAT – w takim przypadku nie ma obowiązku spełnienia warunków formalnych narzuconych ustawą o VAT.

Przykład 2.

Przedsiębiorca prowadzący jednoosobową działalność gospodarczą do czynności opodatkowanych VAT wykorzystuje w firmie prywatny samochód. Pojazd ten służy mu również do celów prywatnych. W bieżącym miesiącu zakupił nowe opony, do których sprzedawca doliczył koszt transportu. Zarówno opony, jak i koszt dostawy zostały udokumentowane fakturą o wartości 615 zł brutto (netto: 500, VAT: 115). W jakiej wartości podatnik odliczy VAT, jeżeli wraz z towarem otrzymał fakturę potwierdzającą zakup?

Podatnik ma prawo do odliczenia podatku VAT ze względu na spełnienie wszystkich wymogów (obowiązek podatkowy u sprzedawcy, związek z czynnościami opodatkowanymi, otrzymanie faktury). Ze względu na to, że pojazd wykorzystywany jest również dla celów prywatnych, odliczy on 50% VAT z faktury, tj. 57,50 zł, ponieważ 115 × 50% = 57,50.

Księgowanie faktury za części i przesyłkę do samochodu prywatnego w systemie wFirma.pl

W systemie wFirma.pl podatnik ma możliwość wprowadzenia faktury związanej z prywatnym pojazdem w pełnej wartości – bez potrzeby dokonywania samodzielnych przeliczeń zgodnie z obowiązującymi limitami. Jednak aby system mógł rozliczyć wydatek w prawidłowych wartościach, w pierwszej kolejności należy wprowadzić pojazd do systemu zgodnie z artykułem: Dodanie samochodu prywatnego do systemu.

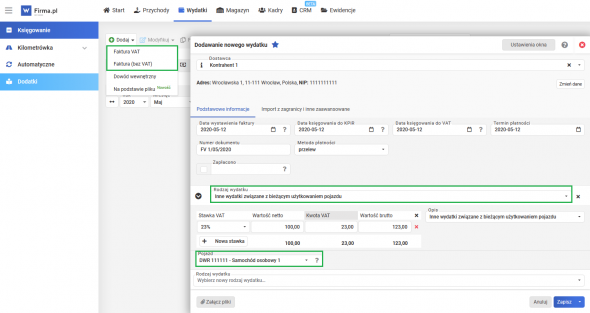

Wówczas faktury związane z bieżącym użytkowaniem pojazdu należy zaksięgować przez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA (BEZ VAT), gdzie RODZAJ WYDATKU: INNE WYDATKI ZWIĄZANE Z BIEŻĄCYM UŻYTKOWANIEM POJAZDU. Pola dotyczące wartości należy uzupełnić w wartościach zgodnych z otrzymaną fakturą. Dodatkowo w polu POJAZD należy wybrać wcześniej dodany samochód prywatny do systemu.

Po zapisaniu wydatek znajdzie się w KPiR w limicie 20%, a w przypadku faktury VAT w rejestrze zakupów VAT w 50% wartości – jeżeli podatnik nie spełnia wszystkich warunków uprawniających do pełnego odliczenia VAT.