Ministerstwo Finansów co roku wdraża nowe rozwiązania mające na celu uproszczenie systemu podatkowego w Polsce. Kolejnym krokiem w tym kierunku jest wprowadzona nowa struktura Jednolitego Pliku Kontrolnego JPK V7M i JPK V7K. Zmiana może mieć pozytywny wpływ na sposób raportowania, ponieważ zmniejsza zakres obowiązków względem fiskusa. Nowa struktura JPK zastąpiła dotychczasowy plik JPK VAT oraz deklaracje VAT.

Deklaracja VAT, plik JPK VAT a JPK V7M i JPK V7K

Dotychczas czynny podatnik VAT miał obowiązek wysyłki zarówno deklaracji VAT-7 bądź deklaracji VAT-7K, jak i plików JPK VAT. Jak słusznie zauważono, plik JPK VAT dostarczał znacznie bardziej szczegółowych informacji niż deklaracje VAT, a zatem dublowanie danych przekazywanych organom podatkowym mogło wydawać się zbędne, ponadtowiązało się z generowaniem dodatkowych kosztów związanych z ich analizą.

Nowa struktura JPK zastąpiła także inne składane jak dotąd deklaracje, tj.:

- VAT-ZZ – wniosek o zwrot podatku VAT,

- VAT-ZD – wniosek o ulgę na złe długi,

- VAT-ZT – wniosek o przyspieszenie terminu zwrotu podatku VAT.

Pozostał jednak obowiązek składania deklaracji:

- VAT-UE – informacji o transakcjach wewnątrzwspólnotowych,

- VAT-9M – deklaracji podatnika zwolnionego z VAT przy transakcjach wewnątrzwspólnotowych,

- VAT-8 – deklaracji podatnika zwolnionego z VAT przy transakcjach wewnątrzwspólnotowych,

- VAT-11 – deklaracji dotyczącej okazjonalnej sprzedaży samochodów w WDT,

- VAT-12 – deklaracji VAT dla podatników świadczących działalność w zakresie usług taksówek osobowych opodatkowanych w formie ryczałtu,

- VAT-13 – deklaracji VAT przedstawiciela podatkowego,

- VAT-21 – deklaracji VAT dla sprzedaży wysyłkowej z terytorium kraju,

- VAT-23 – formularza dla WNT nowego samochodu.

JPK V7M i JPK V7K – kiedy zostały wprowadzone?

Nowa struktura JPK V7M i JPK V7K dla wszystkich czynnych podatników VAT zarówno dla:

- dużych przedsiębiorstw

- pozostałych przedsiębiorstw

została wprowadzona z dniem 1 października 2020 roku.

Comiesięczny obowiązek składania JPK VAT a JPK V7M i JPK V7K

Nowa struktura JPK V7M i JPK V7K podzielona jest na dwie części: część deklaracyjną i część ewidencyjną.

Podatnicy rozliczający VAT w okresach miesięcznych zobowiązani są do składania struktury JPK V7M w części ewidencyjnej oraz deklaracyjnej po zakończeniu każdego miesiąca za miesiąc poprzedni do 25. dnia miesiąca następującego po miesiącu, za który składany jest plik.

Na tę chwilę mali podatnicy zarejestrowani do VAT przez okres dłuższy niż 12 miesięcy mają możliwość wyboru kwartalnego rozliczania podatku VAT. Za małych podatników na gruncie ustawy o VAT uważa się podmioty, których obrót w ciągu roku podatkowego nie przekracza 1 200 000 euro. Przeliczenia limitu na złotówki dokonuje się według średniego kursu NBP z pierwszego dnia roboczego października roku poprzedniego w zaokrągleniu do 1000 zł. W 2020 r. limit ten wynosi 5 248 000 zł.

Obecnie decyzja o kwartalnym rozliczaniu podatku VAT nie zwalnia przedsiębiorcy z comiesięcznego obowiązku wysyłki JPK VAT. W związku z tym podmiot jest zobowiązany do dostarczania fiskusowi deklaracji VAT-7K w okresach kwartalnych oraz do comiesięcznej wysyłki plików JPK VAT. Zastąpienie JPK VAT plikiem JPK V7K spowodowała konieczność wysyłki nowej struktury pliku za każdy miesiąc kwartału z osobna.

Kwartalni podatnicy VAT są zobowiązani do składania pliku JPK V7K w dwóch częściach:

- w części ewidencyjnej – do 25. dnia miesiąca następującego po miesiącu, za który składany jest plik,

- w części deklaracyjnej – do 25. dnia miesiąca następującego po kwartale, za który składany jest plik.

W związku z tym podatnicy kwartalni będą dostarczać JPK V7K w części ewidencyjnej za każdy miesiąc z osobna. Natomiast jedynie dokument za ostatni miesiąc kwartału będzie wysyłany razem z częścią odpowiadającą obecnej deklaracji VAT-7K.

Przykład 1.

Pani Elżbieta jest kwartalnym podatnikiem VAT. Od 1 października 2020 r. zobowiązana jest do składania pliku JPK V7K. Do kiedy powinna złożyć za IV kwartał 2020 r. część ewidencyjną JPK, a do kiedy część deklaracyjną?

Pani Elżbieta powinna złożyć część ewidencyjną za:

- październik – do 25 listopada 2020 r.,

- listopad – do 25 grudnia 2020 r.

Natomiast łącznie część ewidencyjną za grudzień oraz część deklaracyjną za IV kwartał 2020 r. powinna złożyć do 25 stycznia 2021 r.

Dlaczego plik JPK VAT nie może zastąpić deklaracji VAT-7?

Mimo że plik JPK VAT zawiera dane o transakcjach, które obejmuje rejestr VAT, oraz kwoty należne i naliczone podatku VAT, nie może on zastąpić deklaracji VAT-7. Wprowadzenie pliku JPK V7M i JPK V7K było konieczne ze względu na fakt, że deklaracja VAT obejmuje znacznie więcej danych niż plik JPK VAT w obecnej strukturze, m.in. informacje o wnioskowanej wysokości nadwyżki podatku naliczonego do zwrotu, a także o kwotach do przeniesienia na następny miesiąc czy o pozycjach dotyczących ulgi na zakup kasy rejestrującej.

Korzyści z wprowadzenia JPK V7M i JPK V7K

Wprowadzona nowa struktury JPK uprości rozliczenia podatkowe oraz usprawni wywiązywanie się z obowiązków względem fiskusa. Nowy plik JPK spełnia swoją funkcję w dwojaki sposób – nie tylko stanowi podstawę do rozliczenia podatku VAT, lecz także dostarcza organom podatkowym dane znajdujące się w rejestrze VAT celem weryfikacji nieprawidłowości.

Dzięki JPK V7M i JPK V7K zmniejszeniu ulegnie liczba dokumentów dotyczących podatku VAT napływających do organów podatkowych, ponieważ będą pochodziły z jednego źródła. W efekcie nastąpi szybsza weryfikacja przesyłanych danych, co wpłynie m.in. na skrócenie czasu dokonywanych zwrotów nadwyżki podatku VAT naliczonego nad podatkiem należnym oraz obniży koszty związane z analizą informacji podatkowych. Dla przedsiębiorców szczególną korzyścią z wprowadzenia plików JPK V7M i JPK V7K jest oszczędność czasu i uproszczenie formalności związanych z zaniechaniem składania deklaracji VAT-7 lub deklaracji VAT-7K.

JPK V7M i JPK V7K w systemie wfirma.pl

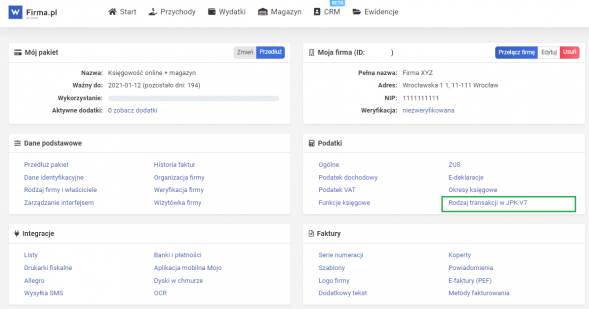

Użytkownicy systemu wFirma.pl w sposób automatyczny mogą dokonywać oznaczeń transakcji oraz kodów GTU (Grupy towarów i usług). Aby było to możliwe konieczne jest wskazanie rodzajów transakcji, które dotyczą podatnika oraz kodów GTU produktów/ usług sprzedawanych w ramach przedsiębiorstwa. W celu określenia rodzajów transakcji oraz GTU należy przejść do zakładki USTAWIENIA » RODZAJ TRANSAKCJI W JPK » TRANSAKCJE SZCZEGÓLNE/KODY GTU.