Firmy posiadające status tzw. małego podatnika, m.in. nie przekraczające rocznego limitu sprzedaży (wraz z podatkiem VAT), w kwocie 2 000 000 euro mogą skorzystać z rozliczania się metodą kasową VAT. Forma ta jest szczególnie korzystna, dla przedsiębiorców, którzy wystawiają faktury z długim terminem płatności. Dowiedz się, na czym polega metoda kasowa VAT.

Czym jest metoda kasowa VAT?

Zgodnie z art. 21 ust. 1 ustawy o VAT obowiązek podatkowy w podatku VAT przy metodzie kasowej powstaje:

- z dniem otrzymania całości lub części zapłaty - w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podatnika, o którym mowa w art. 15, zarejestrowanego jako podatnik VAT czynny, lub

W metodzie kasowej rozliczenie podatku VAT (ujęcie w rejestrach i deklaracji VAT, także w pliku JPK VAT), dokonuje się w dacie faktycznej zapłaty, w odniesieniu do zapłaconej całości, części faktury sprzedaży lub zakupu. Jest to dobre rozwiązanie szczególnie dla przedsiębiorców, którzy wystawiają faktury z długim terminem płatności lub u których kontrahenci spóźniają się z zapłatą. Porównując w przypadku zasady ogólnej, podatek VAT należny (dotyczący faktury sprzedaży), przedsiębiorcy byliby zobowiązani wykazać w dacie sprzedaży lub w przypadku otrzymania przedpłaty, zaliczki lub zadatku w dacie otrzymania kwoty w odniesieniu do jej wartości. Natomiast dla faktur zakupu terminem odliczenia podatku VAT byłaby data otrzymania (odbioru), faktury.

Przykład 1.

Przedsiębiorca rozlicza się z VAT stosując metodę kasową. Dnia 18 maja wystawił fakturę na kwotę 20.000 zł + 4.600 zł VAT dla swojego kontrahenta (czynnego podatnika VAT) za usługę wykonaną 16 maja. Faktura została opłacona 20 maja. W jaki sposób zostanie rozliczona faktura?

Przedsiębiorca stosujący metodę kasową w VAT przychód wykazuje w dacie wykonania usługi, natomiast VAT w dacie zapłaty. Zatem przychód na gruncie PIT zostanie zaksięgowany w KPIR w dacie 16 maja, natomiast podatek VAT należny zostanie rozliczony 20 maja.

Przykład 2.

Podatnik rozlicza się z VAT stosując metodę kasową. Dnia 23 stycznia wystawił fakturę na kwotę 3.000 zł + 690 zł VAT dla swojego kontrahenta (podatnika zwolnionego z VAT) za usługę wykonaną 10 stycznia. Faktura została opłacona 8 września. W jaki sposób zostanie rozliczona faktura?

Podatnik wykaże przychód 23 stycznia, natomiast VAT należny 22 lipca (180. dnia od dnia wykonania usługi).

Ze względu na szczególny sposób rozliczania podatku VAT, zgodnie z art. 106e ust. 1 pkt 16 na fakturach powinna znaleźć się dodatkowa adnotacja “metoda kasowa”.

Metoda kasowa VAT - kto może korzystać?

Metoda kasowa VAT może być stosowana przez małych podatników:

- których wartość sprzedaży nie przekroczyła (wraz z kwotą podatku) w roku poprzednim 2 000 000 euro (limit w 2024 roku wynosi 9 218 000 zł),

- prowadzących działalność maklerską, zarządzających funduszami inwestycyjnymi, będących agentami, zleceniobiorcami lub innymi osobami świadczącymi usługi o podobnym charakterze, z wyjątkiem komisu – jeżeli kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym 45 000 euro (limit w 2024 roku wynosi 207 000 zł).

Zgodnie z art. 21 ust. 6 pkt 2 metoda kasowa nie ma zastosowania do:

- dostawy towarów i świadczenia usług, o których mowa w art. 8a ust. 1 i 3,

- dostawy towarów, o której mowa w art. 20 ust. 1-4,

- dostaw towarów, o których mowa w art. 7a ust. 1 i 2, dokonywanych na rzecz podatnika ułatwiającego dostawy towarów oraz przez tego podatnika.

Metoda kasowa w VAT - obowiązki podatnika

Mały podatnik decydujący się na rozliczanie VAT za pomocą metody kasowej musi zgłosić swój wybór na piśmie we właściwym urzędzie skarbowym względem miejsca zamieszkania. Przedsiębiorca może wybrać tą formę rozliczania się z VAT na początku prowadzenia działalności lub w terminie do końca miesiąca, poprzedzającego okres, od którego chce rozliczać się metodą kasową. Służy ku temu druk VAT-R, w którym w części C.1 w pozycji 46 pkt 1, wskazuje się wybór metody kasowej, a także okres, od którego nastąpi rozliczanie według tej metody.

Dlatego też w części C.1. należy zaznaczyć w pozycji 51 pkt 1, która wskazuje, że podatnika wybiera możliwość rozliczenia się za okresy kwartalne. Dodatkowo w części C.2. należy zaznaczyć pozycję 58 wskazując okres, od którego chce rozliczać się kwartalnie.

Przedsiębiorca korzystający z metody kasowej z podatku VAT rozlicza się kwartalnie, wówczas zobowiązany jest do składania deklaracji JPK_V7K w terminie do 25. dnia miesiąca następującego po kwartale, którego deklaracja dotyczy. Jeżeli 25. dzień miesiąca jest dniem wolnym, to terminem jest pierwszy następujący po tym dniu dzień roboczy.

Zgodnie z art. 21 ust. 3 ustawy o VAT z rozliczania się metodą kasową w VAT podatnik może zrezygnować dopiero po 12 miesiącach stosowania tej metody po zawiadomieniu naczelnika właściwego urzędu skarbowego w formie pisemnej w terminie do końca kwartału, w którym stosowana była metoda.

Rozliczenie metodą kasową w VAT w systemie wFirma.pl

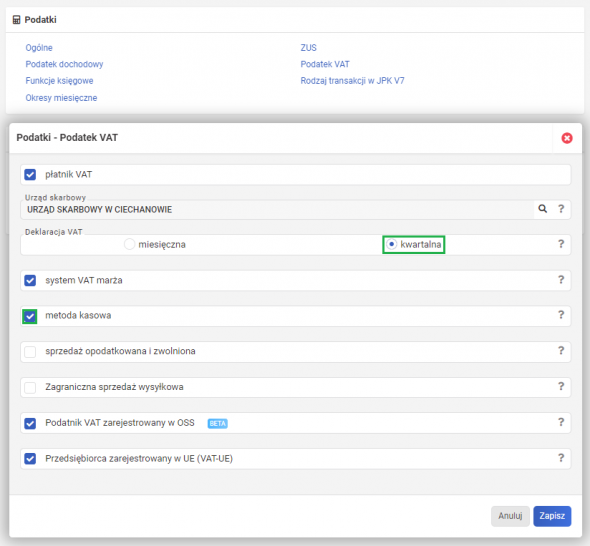

System wFirma.pl umożliwia rozliczenie VAT metodą kasową. W tym celu należy w USTAWIENIA » PODATKI » PODATEK VAT zaznaczyć pole METODA KASOWA a także wybrać w polu DEKLARACJA VAT opcję KWARTALNA.