Metoda kasowa stanowi szczególną formę rozliczania podatku VAT, w której obowiązek podatkowy jest powiązany z momentem zapłaty należności. Podatnicy dokonujący transakcji zagranicznych często zastanawiają się, czy także w tym przypadku istnieje możliwość stosowania tej formy ustalania obowiązku podatkowego. Jak metoda kasowa VAT wpływa na eksport towarów? Odpowiedź w niniejszym artykule.

Metoda kasowa VAT

W celu przeanalizowania relacji pomiędzy eksportem towarów poza UE a metodą kasową należy sięgnąć do przepisów regulujących metodę kasową.

Zgodnie z art. 21 ust. 1 ustawy VAT mały podatnik może wybrać metodę rozliczeń, która polega na tym, że obowiązek podatkowy w odniesieniu do dokonywanych przez niego dostaw towarów i świadczenia usług powstaje:

- z dniem otrzymania całości lub części zapłaty – w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podatnika, o którym mowa w art. 15, zarejestrowanego jako podatnik VAT czynny,

- z dniem otrzymania całości lub części zapłaty, nie później niż 180. dnia, licząc od dnia wydania towaru lub wykonania usługi – w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podmiotu innego niż wymieniony w pkt 1

– po uprzednim pisemnym zawiadomieniu naczelnika urzędu skarbowego w terminie do końca miesiąca poprzedzającego okres, za który będzie stosował tę metodę, zwaną dalej „metodą kasową”; otrzymanie zapłaty w części powoduje powstanie obowiązku podatkowego w tej części.

Zgodnie z art. 2 pkt 25 ustawy VAT przez małego podatnika rozumie się natomiast podatnika podatku od towarów i usług:

- u którego wartość sprzedaży (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 1 200 000 euro,

- prowadzącego przedsiębiorstwo maklerskie, zarządzającego funduszami inwestycyjnymi, zarządzającego alternatywnymi funduszami inwestycyjnymi, będącego agentem, zleceniobiorcą lub inną osobą świadczącą usługi o podobnym charakterze, z wyjątkiem komisu – jeżeli kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 45 000 euro

– przy czym przeliczenia kwot wyrażonych w euro dokonuje się według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 zł.

Przedsiębiorca spełniający wskazane warunki może dobrowolnie wybrać metodę kasową, która pozwala mu ustalać obowiązek podatkowy dopiero z dniem otrzymania całości lub części zapłaty. Jest to zatem wyjątek od reguły, ponieważ podstawowa zasada stanowi, że obowiązek podatkowy powstaje w momencie dokonania dostawy towaru lub wykonania usługi.

Wybór metody kasowej pozwala więc przedsiębiorcy uniknąć sytuacji kredytowania budżetu państwa. Stosując zasady podstawowe, podatnik jest zobowiązany do zapłaty podatku należnego, bez względu na to, czy otrzymał od kontrahenta wynagrodzenie za dokonaną dostawę lub świadczoną usługę. W konsekwencji podatek należny musi opłacać z własnych środków finansowych.

Przypadki, w których metoda kasowa nie ma zastosowania

Analizując dalszą treść przepisów, możemy zauważyć, że metoda kasowa nie ma zastosowania do każdej transakcji gospodarczej. W art. 21 ust. 6 ustawy VAT wskazano, że metoda kasowa nie obowiązuje:

- wydania towarów przez komitenta komisantowi na podstawie umowy komisu;

- przeniesienia z nakazu organu władzy publicznej lub podmiotu działającego w imieniu takiego organu własności towarów w zamian za odszkodowanie;

- dokonywanej w trybie egzekucji dostawy towarów, o której mowa w art. 18 ustawy o VAT;

- świadczenia, na podstawie odrębnych przepisów, na zlecenie sądów powszechnych, administracyjnych, wojskowych lub prokuratury usług związanych z postępowaniem sądowym lub przygotowawczym, z wyjątkiem usług, do których stosuje się art. 28b ustawy o VAT, stanowiących import usług;

- świadczenia usług zwolnionych od podatku zgodnie z art. 43 ust. 1 pkt 37–41 ustawy o VAT;

- otrzymania dotacji, subwencji i innych dopłat o podobnym charakterze;

- transferu bonów.

Co istotne, w kontekście analizowanego przez nas problemu metoda kasowa nie obowiązuje przy wewnątrzwspólnotowej dostawie towarów oraz wewnątrzwspólnotowym nabyciu towarów.

Przepisy nie wymieniają eksportu jako czynności wyłączonej z metody kasowej. Czy istnieje zatem możliwość rozliczania eksportu towarów tą metodą?

Metoda kasowa tylko w krajowych transakcjach

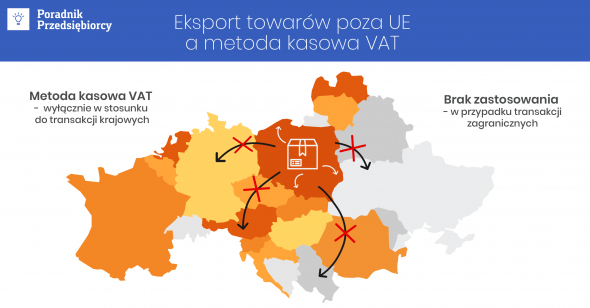

Odpowiadając na postawione pytanie, należy wyjaśnić, że choć nie wynika to wprost z brzmienia przepisu ustawy VAT, przyjąć należy, że metoda kasowa obowiązuje wyłącznie w stosunku do transakcji krajowych.

Po pierwsze, trzeba zwrócić uwagę, że art. 21 ust. 1 ustawy VAT stanowi, że metoda kasowa może być stosowana w odniesieniu do dokonywanych przez podatnika dostaw towarów i świadczenia usług. Taka konstrukcja przepisu pozwala uznać, że chodzi o odpłatną dostawę oraz odpłatne świadczenie usług na terytorium kraju.

Po drugie, istotne są także fragmenty przepisu odnoszące się do statusu nabywcy. Cytowany przepis podaje, że metoda kasowa ma zastosowanie w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podatnika, o którym mowa w art. 15, zarejestrowanego jako podatnik VAT czynny. Takim podatnikiem jest polski przedsiębiorca, który dokonał rejestracji w urzędzie skarbowym przy pomocy formularza VAT-R. Ponadto metoda kasowa ma również zastosowanie do podmiotu innego niż podatnik VAT czynny, tj. w stosunku do dostaw towarów i świadczenia usług na rzecz podatnika zwolnionego z VAT lub na rzecz konsumenta.

Przykład 1.

Przedsiębiorca wybrał rozliczenie podatku VAT przy użyciu metody kasowej pozwalającej mu na określenie obowiązku podatkowego w dniu otrzymania zapłaty. W ramach swojej działalności dokonał eksportu towaru na Ukrainę. Metoda kasowa nie ma zastosowania do transakcji zagranicznych, dlatego też w zakresie eksportu podatnik rozpozna obowiązek podatkowy na zasadach ogólnych, tj. w dacie dokonania dostawy towaru.

Eksport towarów poza UE a limit małego podatnika

Na początku artykułu wskazano, że metoda kasowa jest dostępna dla małych podatników. Status ten mają podatnicy, którzy nie przekroczą określonego limitu. Chodzi mianowicie o wartość sprzedaży (wraz z kwotą podatku), która nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 1 200 000 euro.

Zgodnie z art. 2 pkt 22 ustawy VAT sprzedaż rozumie się przez odpłatną dostawę towarów i odpłatne świadczenie usług na terytorium kraju, eksport towarów oraz wewnątrzwspólnotową dostawę towarów. W zakresie pojęcia „sprzedaż” mieści się zatem również eksport towarów.

W konsekwencji podatnicy mający status małego podatnika muszą pamiętać, że choć eksport towarów (podobnie jak i WDT) nie może być rozliczony w ramach metody kasowej, wartość tych transakcji jest brana pod uwagę przy obliczaniu limitu sprzedaży pozwalającego na zachowanie statusu małego podatnika.

Przykład 2.

Przedsiębiorca korzystający ze statusu małego podatnika rozlicza się metodą kasową. W lipcu dokonał eksportu towaru na Ukrainę, co spowodowało, że limit 1 200 000 euro został przekroczony. W konsekwencji podatnik traci prawo do metody kasowej i musi rozliczać się na zasadach ogólnych, począwszy od 1 października tego roku.

Podsumowując, przede wszystkim należy podkreślić, że do eksportu towarów poza UE metoda kasowa VAT nie znajdzie zastosowania. Podatnicy muszą mieć jednak na uwadze, iż wartość eksportu wlicza się do limitu małego podatnika, co może przełożyć się na utratę prawa do stosowania metody kasowej po przekroczeniu określonej w przepisie wartości sprzedaży.