Polska bezgotówkowa to potoczna nazwa Programu Wsparcia Obrotu Bezgotówkowego (PWOB) będącego inicjatywą uczestników rynku usług płatniczych – Związku Banków Polskich, Ministerstwa Przedsiębiorczości i Technologii, agentów rozliczeniowych oraz organizacji płatniczych Visa i Mastercard. Program ten przeznaczony jest dla przedsiębiorców, którzy chcą przyjmować płatności za sprzedane towary i usługi przy pomocy kart płatniczych. Istotą programu jest pokrycie wydatków związanych z udostępnianiem podatnikom terminali płatniczych. W związku z tym zastanowimy się, jak takie dofinansowanie wpływa na kwestie związane z księgowaniem i ujęcie bezpłatnego terminala w KPiR.

Ujęcie bezpłatnego terminala w KPiR a rozliczenie podatku PIT

Przedsiębiorcy przystępujący do programu Polska Bezgotówkowa otrzymują fakturę za terminal płatniczy, jednakże nie muszą jej opłacać, ponieważ wydatek jest ponoszony przez Fundację prowadzącą PWOB. W związku z tą sytuacją pojawia się jednak pytanie, w jaki sposób należy potraktować tego rodzaju fakturę i czy podatnik ma możliwość ujęcia jej w kosztach podatkowych prowadzonej działalności.

Przede wszystkim należy wskazać, że zgodnie z art. 22 ust. 1 ustawy o PIT kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. W rezultacie, aby uznać wydatek za koszt uzyskania przychodów, muszą być spełnione łącznie następujące warunki:

- wydatek został poniesiony przez podatnika, tj. w ostatecznym rozrachunku musi on zostać pokryty z jego zasobów majątkowych;

- poniesiony został w celu uzyskania, zachowania lub zabezpieczenia źródła przychodów;

- pozostaje w związku z prowadzoną przez podatnika działalnością gospodarczą;

- jest definitywny (rzeczywisty), tj. wartość poniesionego wydatku nie została podatnikowi w żaden sposób zwrócona;

- został właściwie udokumentowany;

- wydatek nie może znajdować się w katalogu kosztów określonych w art. 23 ust. 1 ustawy.

Ponadto, wydatek ten nie został ujęty w katalogu kosztów wyłączonych z kosztów uzyskania przychodów. Powoduje to, że taką fakturę należy zaksięgować w taki sam sposób jak fakturę za inny wydatek niestanowiący środka trwałego

Przyjmując zatem powyższe stanowisko, otrzymana faktura za zakup terminala płatniczego, którego koszt został pokryty przez Fundację Polska Bezgotówkowa, może być ujmowana jako koszt uzyskania przychodu. Ponadto, samo sfinansowanie wydatku przez Fundację będzie traktowane jako przychód podatkowy.

Ujęcie bezpłatnego terminala w KPiR a możliwość odliczenia VAT

Drugą kwestią wymagającą wyjaśnienia jest możliwość odliczenia podatku VAT od faktury za terminal płatniczy. W tym przypadku również odnieśmy się do sytuacji, gdy faktura ta jest w całości opłacana ze środków Fundacji Polska Bezgotówkowa.

Jak podaje art. 86 ust. 1 ustawy VAT, w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych, czynnemu podatnikowi VAT przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego.

Jeżeli zatem rozpatrujemy sytuację podatnika prowadzącego działalność opodatkowaną VAT, to oczywistym staje się, że terminal jest wykorzystywany do czynności opodatkowanych. Jest zatem spełniona elementarna przesłanka umożliwiająca odliczenie podatku.

W dalszej kolejności możemy przeczytać w art. 86 ust. 10 i 10b ustawy VAT, że prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego powstaje w rozliczeniu za okres, w którym w odniesieniu do nabytych lub importowanych przez podatnika towarów i usług powstał obowiązek podatkowy. Przy czym prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego powstaje nie wcześniej niż w rozliczeniu za okres, w którym podatnik otrzymał fakturę lub dokument celny.

Powyżej zaprezentowaliśmy podstawowe zasady odliczania podatku naliczonego wynikającego z faktury wystawionej na dane firmowe podatnika.

Warto także przeanalizować przypadki, gdy podatnik nie ma prawa do odliczenia. Ich katalog został wymieniony w art. 88 ust. 3a ustawy VAT. W przepisie tym podano, że nie stanowią podstawy do obniżenia podatku należnego oraz zwrotu różnicy podatku lub zwrotu podatku naliczonego faktury i dokumenty celne w przypadku gdy:

sprzedaż została udokumentowana fakturami lub fakturami korygującymi wystawionymi przez podmiot nieistniejący,

transakcja udokumentowana fakturą nie podlega opodatkowaniu albo jest zwolniona od podatku;

wystawione faktury, faktury korygujące lub dokumenty celne:

stwierdzają czynności, które nie zostały dokonane – w części dotyczącej tych czynności,

podają kwoty niezgodne z rzeczywistością – w części dotyczącej tych pozycji, dla których podane zostały kwoty niezgodne z rzeczywistością,

potwierdzają czynności, do których mają zastosowanie przepisy art. 58 i 83 Kodeksu cywilnego – w części dotyczącej tych czynności;

faktury, faktury korygujące wystawione przez nabywcę zgodnie z odrębnymi przepisami nie zostały zaakceptowane przez sprzedającego;

wystawiono faktury, w których została wykazana kwota podatku w stosunku do czynności opodatkowanych, dla których nie wykazuje się kwoty podatku na fakturze – w części dotyczącej tych czynności.

Rozpatrując powyższe wyjątki, należy wskazać, że ustawa VAT nie uzależnia, ani też nie zabrania odliczenia podatku VAT w przypadku, gdy źródłem finansowania wydatku wynikającego z faktury są środki inne niż należącego do podatnika.

W rezultacie podatnik ma prawo do odliczenia podatku VAT, nawet jeżeli otrzymana faktura została opłacona przez Fundację Polska Bezgotówkowa.

Trzeba przy tym pamiętać, że tego rodzaju zdarzenie wywołuje określone skutki na gruncie zarówno podatku dochodowego, jak i podatku od towarów i usług, co w dalszej kolejności ujęcie bezpłatnego terminala w KPiR.

Ujęcie bezpłatnego terminala w KPiR w systemie wFirma.pl

Ujęcie bezpłatnego terminala w KPiR następuje po stronie kosztów uzyskania przychodu ale także przychodów.

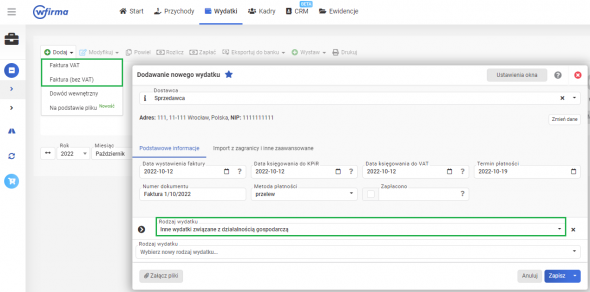

W celu rozliczenia kosztu podatkowego należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA (BEZ VAT) / WYDATEK wprowadzając dane z faktury, wybierając rodzaj wydatku INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ.

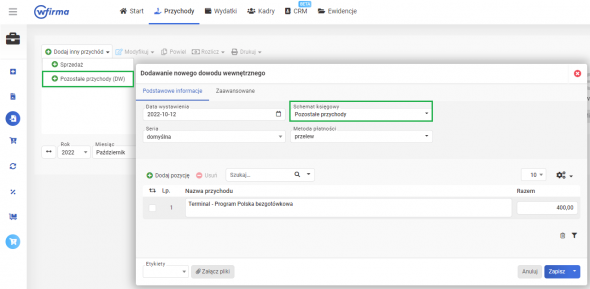

Dodatkowo, jako że faktura finansowana jest z programu Polska bezgotówkowa, wówczas wartość faktury należy wykazać jako przychód poprzez PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » POZOSTAŁE PRZYCHODY (DW) wybierając schemat księgowy POZOSTAŁE PRZYCHODY.