Wiele firm ma ze względu na charakter prowadzonych usług obowiązek rejestrowania sprzedaży na kasie fiskalnej. Tacy przedsiębiorcy powinni jednak pamiętać, że z tym obowiązkiem wiąże się również inny – dotyczący ewidencjonowania pomyłek. Jak zatem potraktować błędny paragon z kasy fiskalnej, aby można go było odpowiednio rozliczyć w KPiR? O tym jest poniższy artykuł! Zachęcamy do przeczytania.

Kto i w jaki sposób musi ewidencjonować sprzedaż?

Obowiązek ewidencji sprzedaży na kasie rejestrującej wynika z art. 111 ustawy o VAT. Są nim objęci podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych. Ich obowiązkiem jest nie tylko nabijanie na kasę każdej tego typu transakcji, ale również wydawanie kupującym paragonów.

Z kolei w Rozporządzeniu Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów można przeczytać, że te podmioty, które są zobowiązanie do prowadzenia ewidencji obrotów na kasie fiskalnej, mają również obowiązek codziennego lub comiesięcznego wpisywania danych z raportów dobowych, lub miesięcznych do KPiR. Zapisy te powinny być skorygowane o wartości mogące mieć wpływ na wysokość przychodu, czyli:

- zwroty,

- reklamacje,

- wymiany towarów,

- błędne paragony wynikające z nabicia złej stawki VAT.

Ogólne zasady księgowania paragonów w KPiR

W § 27 ust. 1 rozporządzenia w sprawie prowadzenia KPiR znaleźć można informację, że księgowanie przychodu na podstawie miesięcznego raportu z kasy powinno zostać wykonane najpóźniej do 20. dnia kolejnego miesiąca za miesiąc poprzedni.

Zasadniczo przygody ze sprzedaży ewidencjonowanej na kasie rejestrujące powinno ujmować się w KPiR w kolumnie 7 – wartość sprzedanych towarów i usług.

Błędny paragon z kasy fiskalnej – na czym polega ewidencja?

Korekty należy dokonać niezwłocznie w sytuacji, gdy podczas posługiwania się kasą fiskalną wystąpi błąd oczywisty, czyli taki, który widać na pierwszy rzut oka oraz bez większych wątpliwości można uznać, że nie było to działanie zamierzone. Niemniej jednak w ramach kasy rejestrującej nie ma możliwości anulowania lub usuwania nabitych już transakcji. Dlatego właśnie korekta odbywa się na łamach wyżej wspomnianej ewidencji. W razie wystąpienia pomyłek należy je w niej zanotować wraz z krótkim opisem dotyczącym okoliczności zdarzenia zarejestrowanego przypadkowo bądź błędnie.

Drugim wykazem, do którego prowadzenia zobowiązany jest wskazany wyżej przedsiębiorca, jest ewidencja zwrotów i reklamacji. Dokument ten powinien być opatrzony imieniem i nazwiskiem lub nazwą i NIP-em firmy, a także numerem ewidencyjnym danej kasy, której dotyczą zwroty i reklamacje.

Zarówno w przypadku ewidencji oczywistych pomyłek, jak i ewidencji zwrotów i reklamacji, do opisu danego zdarzenia powinien zostać dołączony błędny paragon z kasy fiskalnej bądź paragon, na podstawie którego klient dokonuje zwrotu towaru.

Błędny paragon w pliku JPK_V7

Czynni podatnicy VAT, którzy przychód ze sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej, ewidencjonują na kasie fiskalnej, zobowiązani są do księgowania przychodu na podstawie ŁRO z oznaczeniem RO w pliku JPK_V7 w części ewidencyjnej.

Błędny paragon na kasie fiskalnej, należy ująć na podstawie ewidencji oczywistych pomyłek, analogicznie jak ŁRO czyli z oznaczeniem RO.

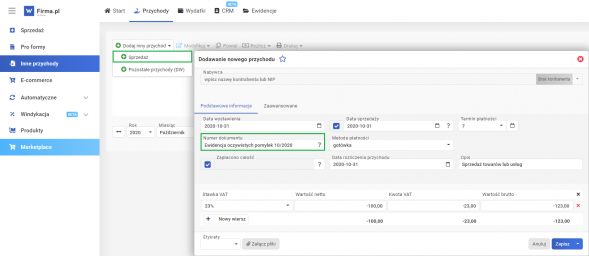

Błędny paragon na kasie fiskalnej - ujęcie w systemie wFirma.pl

W celu pomniejszenia wartości błędnego paragonu z kasy fiskalnej na podstawie ewidencji oczywistych pomyłek, w systemie wfirma.pl należy przejść do zakładki: PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » SPRZEDAŻ. W wyświetlonym oknie trzeba wybrać BRAK KONTRAHENTA, a w polu NUMER DOKUMENTU uzupełnić numer ewidencji (np. „Ewidencja oczywistych pomyłek 05/2025”). Pozostałe pola należy uzupełnić w sposób następujący:

- DATA WYSTAWIENIA / DATA SPRZEDAŻY: ostatni dzień miesiąca, którego dotyczy ewidencja;

- WARTOŚĆ NETTO: ujemna wartość netto ewidencji;

- VAT: VAT z dokumentu również ze znakiem „–”.

W przypadku ryczałtu trzeba dodatkowo wybrać odpowiednią stawkę ryczałtu dla danej sprzedaży.

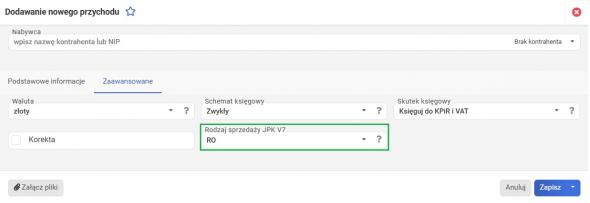

Następnie w zakładce ZAAWANSOWANE jako RODZAJ SPRZEDAŻY JPK V7 należy wybrać RO, wówczas po zapisaniu, ewidencja oczywistych pomyłek zostanie oznaczona automatycznie symbolem RO w pliku JPK_V7.