Poszerzenie rynku polskiego o rynek zagraniczny umożliwiło polskim przedsiębiorstwom handel z podmiotami zagranicznymi zarówno z Unii Europejskiej, jak również spoza. Dokonywanie transakcji z zagranicznymi podmiotami mimo wystawienia faktury w walucie PLN może się wiązać z tym, że podatnik otrzyma zapłatę w walucie obcej. Sprawdź, jak wygląda rozliczanie różnic kursowych do faktury w PLN opłacanej w innej walucie.

Rozliczanie różnic kursowych – w standardowym przypadku

Różnice kursowe powstają w sytuacji, gdy dla transakcji sprzedaży w walucie obcej kurs przeliczeniowy zapłaty i kurs przeliczeniowy dla otrzymanej faktury są różne. W związku z tym, aby wyliczyć różnicę kursową, od kwoty otrzymanej należności przeliczonej według kursu z dnia poprzedzającego wpłatę (jeśli wpływ nastąpił na konto walutowe) lub kursu zastosowanego przez bank trzeba odjąć wartość przeliczonego na walutę polską przychodu wynikającego z faktury. Zgodnie z art. 24c ust. 1 ustawy o PIT, jeżeli wynik wyżej równania:

kwota otrzymanej należności w walucie obcej przeliczona na PLN

– wartość przeliczona na walutę polską

= wynik:

-

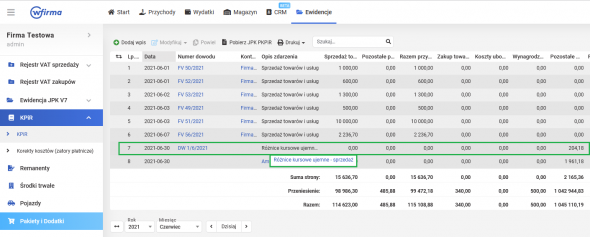

dodatni – wówczas różnica kursowa stanowi dla podatnika pozostały przychód (kolumna 8 KPiR);

-

ujemny – wówczas różnica kursowa stanowi dla podatnika pozostały wydatek (kolumna 13 KPiR).

Różnice kursowe w KPiR są dokumentowane za pomocą dowodów wewnętrznych.

Przykład 1.

Pani Kamila dokonała sprzedaży towaru w kwocie 400 euro (netto). Sprzedaż udokumentowała fakturą VAT, którą wystawiła 28 stycznia 2020 roku – kurs przeliczeniowy faktury to 4,2679 (z dnia poprzedzającego wystawienie faktury, czyli 27 stycznia 2020 roku – tabela nr 017/A/NBP/2020). Płatność otrzymała na rachunek walutowy 29 stycznia 2020 roku – kurs przeliczeniowy płatności to 4,2794 (z dnia poprzedzającego otrzymanie płatności – 28 stycznia 2020 roku – tabela nr 018/A/NBP/2020). Ile wynosi różnica kursowa?

Przeliczenie płatności na PLN:

400 euro x 4,2794 = 1711,76 zł

Przeliczenie faktury sprzedaży na PLN:

400 euro x 4,2679 – 1707,16 zł

Odjęcie punktu 1 od 2

1711,76 zł – 1707,16 zł = 4,60 zł

W związku z tym, że wartość równania wyszła dodatnia, pani Kamila zobowiązana jest wykazać dodatnią różnicę kursową, tj. pozostały przychód, w formie dowodu wewnętrznego w kolumnie 8 KPiR.

Rozliczanie różnic kursowych – otrzymanie płatności w walucie obcej

W sytuacji gdy podatnik wystawił fakturę w walucie polskiej, może on przyjąć płatność w walucie krajowej bądź w walucie obcej – przepisy tego nie zabraniają. Natomiast jeśli rzeczywiście płatność zostanie otrzymana w walucie obcej do faktury wystawionej w PLN, to z tego tytułu nie powstaną różnice kursowe. Zgodnie z art. 24c ustawy o PIT, aby powstała różnica kursowa, kwota przychodu należnego powinna być bowiem wyrażona na dokumencie sprzedaży w walucie obcej.

Powyższe stanowisko potwierdza interpretacja indywidualna między innymi Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 30 maja 2019 roku, 0111-KDIB1-1.4010.122.2019.2.BSA, w której można przeczytać, że:

„(...) Odnosząc się zatem do powstania tzw. różnic kursowych transakcyjnych, wskazać należy, że różnice te powstają wyłącznie w przypadku wymienionych w art. 15a ust. 2 pkt 1 i 2 oraz ust. 3 pkt 1 i 2 i mają zastosowanie do ustalania różnic od przychodów należnych i otrzymanych w walutach obcych oraz kosztów poniesionych i zapłaconych w walutach obcych. Skoro zatem z wniosku wynika, że w ramach transakcji (z ukraińską firmą) strony mają ustalić jej wartość w kontrakcie w polskich złotych, udokumentować fakturą także wyrażoną w polskich złotych, jednak płatność zostanie dokonana w euro na rachunek walutowy Spółki, to oznacza, że dla tych transakcji nie powstaną podatkowe różnice kursowe, o których mowa w ww. przepisach, bowiem transakcje zostaną zawarte w walucie polskiej, a nie w walucie obcej”.

Podobnie stanowisko określone zostało również w interpretacji indywidualnej Dyrektora Izby Skarbowej w Łodzi z 9 lipca 2015 roku, IPTPB3/4510-136/15-2/K.

Przykład 2.

Pan Robert dokonał sprzedaży towarów na kwotę 5000 zł netto. 28 stycznia 2020 roku wystawił fakturę sprzedaży w polskich złotych. Nabywca uregulował zobowiązanie w walucie obcej, przelewając kontrahentowi kwotę 1171,54 euro. W związku z tym, że faktura wystawiona jest w PLN, nie powstaną różnice kursowe, mimo iż otrzymana kwota w euro po przeliczeniu na PLN jest wyższa od tej ujętej w przychodach. Pan Robert powinien natomiast z tego tytułu przeliczyć różnice kursowe od środków własnych.

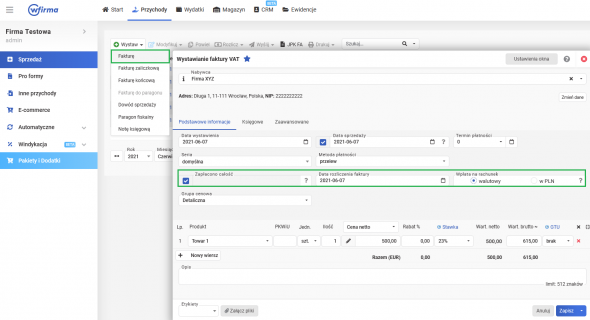

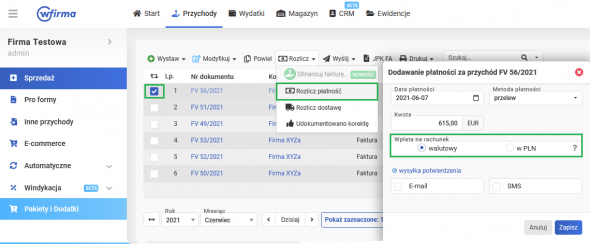

Automatyczne rozliczanie różnic kursowych w wfirma.pl

Funkcja automatycznego wyliczania i księgowania różnic kursowych w systemie wfirma.pl pozwala na zaoszczędzenie czasu na ich ręczne wyliczanie oraz uniknięcie błędów z tym związanych, bowiem system na podstawie wprowadzonych danych automatycznie zaciąga prawidłowe kursy przeliczeniowe. Opcja jest dostępna dla użytkowników, którzy prowadzą konto w formie opodatkowania – skala podatkowa.

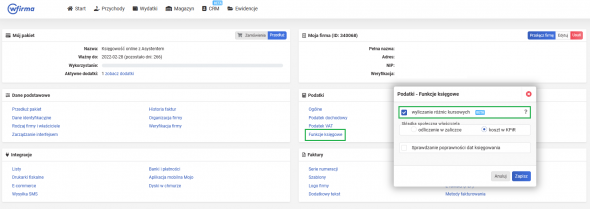

Aby skorzystać z funkcji, należy ją włączyć w ustawieniach konta. W tym celu trzeba przejść do zakładki USTAWIENIA » PODATKI » FUNKCJE KSIĘGOWE i zaznaczyć opcję WYLICZANIE RÓŻNIC KURSOWYCH.