Osoby fizyczne prowadzące działalność gospodarczą bardzo często występują także jako wspólnicy spółek osobowych. Prowadzą działalność w formie wspólnika spółki lub spółek osobowych. Przepisy Polskiego Ładu wprowadziły w 2022 roku rewolucję w postaci obliczania wysokości składki zdrowotnej w zależności od stosowanej formy opodatkowania lub statusu podatnika. W jaki sposób zmiany przepisów przełożyły się na wspólników spółek osobowych? Jak wygląda ustalenie składki zdrowotnej wspólników w 2023 roku?

Ubezpieczenie zdrowotne osób prowadzących działalność

Prawodawca wskazuje, że status ubezpieczonego w świetle ubezpieczenia zdrowotnego posiada ubezpieczony, który podlega obowiązkowi ubezpieczenia zdrowotnego bądź ubezpiecza się dobrowolnie w myśl art. 66 Ustawy z dnia 27 sierpnia 2004 roku o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (zwanej dalej ustawą o NFZ).

Zgodnie ze wspomnianym właśnie art. 66 ust. 1 ustawy o NFZ obowiązkowi ubezpieczenia zdrowotnego podlegają:

- osoby spełniające warunki do objęcia ubezpieczeniami społecznymi lub ubezpieczeniem społecznym rolników, czyli m.in. osoby prowadzące pozarolniczą działalność lub osoby z nimi współpracujące, z wyłączeniem osób, które zawiesiły działalność;

- osoby, o których mowa w art. 18 ust. 1 Ustawy z dnia 6 marca 2018 roku – Prawo przedsiębiorców (zwanej dalej ustawą – Prawo przedsiębiorców), oraz osoby z nimi współpracujące, z wyłączeniem osób, które zawiesiły wykonywanie działalności gospodarczej na podstawie przepisów tej ustawy.

Osoba z wymienionego powyżej art 18 ust. 1 ustawy – Prawo przedsiębiorców to przedsiębiorca będący osobą fizyczną, który:

- pierwszy raz otwiera działalność gospodarczą albo

- ponownie podejmuje działalność po upływie minimum 60 miesięcy od dnia jej ostatniego zawieszenia lub zakończenia

– i nie wykonuje jej na rzecz byłego pracodawcy, dla którego przed dniem rozpoczęcia działalności gospodarczej w bieżącym lub w poprzednim roku kalendarzowym wykonywał w ramach stosunku pracy lub spółdzielczego stosunku pracy czynności wchodzące w zakres wykonywanej działalności gospodarczej, nie podlega obowiązkowym ubezpieczeniom społecznym przez okres 6 miesięcy od dnia podjęcia działalności gospodarczej.

Ubezpieczeniu zdrowotnemu podlegają oczywiście również inne grupy osób, jednak w niniejszej publikacji skupiono uwagę na wspólnikach/akcjonariuszach ww. spółek.

Wspólnicy spółek osobowych jako osoby prowadzące działalność gospodarczą

Osoby fizyczne prowadzące działalność gospodarczą są jedną z grup obowiązkowo podlegających ubezpieczeniu zdrowotnemu. Dotyczy to także osób fizycznych prowadzących działalność jako wspólnicy spółek osobowych.

Należy jednak pamiętać o wyjątku, w który spółka jawna staje się podatnikiem CIT. W takim wypadku sposób ustalania składki zdrowotnej wspólników będących osobami fizycznymi ulega zmianie.

Na podstawie art. 5 pkt 21 ustawy o NFZ osoba prowadząca pozarolniczą działalność na potrzeby identyfikacji podlegania ubezpieczeniu zdrowotnemu to osoba, o której mowa w art. 8 ust. 6 Ustawy z dnia 13 października 1998 roku o systemie ubezpieczeń społecznych (zwanej dalej ustawą o ubezpieczeniach społecznych).

Z kolei w art. 8 ust. 6 ustawy o ubezpieczeniach społecznych osoby uznane jako prowadzące pozarolniczą działalność i przez to zidentyfikowane jako podlegające ubezpieczeniu zdrowotnemu (i społecznemu) to m.in.:

- osoby prowadzące pozarolniczą działalność gospodarczą na podstawie przepisów ustawy – Prawo przedsiębiorców lub innych przepisów szczególnych z wyłączeniem osób fizycznych, o których mowa w art. 18 ust. 1 ustawy – Prawo przedsiębiorców;

- wspólnicy spółki cywilnej będący osobami fizycznymi;

- wspólnik spółki jawnej będący osobą fizyczną;

- wspólnik spółki partnerskiej.

Wyższy przychód lub dochód to wyższa składka zdrowotna

W 2023 roku wysokość składki zdrowotnej, jaką będzie opłacał za siebie ubezpieczony prowadzący pozarolniczą działalność (z pewnymi wyjątkami), będzie ustalana w zależności od wybranej przez ubezpieczonego formy opodatkowania. Na mocy art. 81 ustawy o NFZ miesięczna składka zdrowotna wynosi:

- w przypadku ryczałtu 🡪 dla 2023 roku: 376,16 zł (przychód do 60 000 zł) albo 626,93 zł (przychód powyżej 60 000 zł do 300 000 zł), albo 1 128,48 zł (przychód powyżej 300 000 zł) w zależności od tego, jak wysoki przychód z działalności gospodarczej narastająco od początku roku osiągnie podatnik;

- w przypadku skali podatkowej 🡪 9% od miesięcznego dochodu z pozarolniczej działalności gospodarczej;

- w przypadku podatku liniowego 🡪 4,9% od miesięcznego dochodu z pozarolniczej działalności gospodarczej.

Poza powyższą grupą ubezpieczonych występuje jeszcze inna grupa osób, która z uwagi na posiadany status podatkowy w podmiocie, w którym posiada udziały (np. spółce jawnej będącej podatnikiem CIT i w innych przypadkach), nie ma możliwości wyboru formy opodatkowania kartą podatkową, ryczałtem, skalą podatkową lub podatkiem liniowym.

Ta grupa ubezpieczonych wykorzystuje uregulowanie art. 81 ust. 2za ustawy o NFZ, w którym prawodawca wskazuje, że podstawę wymiaru składki na ubezpieczenie zdrowotne pozostałych osób ustala się w odmienny sposób, czyli bez brania pod uwagę uzyskiwanego dochodu.

Uwarunkowanie to tyczy się:

- pozostałych osób prowadzących działalność gospodarczą innych niż te, które stosują skalę podatkową, podatek liniowy, ryczałt, kartę podatkową;

- osób współpracujących z pozostałymi osobami prowadzącymi działalność gospodarczą oraz z osobami wyszczególnionych w art. 18 ust. 1 ustawy – Prawo przedsiębiorców.

Składka zdrowotna u powyższych osób (niestosujących żadnej z ww. form opodatkowania) będzie obliczana od przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku, ogłaszanego przez Prezesa Głównego Urzędu Statystycznego w Dzienniku Urzędowym RP „Monitor Polski”.

Podstawa ta od okresu rozliczeniowego za styczeń 2023 roku wynosi 6 965,94 zł. Natomiast miesięczna składka zdrowotna obowiązująca w roku 2023 będzie opiewać na kwotę 626,93 zł. Ubezpieczeni ci to np.:

- wspólnik spółki jawnej będący osobą fizyczną, gdy spółka jawna uzyska status podatnika CIT;

- wspólnik spółki jawnej będący osobą fizyczną, gdy spółka w dotychczasowej postaci zostanie przekształcona w spółkę jawną posiadającą status podatnika CIT;

- wspólnik spółki komandytowej, jednoosobowej z ograniczoną odpowiedzialnością;

- akcjonariusz prostej spółki akcyjnej wnoszący do spółki wkład, którego przedmiotem jest świadczenie pracy lub usług.

Natomiast spółka partnerska, uwzględniając zmiany przepisów, pozostaje wciąż spółką osobową. Nie jest zatem płatnikiem podatku dochodowego. Ustalenie wysokości podatku dochodowego występuje na poziomie wspólników, a nie spółki. Wspólnicy obliczają przychody i koszty przypadające w ich udziale w łącznych przychodach i kosztach tej spółki.

Występuje tutaj możliwość wyboru przez wspólników opodatkowania osiąganych przychodów ze spółki partnerskiej wyłącznie skalą podatkową albo podatkiem liniowym. Nie ma możliwości zastosowania zryczałtowanych form opodatkowania. Nie wystąpi tutaj sytuacja, w której spółka partnerska stanie się podatnikiem CIT. Ponadto wspólnikami w spółce partnerskiej mogą być jedynie osoby fizyczne wykonujące tzw. wolne zawody. Zatem wysokość składki zdrowotnej wspólników spółki partnerskiej będzie liczona w zależności od wysokości osiąganych przez nich dochodów.

Więcej niż jedna pozarolnicza działalność wspólników spółek osobowych

Podatnicy dość często prowadzą kilka działalności gospodarczych w różnej formie. Posiadają jednoosobową działalność gospodarczą, a ponadto są wspólnikiem w spółce cywilnej, jawnej czy partnerskiej.

Zarówno osoba fizyczna – wspólnik spółki cywilnej albo jawnej – ma prawo wybrać opodatkowanie prowadzonej działalności właśnie jako wspólnik tych spółek:

- ryczałtem od przychodów ewidencjonowanych,

- skalą podatkową,

- podatkiem liniowym.

Warto odnotować, że wspólnicy spółki cywilnej mogli wybrać kartę podatkową, jeżeli w 2021 roku stosowali formę karty podatkowej i stosują ją nadal. Aktualnie nie ma bowiem możliwości wyboru karty podatkowej dla nowo zakładanych działalności.

Z kolei osoba fizyczna może wybrać opodatkowanie działalności prowadzonej jako wspólnik spółki partnerskiej – skalą podatkową albo podatkiem liniowym.

Typy działalności gospodarczej oraz formy opodatkowania, jakie mogą wybrać wspólnicy spółek osobowych (niebędących w żadnym wypadku podatnikiem CIT), którzy dodatkowo prowadzą działalność gospodarczą, zaprezentowano w poniższej tabeli.

Formy opodatkowania wspólników spółek osobowych prowadzących dodatkowo indywidualną działalność gospodarczą | |

Wspólnik spółki osobowej | Pozarolnicza działalność gospodarcza także w formie wspólnika spółki osobowej |

Ryczałt | Ryczałt |

Skala podatkowa | |

Podatek liniowy | |

Skala podatkowa | Skala podatkowa |

Podatek liniowy | Podatek liniowy |

Opodatkowanie wspólników spółki osobowej odbywa się w taki sposób, że wszyscy wspólnicy spółki osobowej muszą być opodatkowani według jednej ustawy, np. według ustawy o podatku dochodowym od osób fizycznych. Zasada ta odnosi się jednak do wspólników spółki osobowej, w której wszyscy wspólnicy to osoby fizyczne (nie występuje wspólnik będący osobą prawną lub jednostką organizacyjną niebędącą osobą prawną).

W takich okolicznościach wspólnicy spółki osobowej, w której wspólnikami są wyłącznie osoby fizyczne, mogą wybrać:

- wszyscy tylko ryczałt albo

- część wspólników skalę podatkową, a część podatek liniowy.

Jeżeli wspólnikami spółki osobowej są osoby fizyczne i prawne, wówczas każdy z nich stosuje formę opodatkowania zgodnie z odrębnymi ustawami.

Ustalenie składki zdrowotnej wspólników prowadzących działalność gospodarczą

Ubezpieczeni, którzy prowadzą kilka pozarolniczych działalności i mają wątpliwości, ile i w jakiej wysokości należy opłacić składkę zdrowotną, dla uzyskania odpowiedzi na to pytanie muszą sięgnąć do art. 82 ustawy o NFZ. Występuje tam kilka pozycji wskazujących, jak powinien postąpić ubezpieczony, gdy prowadzi kilka działalności (w różnej formie).

Jeżeli przedsiębiorca uzyskuje przychody z więcej niż jednego tytułu do objęcia obowiązkiem ubezpieczenia zdrowotnego (np. działalność gospodarcza, wspólnik jednoosobowej spółki z o.o.) – składka na ubezpieczenie zdrowotne opłacana jest z każdego tytułu odrębnie.

Gdy przedsiębiorca w ramach jednego tytułu do objęcia ubezpieczeniem zdrowotnym uzyskuje więcej niż jeden przychód, składka na ubezpieczenie zdrowotne będzie opłacana od każdego z uzyskanych przychodów odrębnie.

Jeżeli ubezpieczony prowadzi więcej niż jedną pozarolniczą działalność:

- opodatkowaną skalą podatkową lub podatkiem liniowym, wówczas składka na ubezpieczenie zdrowotne jest obliczana i odprowadzana od sumy dochodów;

- opodatkowaną ryczałtem ewidencjonowanym, wówczas przy określaniu podstawy wymiaru składki na ubezpieczenie zdrowotne przyjmuje sumę przychodów z tych działalności.

Natomiast gdy przedsiębiorca uzyskuje przychody z więcej niż jednego z poniżej wymienionych oddzielnych rodzajów działalności, to składka na ubezpieczenie zdrowotne jest opłacana odrębnie od każdego z nich.

Co więcej, gdy przedsiębiorca prowadzi działalność i uzyskuje przychody z więcej niż jednej spółki w ramach tego samego rodzaju poniżej wymienionych oddzielnych (ustawowo) rodzajów działalności, wówczas składka na ubezpieczenie zdrowotne opłacana jest odrębnie od każdej prowadzonej spółki.

Co bardzo ważne, powyższe dwa ostatnie rozwiązania odnoszą się także do przedsiębiorców rejestrujących pierwszy raz działalność gospodarczą albo otwierający ją ponownie po upływie co najmniej 60 miesięcy od dnia jej ostatniego zawieszenia lub zakończenia, a dodatkowo niewykonujących usług na rzecz byłego pracodawcy.

Należy podkreślić, że rodzajami tzw. oddzielnych pozarolniczych działalności są:

- działalność gospodarcza prowadzona w formie spółki cywilnej,

- działalność gospodarcza prowadzona w formie jednoosobowej spółki z ograniczoną odpowiedzialnością,

- działalność gospodarcza prowadzona w formie spółki jawnej,

- działalność gospodarcza prowadzona w formie spółki komandytowej,

- działalność gospodarcza prowadzona w formie spółki partnerskiej.

Wspólnik spółki cywilnej prowadzący pozarolniczą działalność

Niektórzy wspólnicy spółek cywilnych będący osobami fizycznymi prowadzą dodatkowo pozarolniczą działalność. Sytuacji może być wiele, oto niektóre z nich.

Przykład 1.

Wspólnik spółki cywilnej opodatkowuje uzyskiwane przychody podatkiem liniowym. Dodatkowo prowadzi indywidualną działalność gospodarczą opodatkowaną także podatkiem liniowym.

W jaki sposób wspólnik będzie opłacał składkę zdrowotną? Czy będzie regulował dwie składki zdrowotne, ponieważ prowadzi dwie działalności?

W analizowanym przypadku podstawą do obliczenia 4,9% składki zdrowotnej będzie suma dochodu uzyskanego z działalności gospodarczej prowadzonej indywidualnie oraz jako wspólnik spółki cywilnej (do wysokości udziału tego wspólnika).

Przykład 2.

Wspólnik spółki cywilnej opodatkowuje uzyskiwane przychody podatkiem liniowym. Dodatkowo prowadzi indywidualną działalność gospodarczą opodatkowaną ryczałtem ewidencjonowanym.

W jaki sposób wspólnik będzie opłacał składkę zdrowotną? Czy będzie regulował dwie składki zdrowotne, skoro prowadzi dwie działalności?

W analizowanej sytuacji:

- podstawą do obliczenia 4,9% składki zdrowotnej z działalności prowadzonej jako wspólnik spółki cywilnej będzie dochód przypadający w proporcji do udziału w dochodzie spółki;

- miesięczna składka do zapłaty zależna będzie od tego, jak wysoki narastająco od początku roku przychód z działalności gospodarczej opodatkowanej ryczałem podatnik osiągnie w miesiącu rozliczeniowym.

W powyższym przypadku przedsiębiorca zapłaci odrębnie ustaloną składkę ubezpieczenia zdrowotnego od indywidualnej działalności na ryczałcie, a odrębnie z działalności prowadzonej w formie spółki cywilnej. Nie jest możliwe, aby przedsiębiorca opłacał jedną składkę zdrowotną od sumy dochodów (przychodów) z uwagi na różne formy opodatkowania prowadzonych działalności.

Wspólnik spółki jawnej prowadzący pozarolniczą działalność

Część wspólników spółek jawnych będących osobami fizycznymi prowadzi dodatkowo inne pozarolnicze działalności gospodarcze. Przypadków takich konfiguracji może być całkiem wiele, oto niektóre z nich.

Przykład 3.

Wspólnik spółki jawnej osób fizycznych opodatkowuje uzyskiwane przychody ryczałtem ewidencjonowanym. Dodatkowo prowadzi indywidualną działalność gospodarczą również opodatkowaną ryczałtem ewidencjonowanym.

W jaki sposób wspólnik będzie opłacał składkę zdrowotną? Czy będzie regulował dwie składki zdrowotne, ponieważ prowadzi dwie działalności?

W analizowanym przypadku podstawą do obliczenia składki zdrowotnej będzie suma przychodów uzyskanych z działalności gospodarczej prowadzonej indywidualnie oraz jako wspólnik spółki jawnej (do wysokości udziału tego wspólnika).

Przykład 4.

Wspólnik spółki jawnej osób fizycznych opodatkowuje uzyskiwane przychody skalą podatkową. Dodatkowo w innej spółce jawnej także jest wspólnikiem jako osoba fizyczna i opodatkowuje uzyskiwane dochody skalą podatkową. Za styczeń i luty 2023 roku osiągnął dochód z obu spółek na poziomie 0 zł. Natomiast za marzec 2023 roku – 15 000 zł miesięcznego dochodu (po odliczeniu składek ZUS) z jednej spółki i poniósł stratę w kwocie -10 000 zł w drugiej spółce.

W jaki sposób wspólnik będzie obliczał składkę zdrowotną? Czy będzie regulował dwie składki zdrowotne, skoro prowadzi dwie działalności?

W analizowanej sytuacji podstawą do obliczenia jednej 9-procentowej składki zdrowotnej z obu działalności prowadzonej prowadzonych jako wspólnik spółki jawnej będzie suma dochodów przypadających w proporcji do objętych udziałów w spółkach.

ZUS objaśnia, że w takich sytuacjach nie należy pomniejszać dochodu jednej działalności o stratę bieżącą z drugiej działalności. Tak więc składka zdrowotna będzie obliczona jako: 15 000 zł × 9% = 1 350 zł.

Niemniej, patrząc literalnie na przepis, przedsiębiorca winien wziąć pod uwagę:

- sumę uzyskanych przychodów od początku 2023 roku do końca marca 2023 roku z jednej spółki i z drugiej spółki;

- następnie powinien pomniejszyć o łączne koszty uzyskania przychodów poniesione od początku 2023 roku do końca marca 2023 roku z jednej spółki i z drugiej spółki;

- następnie winien pomniejszyć o zapłacone składki ZUS ubezpieczenia społecznego z obu spółek od początku 2023 roku do końca marca 2023 roku (pomniejszeniu nie podlegają składki ZUS, które zostały zaliczone do kosztów).

W takim wypadku składka zdrowotna winna wynosić: (15 000 zł - 10 000 zł) × 9% = 450 zł

Przykład 5.

Wspólnik spółki jawnej osób fizycznych opodatkowuje uzyskiwane przychody ryczałtem, gdzie za styczeń 2023 roku przypadający w proporcji udział w przychodzie wspólnika wyniósł 11 000 zł (po odliczeniu zapłaconych składek ZUS).

Dodatkowo prowadzi indywidualną działalność gospodarczą opodatkowaną podatkiem liniowym, z której za styczeń 2023 roku osiągnął 12 000 zł dochodu (po odliczeniu składek ZUS).

Jakie składki i w jakiej konfiguracji zapłaci wspólnik spółki jawnej?

W przedstawionych okolicznościach:

- miesięczna składka za styczeń 2023 roku do zapłaty wyniesie 376,16 zł (nieprzekroczony limit przychodów 60 000 zł);

- podstawą do obliczenia 4,9-procentowej składki zdrowotnej z indywidualnej działalności gospodarczej będzie dochód w kwocie 12 000 zł, a składka wyniesie 1 080 zł.

W powyższym przypadku przedsiębiorca zapłaci dwie składki zdrowotne ustalone odrębnie z dwóch działalności. Dzieje się tak dlatego, że jedna działalność opodatkowana jest inną formą opodatkowania według ustawy ryczałtowej, a druga według ustawy o podatku dochodowym od osób fizycznych. Zatem nie ma możliwości zsumowania dochodów albo przychodów z obu działalności. Ustalenie składki zdrowotnej wspólników wymaga więc odrębnego obliczenia składki z jednej oraz z drugiej działalności.

Jak wyliczyć składkę zdrowotnej z kilku firm w systemie wFirma?

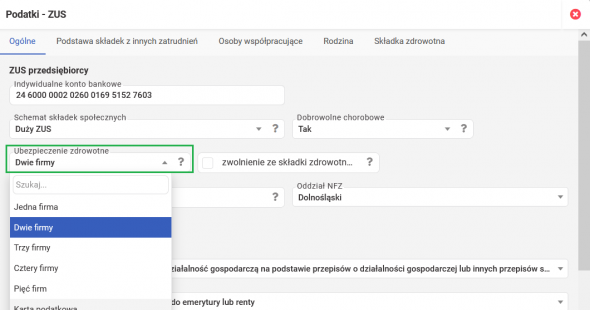

W systemie jest możliwość rozliczania składki zdrowotnej jeśli przedsiębiorca prowadzi kilka działalności gospodarczych, gdzie z każdej podlega ubezpieczeniu zdrowotnemu. Aby prawidłowo naliczyć wartość tej opłaty w pierwszej kolejności należy przejść do USTAWIENIA » PODATKI » ZUS » OGÓLNE i w polu UBEZPIECZENIE ZDROWOTNE wybrać z ilu tytułów opłacana jest składka zdrowotna.

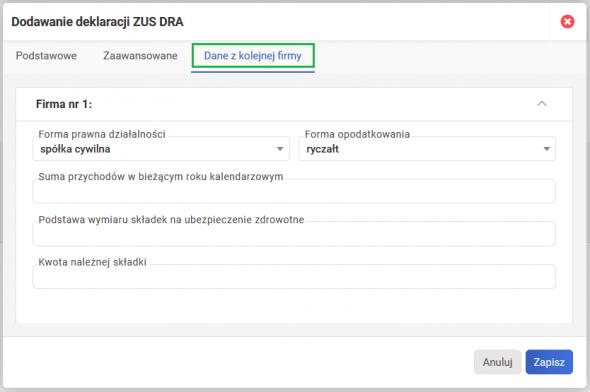

Następnie przy generowaniu deklaracji ZUS DRA w START » ZUS » DEKLARACJE ROZLICZENIOWE » DODAJ DEKLARACJĘ w podzakładce DANE Z KOLEJNEJ FIRMY należy wybrać właściwą formę prawną oraz formę opodatkowania.