Przedsiębiorca, który nawiązuje stosunek pracy z pracownikiem, jest zobowiązany do zatrudnienia go za wynagrodzeniem. W związku z tym każdy pracodawca ma obowiązek naliczenia i wypłacenia zatrudnionej osobie wynagrodzenia za pracę oraz pozostałych świadczeń wynikających ze stosunku pracy. Lista płac jest zazwyczaj tworzona w programie płacowym i coraz rzadziej wynagrodzenia naliczane są ręcznie. Warto jednak znać zasady naliczania płacy pracownika.

Lista płac 2025 r. – darmowy wzór w formacie PDF i XLS

Lista płac i jej elementy

Lista płac powinna zawierać następujące elementy

- nazwę pracodawcy,

- okres, którego dotyczy,

- datę wypłaty wynagrodzenia – zgodnie z tą datą rozliczane są składki ZUS oraz podatek,

- numer lub nazwę listy płac,

- podpisy osób sporządzających listę płac,

- wszystkie składniki wynagrodzeń – naliczenia składek i podatku oraz wszelkich innych potrąceń.

Sposób finansowania składek ZUS

Część składek z wynagrodzenia pracownika finansowana jest przez pracodawcę, a część stanowi bezpośrednio koszt osoby zatrudnionej. Tabela poniżej przedstawia podział tych składek.

Składka na ubezpieczenie | Stopa procentowa składki | Składka finansowana przez pracownika (%) | Składka finansowana przez pracodawcę (%) | |

Emerytalne | 19,52% | 9,76% | 9,76% | |

Rentowe | 8% | 1,5% | 6,50% | |

Chorobowe | 2,45% | 2,45% | ––– | |

Wypadkowe | 1,67%* | ––– | 1,67% | |

Fundusz Pracy | 2,45% | ––– | 2,45% | |

FGŚP | 0,10% | ––– | 0,10% | |

Ubezpieczenie zdrowotne | 9% | 9% | ––– | |

*stopa procentowa składki na ubezpieczenie wypadkowe jest ogłaszana co roku w dniu 1 kwietnia, w zakładach pracy zatrudniających co najmniej 10 osób stopa procentowa jest indywidualna.

W sytuacji, gdy składka zdrowotna jest wyższa od obliczonego podatku, należy zastosować obniżenie składki na ubezpieczenie zdrowotne do wysokości zaliczki na podatek. Od 1.01.2022 r. zmianie uległ sposób wyliczania naliczonej zaliczki podatku, do której należy przyrównać kwotę składki zdrowotnej. Podczas naliczania wynagrodzenia wypłacanego od 1.01.2022 roku do poprawnego wyliczenia kwoty składki zdrowotnej stosuje się zasady podatkowe aktualne na dzień 31.12.2021 roku.

Opłacanie składek na Pracownicze Plany Kapitałowe

Przy zatrudnianiu pracowników bardzo ważna jest również kwestia zgłoszenia ich do PPK. Część z tych wpłat finansowana jest przez pracodawcę , a cześć potrącana jest z wynagrodzenia pracownika.

| Pracownik | Pracodawca |

Wpłata podstawowa | 2%* | 1,5% |

Wpłata dodatkowa | 2% | 2,5% |

*Pracownik, który w danym miesiącu uzyska wynagrodzenie nie większe niż 1,2–krotność minimalnego wynagrodzenia, ma możliwość obniżenia stopy procentowej wpłaty podstawowej, przy czym jej wysokość nie może być niższa niż 0,5% wynagrodzenia.

Zaliczka na podatek dochodowy

Zaliczka na podatek dochodowy stanowi koszt pracownika. Od lipca 2022 r. stawka pierwszej skali podatkowej wynosi 12%, a kwota zmniejszająca podatek wynosi 300,00 zł.

Od 2023 roku zmieniły się zasady dotyczące uwzględniania kwoty wolnej przy obliczaniu miesięcznych zaliczek na podatek. Od 1 stycznia 2023 r. kwotę zmniejszającą podatnik może podzielić między 2 lub 3 płatników, składając im stosowne oświadczenia.

W przypadku:

- jednej umowy kwota zmniejszająca podatek wyniesie 300,00 zł,

- dwóch umów – po 150,00 zł,

- trzech umów – po 100,00 zł.

Przy wyliczaniu podatku pod uwagę bierze się również koszty uzyskania przychodu, które wynoszą:

- 250,00 zł (pracownik, który mieszka w miejscowości, w której znajduje się zakład pracy)

- 300,00 zł (pracownik dojeżdżający z innej miejscowości – stosowane na wiosek pracownika).

Pracownik może także korzystać ze zwolnień z podatku czyli ulgi:

- dla rodziców (4+) – mogą z niej skorzystać rodzice i opiekunowie wychowujący co najmniej 4 dzieci,

- na powrót – ulga z której mogą korzystać osoby, które zmienią rezydencję podatkową na polską po co najmniej 3 letnim przebywaniu i pracy za granicą,

- dla pracującego emeryta – z ulgi może skorzystać osoba po ukończeniu 60. roku życia w przypadku kobiety i 65. roku życia w przypadku mężczyzny, która ma przyznane prawo do emerytury, ale jej nie pobiera i jednocześnie jest zatrudniona,

- dla młodych – z ulgi może skorzystać osoba, która nie ukończyła 26. roku życia.

Wyliczenie listy płac na przykładzie

Poniżej przedstawiono przykładowe wyliczenie wynagrodzenia pracownika w oparciu o jeden składnik wynagrodzenia – wynagrodzenie zasadnicze 5 500,00 zł. Pracownik jest uczestnikiem PPK, nie są dokonywane dodatkowe wpłaty.

- Wynagrodzenie brutto: 5 500,00 zł

- Składka PPK pracownika: 110,00 zł (1. x 2%)

- Składka PPK przedsiębiorcy: 82,50 zł (1. x 1,5%)

- Ubezpieczenie emerytalne: 536,80 zł (1. x 9,76%)

- Ubezpieczenie rentowe: 82,50 zł (1. x 1,50%)

- Ubezpieczenie chorobowe: 134,75 zł (1. x 2,45%)

- Suma ubezpieczeń społecznych: 754,05 zł (4. + 5. + 6.)

- Podstawa wymiaru składki na ubezpieczenie zdrowotne: 4745,95 zł (1. – 7.)

- Ubezpieczenie zdrowotne: 427,14 zł (8. x 9%)

- Koszty uzyskania przychodu: 250,00 zł

- Podstawa opodatkowania (zaokrąglona do pełnych złotych): 4578,00 zł (1. + 3. – 7. – 10.)

- Ulga podatkowa: 300,00 zł

- Zaliczka na podatek dochodowy: 249,36 zł (11. x 12% – 12.)

- Podatek do urzędu skarbowego (zaokrąglony do pełnych złotych): 249,00 zł

- Do wypłaty: 3 959,81 zł (1. – 2. – 7. – 9. – 14.)

Obliczenie całkowitego kosztu zatrudnienia pracownika:

- Wynagrodzenia brutto: 5 500,00 zł

- Ubezpieczenie emerytalne: 536,80 zł (1. x 9,76%)

- Ubezpieczenie rentowe: 357,50 (1. x 6,50%)

- Ubezpieczenie wypadkowe: 91,85 zł (1. x 1,67%)

- Suma składek na ubezpieczenie społeczne: 806,85 zł (2.+ 3.+ 4.)

- Fundusz Pracy: 134,75 zł (1. x 2,45%)

- Fundusz Gwarantowanych Świadczeń Pracowniczych: 5,50 zł (1. x 0,10%)

- Suma składek na FP i FGŚP: 140,25 zł (6.+ 7.)

- Koszt składek za pracownika: 1 126,40 zł (5.+ 8.)

- Składka PPK przedsiębiorcy: 82,50 zł (1. x 1,5%)

Ogólny koszt zatrudnienia pracownika wynosi: 6 708,90 zł (5 500,00 zł + koszt składek finansowanych przez pracodawcę za pracownika 1 126,40 zł + wpłaty PPK 82,50 zł).

Przykład lista płac z niskim wynagrodzeniem

Jak już wspomniano w niektórych przypadkach składkę zdrowotna należy obniżyć do wysokości podatku liczonego wg zasadach z 2021 roku. Przepis ten sprawia że wiele osób zastanawia się jak to wyliczyć. Na przykładzie przedstawimy tą sytuacje. Wyliczenie wynagrodzenia pracownika w oparciu o jeden składnik wynagrodzenia – wynagrodzenie zasadnicze 800 zł. Pracownik nie jest uczestnikiem PPK, korzysta ze zwolnienia dla młodych.

- Wynagrodzenie brutto: 800,00 zł

- Ubezpieczenie emerytalne: 78,08 zł (1. x 9,76%)

- Ubezpieczenie rentowe: 12,00 zł (1. x 1,50%)

- Ubezpieczenie chorobowe: 19,60 zł (1. x 2,45%)

- Suma ubezpieczeń społecznych: 109,68 zł (2. + 3. + 4.)

- Podstawa wymiaru składki na ubezpieczenie zdrowotne: 690,32 zł (1. – 5.)

- Ubezpieczenie zdrowotne: 62,13 zł (6. x 9%)

- Obniżenie składki zdrowotnej do wysokości zaliczki (31.12.2021r) 31,04 zł ([6.–9.] x 17% – 43,76 zł)

- Koszty uzyskania przychodu: 250,00 zł

- Podstawa opodatkowania (zaokrąglona do pełnych złotych): 440,00 zł (1. – 5. – 9.)

- Ulga podatkowa: 300 zł

- Zaliczka na podatek dochodowy: 0,00 zł (ulga dla młodych)

- Do wypłaty: 659,28 zł (1. – 5. – 8.)

Pracodawca finansuje składki z wynagrodzenia brutto pracownika.

- Wynagrodzenia brutto: 800,00 zł

- Ubezpieczenie emerytalne: 78,08 zł (1. x 9,76%)

- Ubezpieczenie rentowe: 52,00 (1. x 6,50%)

- Ubezpieczenie wypadkowe: 13,36 zł (1. x 1,67%)

- Suma składek na ubezpieczenie społeczne: 143,44 zł (2.+ 3.+ 4.)

- Fundusz Pracy: 0,00 zł (nie jest naliczany wynagrodzenie niższe niż minimalne)

- Fundusz Gwarantowanych Świadczeń Pracowniczych: 0,80 zł (1. x 0,10%)

- Suma składek na FP i FGŚP: 0,80 zł (6.+ 7.)

- Koszt składek za pracownika: 144,24 zł (5.+ 8.)

Ogólny koszt zatrudnienia pracownika wynosi: 944,24 zł (800,00 zł + koszt składek finansowanych przez pracodawcę za pracownika 144,24 zł).

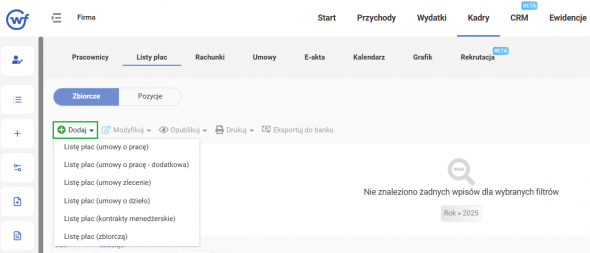

Generowanie listy płac na wFirma.pl

Programy kadrowe pomagają w wyliczaniu wynagrodzeń. W systemie wFirma.pl w łatwy sposób generuje się listy płac dla pracowników. W celu wygenerowania listy płac należy przejść do zakładki KADRY » LISTY PŁAC » MENU » ZBIORCZE » DODAJ.

Na liście płac zostaną wykazane wszystkie składniki wynagrodzeń, naliczenia składek i podatku oraz wszelkich innych potrąceń. Więcej na ten temat można przeczytać w opracowaniu pomocy.

Każdy pracodawca ma obowiązek naliczenia i wypłacenia zatrudnionej osobie wynagrodzenia za pracę oraz pozostałych świadczeń wynikających ze stosunku pracy. Lista płac jest to informacja na tematy ich wyliczania, wyszczególniane są na niej składki i podatek. Dlatego warto jednak znać zasady naliczania płacy pracownika.