Wiele osób planujących rozpoczęcie swojego biznesu jako formę prawną wybiera jednoosobową działalność gospodarczą. Jednak wraz z rozwijającą się firmą zwykle rośnie potrzeba zwiększenia zasobów ludzkich, w związku z czym konieczne będzie zatrudnienie pracowników. Wielu pracodawców zadaje sobie pytanie, czy składki ZUS, w tym składka zdrowotna pracodawcy i pracownika, rozliczane są w taki sam sposób? Sprawdźmy.

Składka zdrowotna pracodawcy

Od 2022 roku zmienił się sposób ustalania składki zwrotnej przedsiębiorcy. Obecnie jej stawka wynosi 9% w przypadku osób rozliczających się na ryczałcie, karcie podatkowej oraz skali podatkowej, a w przypadku osób rozliczających się podatkiem liniowym – 4,9%. Sposób ustalenia podstawy wymiaru składki w głównej mierze zależy natomiast od formy opodatkowania i tak przy wyborze:

- skali podatkowej i podatku liniowego – podstawą jest osiągnięty dochód;

- karty podatkowej – podstawa to minimalne wynagrodzenie;

- ryczałtu – podstawa zależy od osiąganego przychodu:

- dla firm o rocznych przychodach do 60 tys. zł miesięczna podstawa składki zdrowotnej wyniesie 60% przeciętnego wynagrodzenia;

- dla przychodów do 300 tys. zł – 100% przeciętnego wynagrodzenia;

- dla przychodów wyższych – 180% przeciętnego wynagrodzenia.

Szczegółowy sposób wyliczania składki zdrowotnej dla przedsiębiorców można znaleźć w artykule: Składka zdrowotna osób prowadzących działalność od 2022 roku.

Opodatkowanie dochodów na zasady ogólnych a składka zdrowotna

Od lutego 2022 roku osoby rozliczające się według skali podatkowej za każdy miesiąc podlegania ubezpieczeniu wpłacają składkę na ubezpieczenie zdrowotne od miesięcznej podstawy stanowiącej dochód z działalności gospodarczej uzyskany w miesiącu poprzedzającym miesiąc, za który uiszczana jest składka.

Składka zdrowotna stanowi 9% obliczonej podstawy. Jednak nie może być niższa od 9% minimalnego wynagrodzenia za pracę obowiązującego w pierwszym dniu roku składkowego. W 2025 roku jest to:

- za styczeń 381,78 zł (9% x 4 242,00 zł),

- od lutego do grudnia 314,96 zł zł (4666 zł x 75% x 9%).

Przykład 1.

W 2025 roku przedsiębiorca rozlicza się według skali podatkowej. Przychód za styczeń wynosi 5000 zł, natomiast koszty, w których dla uproszczenia przyjmujemy, że ujęte są również opłacone w styczniu składki społeczne, obejmują 4000 zł.

Ustalenie podstawy składki zdrowotnej będzie wyglądało następująco:

przyjmujemy dochód za styczeń, tj.: 5 000,00 zł – 4 000,00 zł = 1 000,00 zł

Opodatkowanie dochodów podatkiem liniowym a składka zdrowotna

Od lutego 2023 roku dla osób korzystających z podatku liniowego składka na ubezpieczenie zdrowotne obliczana jest od podstawy stanowiącej dochód z działalności gospodarczej uzyskany w miesiącu poprzedzającym miesiąc, za który uiszcza się składkę. Samą składkę będzie jednak stanowić 4,9% uzyskanego w poprzednim miesiącu dochodu.

Przykład 2.

W 2024 roku przedsiębiorca rozlicza się liniowo. Przychód za styczeń wynosi 11 000,00 zł, natomiast koszty, w których dla uproszczenia przyjmujemy, że ujęte są również opłacone w styczniu składki społeczne, obejmują 3 000,00 zł.

Ustalenie podstawy składki zdrowotnej będzie wyglądało następująco:

przyjmujemy dochód za styczeń, tj.: 11 000,00 zł – 3 000,00 zł = 8 000,00 zł, zatem składka zdrowotna wynosi 392,00 zł (8 000,00 x 4,9%).

Ryczałt od przychodów ewidencjonowanych a ustalenie wysokości składki zdrowotnej

Osoby, które jako formę opodatkowania wybrały ryczałt od przychodów ewidencjonowanych, opłacają składki zależne od wysokości przychodu:

- osiągniętego w danym roku kalendarzowym (tzw. metoda standardowa)

- lub osiągniętego w poprzednim roku kalendarzowym (tzw. metoda uproszczona).

Przychód może zostać pomniejszony o zapłacone składki na ubezpieczenia społeczne pod warunkiem, że te nie zostały odliczone od dochodu lub zaliczone do kosztów.

Podstawę wymiaru składki zdrowotnej stanowi odpowiednia stawka procentowa przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego (włącznie z wypłatami z zysku). Konkretna stawka procentowa zależy od wysokości osiągniętego przychodu. Natomiast sama składka wynosi 9% tej podstawy.

Roczny przychód | Podstawa naliczenia stawki zdrowotnej | Wysokość miesięcznej składki zdrowotnej (9%) |

Do 60 000,00 zł | 5 129,51 zł (8 549,18 zł × 60%) | 461,66 zł |

Do 300 000,00 zł | 8 549,18 zł (8 549,18 zł × 100%) | 769,43 zł |

Powyżej 300 000,00 zł | 15 388,52 zł (8 549,18 zł × 180%) | 1 384,97 zł |

W przypadku metody standardowej przychód należy śledzić na bieżąco. W miesiącu przekroczenia danego progu przychodu trzeba uiścić składkę zdrowotną w wyższej wysokości. Gdy przychody w ciągu roku wzrosną do drugiego czy trzeciego pułapu, wówczas za miesiące poprzednie konieczne będzie zapłacenie wyrównania według stawki obowiązującej za ostatni miesiąc w roku. Na dokonanie dopłaty mamy miesiąc od upływu terminu złożenia zeznania rocznego za rok ubiegły, czyli do 31 maja.

Przykład 3.

Pan Karol jest na ryczałcie od przychodów ewidencjonowanych. W grudniu przekroczył 60 000,00 zł przychodu narastająco (pomniejszonego o opłacone składki ZUS). Oznacza to, że w ciągu roku opłacał składki zdrowotne od podstawy ustalonej:

- od stycznia do listopada – 60% przeciętnego wynagrodzenia – składka zdrowotna 461,66 zł;

- w grudniu – 100% przeciętnego wynagrodzenia – składka zdrowotna 769,43 zł.

Pan Karol powinien zapłacić za cały rok składki od podstawy stanowiącej 100% przeciętnego miesięcznego wynagrodzenia. Dopłata będzie wynosiła:

(769,43 zł x 12 mc) x 9% - (769,43 zł x 1 miesięcy) – (461,66 zł x 11 miesiące) = 9 233,16 zł - 769,43 zł – 5078,26 zł = 3 385,47zł.

Osoby na ryczałcie mogą opłacać składkę zdrowotną uproszczoną. Do skorzystania z takiego rozwiązania mają prawo przedsiębiorcy, którzy prowadzili działalność przez cały poprzedni rok kalendarzowy, a ich przychody w poprzednim roku były opodatkowane: według skali podatkowej, podatkiem liniowym, podatkiem z kwalifikowanych praw własności intelektualnej lub ryczałtem od przychodów ewidencjonowanych.

Korzystając z tej metody przy ustalaniu podstawy wymiaru składki zdrowotnej, przyjmuje się kwoty przychodu uzyskanego w poprzednim roku kalendarzowym pomniejszone o kwotę opłaconych w poprzednim roku kalendarzowym składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe, jeżeli nie zostały zaliczone do kosztów uzyskania przychodów lub odliczone od dochodu. Tak określoną podstawę wymiaru składki na ubezpieczenie zdrowotne ubezpieczony stosuje przez cały rok kalendarzowy. Po jego zakończeniu będzie jednak konieczne zweryfikowanie, jaki przychód został faktycznie osiągnięty i ustalenie, czy konieczne będzie opłacenie wyrównania.

Przykład 4.

Przychody pani Anny w 2024 roku wyniosły 75 000,00 zł. W 2025 roku wybrała jako formę opodatkowania ryczałt od przychodów ewidencjonowanych i zdecydowała się na opłacanie składki zdrowotnej na zasadach uproszczonych. Składka przez cały 2025 rok będzie wynosić 769,43 zł (przychód był na poziomie pomiędzy 60 000,00 zł a 300 000,0 zł). Jeśli w 2025 roku przychód zostanie przekroczony lub będzie niższy, to konieczne będzie dokonanie rozliczenia po zakończeniu roku.

Karta podatkowa a zdrowotna

Od początku 2024 roku u osoby na karcie podatkowej podstawę składki zdrowotnej stanowi kwota minimalnego wynagrodzenia obowiązującego w pierwszym dniu roku kalendarzowego. W 2024 roku jest to więc 314,96 zł (3 499,50 zł x 9%).

Pozostali przedsiębiorcy

W 2025 roku:

- wspólnik spółki komandytowej (komandytariusz lub komplementariusz),

- wspólnik komandytowo-akcyjnej (komplementariusz),

- właściciel jednoosobowej spółki z o.o.,

- akcjonariusz prostej spółki akcyjnej,

opłacają składkę zdrowotną w wysokości 9% naliczoną od podstawy stanowiącej 100% przeciętnego wynagrodzenia w sektorze przedsiębiorstw. Czyli w 2025 roku wynosi ona 769,43 zł (8 549,18 zł x 9%).

Składka zdrowotna pracownika

Zatrudniając pracowników, przedsiębiorca ma obowiązek obliczyć wysokość składki zdrowotnej za pracownika. W przypadku pracowników składka zdrowotna to 9% podstawy, podstawa to natomiast wynagrodzenie pomniejszone o składki społeczne opłacone przez pracownika. Ustalając podstawę wymiaru składki zdrowotnej, należy pamiętać, że nie stosuje się tu żadnego ograniczenia co do jej wysokości.

Do obliczenia podstawy wymiaru składki na ubezpieczenie zdrowotne za pracownika brane jest pod uwagę jego wynagrodzenie brutto pomniejszone o składki na ubezpieczenie społeczne płacone przez pracownika (łącznie 13,71%):

- 9,76% na ubezpieczenie emerytalne;

- 1,5% na rentowe;

- 2,45% na chorobowe.

Obniżenie składki na ubezpieczenie zdrowotne a zaliczka na podatek u pracownika

W ramach Polskiego Ładu przewidziano nowelizację tego przepisu. Po jej wprowadzeniu od 2022 roku w przypadku gdy składka na ubezpieczenie zdrowotne obliczona przez płatnika, o którym mowa w art. 85 ust. 1–13 ustawy zdrowotnej, zgodnie z przepisami art. 79 i 81 tej ustawy będzie wyższa od kwoty zaliczki na podatek dochodowy, składkę obliczoną za poszczególne miesiące nadal będzie obniżało się do wysokości zaliczki podatkowej. Przy czym zmieniono to, że kwotę wspomnianej zaliczki dla celów obniżenia składki zdrowotnej będzie należało obliczyć zgodnie z przepisami ustawy PIT w brzmieniu obowiązującym na dzień 31 grudnia 2021 roku.

- W przypadku gdy składka na ubezpieczenie zdrowotne obliczona przez płatnika, o którym mowa w art. 85 „płatnicy składek na ubezpieczenie zdrowotne” ust. 1–13, zgodnie z przepisami art. 79 „wysokość składki na ubezpieczenie zdrowotne” i art. 81 „ustalanie wysokości składki innych kategorii uprawnionych”, jest wyższa od kwoty ustalonej zgodnie z ust. 2b, składkę obliczoną za poszczególne miesiące obniża się do wysokości tej kwoty.

- W przypadku nieobliczania zaliczki na podatek dochodowy od osób fizycznych przez płatnika, od przychodów stanowiących podstawę wymiaru składki, zgodnie z przepisami Ustawy z dnia 26 lipca 1991 roku o podatku dochodowym od osób fizycznych, składkę obliczoną za poszczególne miesiące obniża się do wysokości 0 zł.

2a. W przypadku gdy składka na ubezpieczenie zdrowotne obliczona od przychodu wolnego od podatku dochodowego na podstawie art. 21 zwolnienia przedmiotowego od podatku dochodowego ust. 1 pkt 148 i 152–154 Ustawy z dnia 26 lipca 1991 roku o podatku dochodowym od osób fizycznych jest wyższa od kwoty ustalonej zgodnie z ust. 2b, którą płatnik obliczyłby, gdyby przychód ubezpieczonego nie był zwolniony od podatku dochodowego na podstawie tego przepisu, składkę obliczoną za poszczególne miesiące obniża się do wysokości tej kwoty.

2b. Kwotę, o której mowa w ust. 1 i 2a, stanowi zaliczka na podatek dochodowy obliczona zgodnie z przepisami Ustawy z dnia 26 lipca 1991 roku o podatku dochodowym od osób fizycznych w brzmieniu obowiązującym na dzień 31 grudnia 2021 roku.

Przykład 5.

Jan Kowalski jest zatrudniony w firmie XYZ na 1/6 etatu w miejscowości, w której mieszka i uzyskuje miesięczne wynagrodzenie w wysokości 1 000,00 zł. Dodatkowo podpisał oświadczenie PIT-2 i nie jest uczestnikiem PPK. Czy właściciel firmy XYZ ma obowiązek zapłaty zaliczki na podatek dochodowy za pracownika?

Składniki | 2025 roku |

Wynagrodzenie za pracę | 1 000,00 zł |

Podstawa wymiaru składek społecznych | 1 000,00 zł |

Składka na ubezpieczenie emerytalne 9,76% | 97,60 zł |

Składki na ubezpieczenia rentowe 1,5% | 15,00 zł |

Składka na ubezpieczenie chorobowe 2,45% | 24,50 zł |

Suma składek na ubezpieczenie społeczne | 137,10 zł |

Koszty uzyskania przychodu | 250,00 zł |

Podstawa obliczenia zaliczki na podatek po zaokrągleniu do pełnych złotych | 613,00 zł |

Kwota zmniejszająca | 425,00 zł |

Zaliczka na podatek przed zaokrągleniem | 0,00 zł [(613 zł × 17%) – 425,00 zł] |

Podstawa wymiaru składki na ubezpieczenie zdrowotne | 862,90 zł (1 000,00 zł – 137,10 zł) |

Składka zdrowotna obniżona do kwoty zaliczki PIT obliczonej zgodnie z przepisami obowiązującymi 31 grudnia 2021 roku {1 000,00 zł – 250,00 zł – 137,10 (składki społeczne finansowane przez zatrudnionego)} = 613,00 zł (po zaokrągleniu do pełnych złotych) × 17% – 43,76 zł | 60,45 zł |

Zaliczka na podatek do przekazania na rachunek urzędu skarbowego po zaokrągleniu do pełnych złotych | 0,00 zł |

Kwota netto | 802,45 zł |

Składka zdrowotna pracodawcy i pracownika a zaliczka na podatek

Do końca 2021 roku składka zdrowotna pracodawcy i pracownika w wysokości podlegającej odliczeniu od podatku, czyli 7,75% podstawy wymiaru, zmniejszała zaliczki na podatek dochodowy pracodawcy i pracownika. Jednak Polski Ład wprowadził zmianę i od 2022 składki zdrowotnej pracodawcy i pracownika nie można już odliczyć od podatku.

Składka zdrowotna pracodawcy 2025 - rozliczenie w systemie wFirma.pl

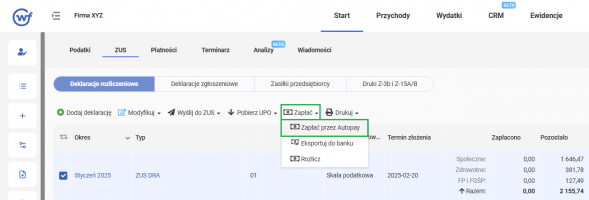

Przed wygenerowaniem zaliczki na podatek dochodowy w systemie wFirma.pl należy wygenerować deklarację ZUS DRA. Składki ZUS można na jej podstawie opłacić bezpośrednio z systemu. W tym celu należy przejść do zakładki: START » ZUS » DEKLARACJE ROZLICZENIOWE, następnie zaznaczyć deklarację na liście oraz z górnego paska menu wybrać opcję ZAPŁAĆ » ZAPŁAĆ PRZEZ AUTOPAY. Dzięki temu składki zostaną automatycznie zaksięgowane.

Po rozliczeniu deklaracji ZUS DRA można wyliczyć zaliczkę i w tym celu trzeba przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK. System automatycznie uwzględni w wyliczeniu rozliczone składki na ubezpieczenie społeczne (których płatność nie została dodana metodą płatności neutralnej).