Przedsiębiorcy, chcąc zachęcić przyszłych klientów, oferują im bony na swoje towary i usługi. Do końca 2018 r. sprzedaż takich bonów nie była uregulowana w ustawie o podatku VAT. Od 1 stycznia 2019 r. w związku ze zmianą przepisów powyższe uregulowania uległy zmianie. W niniejszym artykule wyjaśnimy, czym jest bon jednego przeznaczenia oraz jak należy go opodatkować.

Definicja bonu od 1 stycznia 2019 roku

Ustawodawca do słowniczka pojęć zawartego w art. 2 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, dalej jako ustawa o VAT, dodał pkt 41–45, w których znajdują się definicje:

-

bonu,

-

bonu jednego przeznaczenia,

-

bonu różnego przeznaczenia,

-

emisji bonu oraz

-

transferu bonu.

Przez bon należy rozumieć instrument, z którym wiąże się obowiązek jego przyjęcia jako wynagrodzenia lub części wynagrodzenia za dostawę towarów lub świadczenie usług i w przypadku którego towary, które mają zostać dostarczone lub usługi, które mają zostać wykonane, lub tożsamość potencjalnych dostawców bądź usługodawców są wskazane w samym instrumencie lub określone w powiązanej dokumentacji, w tym w warunkach jego wykorzystania. Definicja bonu skonstruowana w powyższy sposób ma na celu odróżnienie go od instrumentu płatniczego. Ponadto za bony w świetle powyższego nie będą uznane takie z nich, które dają podatnikowi prawo do zniżki przy zakupie towarów i usług, ale nie dają prawa do otrzymania tych towarów i usług.

Bon jednego przeznaczenia

Za bon jednego przeznaczenia będzie uznawany bon, w przypadku którego miejsce dostawy towarów lub świadczenia usług, których on dotyczy, oraz kwota należnego podatku od towarów i usług, podatku od wartości dodanej lub podatku o podobnym charakterze, z tytułu dostawy tych towarów lub świadczenia usług, są znane w chwili emisji tego bonu.

Przykład 1.

Spółka prowadząca hotel sprzedaje bony swoim klientom. Kupując je, klient otrzymuje określoną w nim usługę hotelową, np. pokój jednoosobowy na weekend. Z bonu wynika więc z jaką usługą mamy do czynienia oraz w jakiej cenie, czyli bon uprawnia tylko do konkretnej usługi w hotelu prowadzonym przez spółkę. W tym przypadku mamy do czynienia z bonem jednego przeznaczenia.

Dodano również definicję transferu bonu, przez który rozumie się jego emisję oraz każde jego przekazanie po niej.

Wszystkie bony, które nie spełniają powyższej definicji, uważamy za bony różnego przeznaczenia.

Bon jednego przeznaczenia - opodatkowanie podatkiem VAT

Zgodnie z projektowanym art. 8a ust. 1 ustawy o VAT transfer bonu jednego przeznaczenia dokonany przez podatnika działającego we własnym imieniu uznaje się za dostawę towarów lub świadczenie usług, których ten bon dotyczy (zasada ta będzie stosowana do emisji bonu oraz każdego przekazania tego bonu po jego emisji, z wyłączeniem przekazania go do realizacji).

Powyższe oznacza, że emitent bonu jednego przeznaczenia ma obowiązek odprowadzenia podatku VAT od pierwszego wprowadzenia bonu do obrotu, tak jakby towary nim objęte zostały dostarczone lub usługi zostały wykonane.

Dotyczy to również dystrybutorów, którzy w imieniu własnym i na rachunek własny sprzedają (odsprzedają) bony jednego przeznaczenia. Tacy dystrybutorzy mają obowiązek odprowadzenia podatku VAT od sprzedaży tych bonów, tak jakby otrzymane przez nich wynagrodzenie za te bony było wynagrodzeniem za towary lub usługi nimi objęte. Czyli transfer bonu jednego przeznaczenia będzie co do zasady związany z jego sprzedażą.

W sytuacji, kiedy transferu bonu jednego przeznaczenia dokonuje podatnik działający w imieniu innego podatnika, uznaje się, że taki transfer stanowi dostawę towarów lub świadczenie usług, których ten bon dotyczy, dokonane przez tego podatnika, w imieniu którego działa podatnik. Dotyczy to sytuacji, w której dystrybutor sprzedaje bon jednego przeznaczenia w imieniu i na rachunek osoby trzeciej, na przykład emitenta.

Bony różnego przeznaczenia nie podlegają opodatkowaniu. W tej sytuacji tak jak dotychczas podatek występuje w momencie wydania towaru lub wykonania usługi, za którą zapłacimy bonem.

Bon jednego przeznaczenia - kiedy powstaje obowiązek podatkowy?

W art. 19 a ust. 1a ustawy o VAT określono moment powstania obowiązku podatkowego w takich przypadkach. Wprowadzono zasadę, że obowiązek podatkowy z tytułu dostawy towarów lub świadczenia usług, do których dochodzi na skutek transferu bonu jednego przeznaczenia, powstaje z chwilą dokonania transferu bonu jednego przeznaczenia. Jednocześnie w ust. 1 art. 19a ustawy o VAT dodano zastrzeżenie dotyczące nowego ust. 1a w art. 19a ustawy o VAT, mające na celu wyłączenie tego przepisu ze stosowania ogólnych zasad powstania obowiązku podatkowego.

Zgodnie z art. 19a ust. 4a ustawy o VAT wskazano, w którym momencie ww. dostawę towarów lub świadczenie usług należy uznać dla celów VAT za dokonane. W każdym przypadku nastąpi to z chwilą dokonania transferu bonu jednego przeznaczenia. W art. 21 ust. 6 pkt 2 ustawy o VAT polegającej na uznaniu, że w przypadku małych podatników rozliczających się kasowo transakcje z wykorzystaniem bonów jednego przeznaczenia będą wyłączone z metody kasowej.

Bon jednego przeznaczenia w nowym pliku JPK V7

Bony jednego przeznaczenia w nowym JPK V7 wymagają dodatkowego oznaczania w części ewidencyjnej pliku. Nowe oznaczenia to:

B_SPV - w przypadku transfer bonu jednego przeznaczenia dokonany przez podatnika działającego we własnym imieniu,

B_SPV_ DOSTAWA - w przypadku dostawy towarów oraz świadczenie usług, których dotyczy bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon.

Jak oznaczyć bon jednego przeznaczenia w JPK V7 w systemie wfirma.pl?

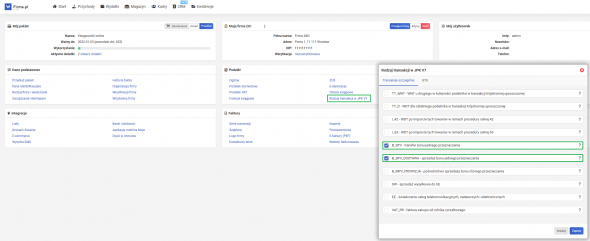

W celu dodania właściwego oznaczenia na fakturze dokumentującej transfer bonu jednego przeznaczenia w systemie wfirma.pl należy przejść do zakładki USTAWIENIA » PODATKI » RODZAJ TRANSAKCJI W JPK V7 » TRANSAKCJE SZCZEGÓLNE oraz wybrać opcję B_SPV_DOSTAWA lub B_SPV.

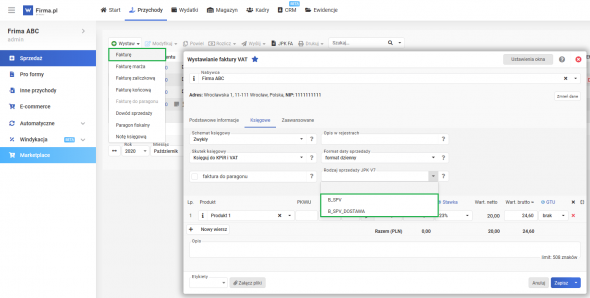

W celu oznaczenia faktury właściwym symbolem należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ gdzie w podzakładce KSIĘGOWE jako RODZAJ SPRZEDAŻY JPK V7 należy wybrać B_SPV_DOSTAWA lub B_SPV.