Mimo że opodatkowanie VAT przy sprzedaży wysyłkowej z terytorium kraju w innym państwie członkowskim wiąże się z koniecznością dopełnienia licznych formalności, to wielu przedsiębiorców decyduje się na takie rozwiązanie, pomimo nieprzekroczenia określonego limitu ustanowionego przez dane państwo członkowskie.

Powodem wyboru opodatkowania takiej sprzedaży w innym kraju UE jest przede wszystkim chęć zapłacenia niższego podatku VAT – obecnie posiadamy jedną z wyższych stawek VAT w UE. Istnieją jednak jeszcze inne motywy uzasadniające podjęcie takiego kroku. Przykładowo przedsiębiorca sprzedający swoje towary na zagranicznym portalu aukcyjnym osobom fizycznym lub drobnym przedsiębiorcom, którzy nie są zarejestrowani w podatku VAT/VAT-UE, napotka zdecydowanie mniej problemów, stosując stawkę VAT właściwą dla danego kraju, zamiast polskiej stawki podatku. Zagraniczni kontrahenci nie będą domagać się bowiem faktury z właściwą dla ich kraju stawką VAT.

Sprzedaż wysyłkowa z terytorium kraju na szeroką skalę w bliższym lub dalszym horyzoncie czasowym wywoła obowiązek rejestracji w podatku VAT w innym kraju członkowskim, stąd wielu przedsiębiorców decyduje się na ten krok znacznie wcześniej. Jak zatem opodatkować sprzedaż wysyłkową z terytorium kraju jeszcze przed przekroczeniem limitu? – o tym w dalszej części niniejszego artykułu.

Czym jest sprzedaż wysyłkowa z terytorium kraju?

Tytułem wstępu wyjaśnić należy, czym jest sprzedaż wysyłkowa z terytorium kraju. Słowniczek w ustawie o VAT (art. 2 pkt 23) definiuje wspomniane wyżej pojęcie. Zgodnie z ustawową definicją sprzedaż wysyłkowa z terytorium kraju to dostawa towarów, które są:

-

wysyłane lub transportowane przez podatnika podatku od towarów i usług lub na jego rzecz z terytorium kraju na terytorium państwa członkowskiego inne niż terytorium kraju, które jest państwem przeznaczenia dla wysyłanego lub transportowanego towaru,

-

dostarczane podatnikowi podatku od wartości dodanej lub osobie prawnej niebędącej podatnikiem od wartości dodanej, którzy nie mają obowiązku rozliczania wewnątrzwspólnotowej dostawy towarów, albo innemu podmiotowi, który nie jest podatnikiem podatku od wartości dodanej, czyli np. osoby fizyczne nieprowadzące działalności gospodarczej.

•nowych środków transportu;

•towarów, które są instalowane lub montowane, z próbnym uruchomieniem lub bez niego, przez dokonującego ich dostawy lub przez podmiot działający na jego rzecz;

•towarów opodatkowanych według zasad określonych w art. 120 ust. 4 i 5 (marża);

•wyrobów akcyzowych (w przypadku sprzedaży wysyłkowej z terytorium kraju dostawę towarów uznaje się w każdym przypadku za dokonaną na terytorium państwa członkowskiego przeznaczenia).

Sprzedaż wysyłkowa z terytorium kraju opodatkowana jest zasadniczo w Polsce, aczkolwiek tylko do pewnego limitu, który jest określany odrębnie przez każde państwo członkowskie – zgodnie z dyrektywą 2006/112/WE z 28 listopada 2006 r. może on wynosić od 35 tys. do 100 tys. euro (limity sprzedaży wysyłkowej z terytorium kraju dostępne są na naszym portalu).

Bez względu na powyższe, podatnik może z wyboru opodatkować sprzedaż wysyłkową z terytorium kraju podatkiem VAT w państwie przeznaczenia dla dostarczanego towaru, nawet jeśli nie przekracza ustanowionego przez dane państwo członkowskie limitu. W takim przypadku konieczne jest jednak spełnienie szeregu wymogów formalnych, które zostaną przybliżone w dalszej części niniejszego opracowania.

Zawiadomienie naczelnika US o wyborze miejsca opodatkowania VAT przy sprzedaży wysyłkowej z terytorium kraju

Ustawa o VAT nakłada na podatnika obowiązek pisemnego zawiadomienia naczelnika urzędu skarbowego o wyborze opodatkowania podatkiem VAT sprzedaży wysyłkowej z terytorium kraju w innym państwie członkowskim UE. Jeżeli więc przedsiębiorca chciałby rozliczać VAT od takiej sprzedaży w innym państwie członkowskim UE, wówczas obowiązkowo musi poinformować o tym fakcie fiskusa. Zastrzec tutaj należy, że nie może on wybrać dowolnego państwa członkowskiego jako miejsce opodatkowania sprzedaży wysyłkowej z terytorium kraju. Może to być wyłącznie państwo członkowskie przeznaczenia dla wysyłanych lub transportowanych towarów.

Takie zawiadomienie należy złożyć na 30 dni przed datą dostawy, która będzie opodatkowana podatkiem VAT na terenie wskazanego w zawiadomieniu kraju UE. Czynność ta dokonywana jest poprzez złożenie naczelnikowi US odpowiednio wypełnionego druku VAT-21. Praktyczne ukazanie niniejszej kwestii zaprezentowano na poniższym przykładzie.

Przykład 1.

Polski przedsiębiorca zajmujący się produkcją i sprzedażą akcesoriów samochodowych zamierza oferować swoje produkty odbiorcom indywidualnym na terenie Niemiec za pośrednictwem portali aukcyjnych. Towary byłyby dostarczane za pośrednictwem zewnętrznej firmy kurierskiej na zlecenie polskiego przedsiębiorcy – dochodzi więc do sprzedaży wysyłkowej z terytorium kraju. Jak w tym przypadku wygląda opodatkowanie VAT przy sprzedaży wysyłkowej?

Sprzedaż towarów osobom prywatnym w Niemczech, polski przedsiębiorca może opodatkować zgodnie z krajową ustawą o VAT, stosując podatek w wysokości 23%, pod warunkiem że sprzedaż ta w skali roku nie przekracza limitu ustanowionego przez Niemcy (100 000 euro).

Polski przedsiębiorca może jednak zdecydować się na opodatkowanie VAT tejże sprzedaży na terytorium Niemiec zanim przekroczy ww. limit. W takim przypadku winien spełnić szereg obowiązków dokumentacyjnych, do których należy m.in. zawiadomienie polskiego fiskusa o zamiarze opodatkowania sprzedaży wysyłkowej z terytorium kraju w Niemczech. Zawiadomić o tym fakcie przedsiębiorca powinien, składając w US druk VAT-21 na 30 dni przed datą pierwszej dostawy.

Rezygnacji dokonuje się poprzez złożenie w US odpowiednio wypełnionego druku VAT-21.

Obowiązek przedłożenia dokumentacji potwierdzającej opodatkowanie w innym kraju członkowskim

Dyspozycja zawarta w art. 23 ust. 7 ustawy o VAT nakłada na podatnika kolejny obowiązek. W ciągu 30 dni od pierwszej dostawy opodatkowanej na terenie innego państwa członkowskiego, podatnik jest obowiązany przedstawić naczelnikowi urzędu skarbowego dokument potwierdzający o zawiadomieniu właściwego organu podatkowego w innym państwie członkowskim o zamiarze rozliczania w tym państwie członkowskim podatku od wartości dodanej od sprzedaży wysyłkowej z terytorium kraju. Pouczenie w tym zakresie znajduje się również w części D wyżej wspomnianego zawiadomienia VAT-21.

Trudno w tym miejscu szczegółowo określić kształt takiego dokumentu potwierdzającego, każde państwo członkowskie posiada bowiem specyficzny charakter procedowania. Dywagować można jednak co do treści takich dokumentów i oceny co do ich akceptacji przez krajowy US. Niewystarczające może okazać się przedłożenie dokumentacji, która potwierdza wyłącznie rejestrację w podatku od wartości dodanej w innym kraju członkowskim. Treść przepisu wskazuje na obowiązek przedłożenia zawiadomienia zagranicznego fiskusa o zamiarze rozliczania w tym państwie członkowskim sprzedaży wysyłkowej z terytorium kraju.

W skład dokumentacji potwierdzającej, o której mowa powyżej, może wchodzić oczywiście potwierdzenie rejestracji w podatku od wartości dodanej w innym kraju członkowskim, aczkolwiek warto przedłożyć dodatkowo dokument, z którego wynika zamiar rozliczania sprzedaży wysyłkowej w tym kraju. Może to być np. potwierdzone przez zagranicznego fiskusa zgłoszenie rejestracyjne, z którego wynika zamiar rozliczania sprzedaży wysyłkowej z terytorium kraju (np. zgłoszenie VAT-R obowiązujące w Polsce przewiduje odrębne pola 36 i 37 na taką okoliczność – być może w danym kraju członkowskim zastosowano analogiczne rozwiązanie).

Obowiązek dokumentowania wywozu towarów opodatkowanych za granicą

Aby uznać dostawę towarów za dokonaną na terytorium innego państwa członkowskiego, a w konsekwencji tam opodatkowaną, na uwadze należy mieć obowiązek właściwego dokumentowania wywozu towarów poza granice RP. Oznacza to więc, że przedsiębiorca, który wypełni opisane wyżej wymogi formalne i opodatkuje VAT sprzedaż wysyłkową z terytorium w innym państwie członkowskim, będzie zobligowany do gromadzenia stosownej dokumentacji, która ma gwarantować, że towary będące przedmiotem sprzedaży wysyłkowej dotarły do miejsca przeznaczenia na terytorium właściwego państwa członkowskiego.

Ustawa o VAT w art. 23 ust. 14 i ust. 15 precyzuje obowiązki dokumentacyjne w zakresie wywozu towarów w ramach sprzedaży wysyłkowej z terytorium kraju. Analiza tych przepisów z uwagi na swą obszerność winna być przedmiotem odrębnego opracowania.

Na koniec należy zaakcentować, że katalog dokumentów potwierdzających wywóz towarów w ramach sprzedaży wysyłkowej z terytorium kraju ma charakter otwarty, na co wskazuje użyte w ustawie określenie w szczególności. Ponadto brak wypełnienia obowiązku dokumentacyjnego zobliguje podatnika do opodatkowania tejże sprzedaży stawką krajową, jednakże późniejsze uzyskanie stosownych dokumentów umożliwi skorygowanie rozliczenia (szczegóły w art. 23 ust. 15a i 15b ustawy o VAT).

Warto więc skrupulatnie gromadzić dokumenty potwierdzające dostarczenie towarów na terytorium innego państwa członkowskiego, aby uniknąć skrajnego przypadku, w którym sprzedaż wysyłkowa z terytorium kraju zostanie opodatkowana w państwie przeznaczenia dostarczonych towarów, a także w Polsce z uwagi na brak stosownych dokumentów potwierdzających ich wywóz za granicę i dostarczenie do odbiorcy na terenie innego państwa członkowskiego.

Vat przy sprzedaży wysyłkowej - rozliczenie w wfirma.pl

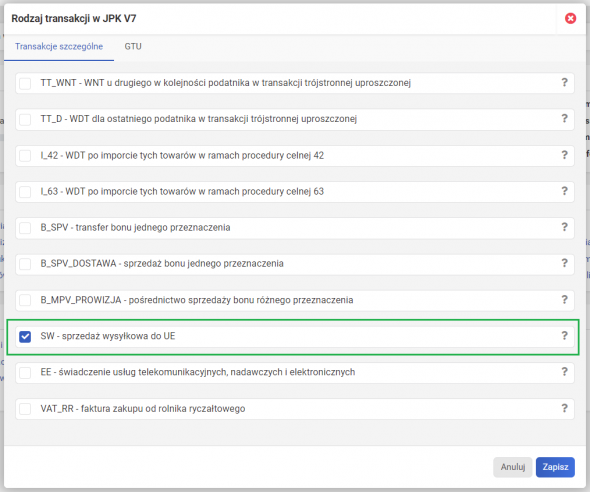

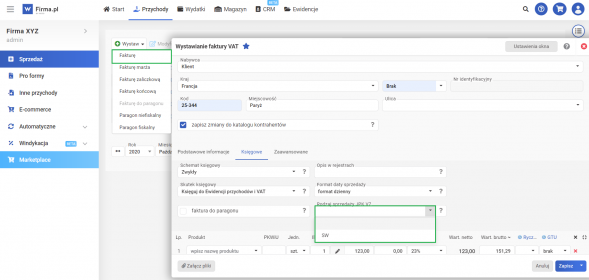

Użytkownicy systemu wfima, mogą wystawiać faktury w ramach sprzedazy wysyłkowej oraz zgodnie z wymogami nowego JPK, oznaczać je dodatkowym symbolem SW. W tym celu należy w zakładce USTAWIENIA » PODATKI » RODZAJ TRANSAKCJI W JPK V7 wskazać tylko te transakcje, które występują w jego działalności.

Wybrane transakcje będą się podpowiadały przy wystawianiu faktury VAT lub jej księgowaniu.