Przedsiębiorcy prowadząc działalność, mogą dokonywać zarówno czynności objętych obowiązkiem opodatkowania podatkiem VAT, jak i czynności które korzystają ze zwolnienia. Prowadzenie sprzedaży w takiej formie nazywamy sprzedażą mieszaną. Problem w przypadku takiej sprzedaży rodzi rozliczenie kosztów. Czy wiesz, w jaki sposób należy rozliczyć koszty przy sprzedaży mieszanej? Sprawdź!

Sprzedaż mieszana - kiedy mamy z nią do czynienia?

Sprzedaż mieszana jest rodzajem prowadzenia działalności, który zezwala na jednoczesną sprzedaż towarów i usług zarówno zwolnionych, jak i opodatkowanych podatkiem VAT rozliczanym na zasadach ogólnych. Zgodnie z przepisami ustawy o VAT prawo do odliczenia podatku od towarów i usług w przypadku prowadzenia sprzedaży zarówno z zakresu towarów lub usług opodatkowanych, jak i zwolnionych przysługuje wyłącznie w odniesieniu do czynności opodatkowanych. Oznacza to, że w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych, podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. W przypadku, gdy nie jest możliwe takie rozgraniczenie, przedsiębiorca ponosząc koszty przy sprzedaży mieszanej musi stosować proporcję w podatku od towarów i usług.

Koszty przy sprzedaży mieszanej - podział

Przedsiębiorcy prowadzący działalność w formie sprzedaży mieszanej mają obowiązek dokonywania rozdzielenia kosztów na 3 grupy. Wyróżniamy tutaj:

-

koszty związane ze sprzedażą opodatkowaną,

-

koszty związane ze sprzedażą zwolnioną,

-

koszty związane ze sprzedażą mieszaną tj. zarówno ze sprzedażą opodatkowaną, jak i zwolnioną.

Jeżeli chodzi o odliczanie podatku naliczonego, to w pełni mogą rozliczać VAT tylko dotyczący sprzedaży opodatkowanej, zaś VAT związany ze sprzedażą zwolnioną może stanowić koszt uzyskania przychodu. W przypadku wydatków, które służą obu rodzajom działalności (sprzedaż opodatkowana i zwolniona, tj. sprzedaż mieszana), kosztem może być ten VAT, którego nie można odliczyć. Jego wysokość ustala się na zasadach proporcji, której sposób obliczania zostanie przedstawiony poniżej.

Współczynnik proporcjonalnego odliczenia

Proporcja, według której możliwe jest odliczanie podatku VAT od kosztów przy sprzedaży mieszanej, jest stosunkiem wartości sprzedaży opodatkowanej do wartości całkowitej sprzedaży.

Należy dodatkowo pamiętać, że w ciągu roku stosuje się szacunkową wartość proporcji wyliczanej na podstawie zeszłorocznych danych. Faktyczną wartość proporcji możemy wyliczyć dopiero po zakończeniu roku podatkowego. Wtedy też należy dokonać korekty odliczonego podatku VAT, stosując odpowiedni współczynnik odliczenia.

Przedsiębiorcy którzy dopiero rozpoczynają prowadzenie działalności w formie sprzedaży mieszanej, muszą złożyć wniosek do US, w którym podadzą proponowaną przez siebie proporcję wraz z uzasadnieniem. Naczelnik urzędu skarbowego, do którego skierowano wniosek, może zaakceptować przyjęty przez przedsiębiorcę współczynnik lub też ustalić inny.

Przykład 1.

Pan Emil w danym roku podatkowym świadczył usługi zwolnione z opodatkowania podatkiem VAT (pośrednictwo finansowe), których łączna wartość wynosiła 50 000 zł. Dodatkowo uzyskał on przychód w związku ze sprzedażą opodatkowaną (sprzedaż komputerów) w wysokości 70 000 zł.

Proporcję należy wyliczyć według schematu:

70 000 / (50 000 + 70 000) = 70 000 / 120 000 = 0,58*100= 58%

Pan Emil od wydatków, które zostały poniesione w związku ze sprzedażą opodatkowaną i zwolnioną może odliczyć 58% podatku VAT.

Przykład 2.

Pan Emil otrzymał rachunek telefoniczny na kwotę 100 zł netto. Telefon jest użytkowany zarówno w związku ze sprzedażą opodatkowaną, jak i zwolnioną. Proporcja wynosi 66%. Jaką kwotę podatku VAT może odliczyć Pan Emil?

100 zł wartość netto – 23 zł podatek VAT – 123 zł wartość brutto

66% x 23 zł = 15,18 zł

Pan Emil z faktury za telefon wykorzystywany w sprzedaży mieszanej, gdzie proporcja wynosi 66%, może odliczyć 15,18 zł.

Brak obowiązku wyliczania proporcji a sprzedaż mieszana

W przypadku prowadzenia działalności w formie sprzedaży mieszanej nie w każdym przypadku konieczne jest wyliczanie proporcji. Możliwe jest zastosowanie szczególnych zasad przy obliczaniu proporcji.

-

Ze zwolnienia mogą skorzystać podatnicy, którzy w roku poprzednim prowadzili sprzedaż mieszaną, lecz ich obrót nie przekraczał wtedy 30 000 zł. Do rozliczeń przyjmuje się prognozę uzgodnioną z naczelnikiem US w formie protokołu.

Zasada ta ma również zastosowanie do podatników którzy uznają, że kwota w powyższym przepisie jest dla nich niereprezentatywna.

-

Jeśli wliczona proporcja nie przekracza 2%, do rozliczeń przyjmuje się proporcję 0%.

-

W przypadku gdy wyliczona proporcja przekracza 98%, a podatek podlegający odliczeniu nie przekracza 500 zł, przedsiębiorca do rozliczeń może przyjąć proporcję 100%.

-

Przy wyliczaniu proporcji dla sprzedaży mieszanej na przyszły rok nie należy brać pod uwagę przychodów wynikających ze sprzedaży środków trwałych, gruntów i praw wieczystego użytkowania gruntów, wartości niematerialnych i prawnych, podlegających amortyzacji oraz zaliczanych do środków trwałych, które są wykorzystywane na potrzeby prowadzonej przez przedsiębiorcę działalności.

-

Dodatkowo przy wyliczaniu proporcji nie powinno się uwzględniać przychodów uzyskanych z transakcji o charakterze pomocniczym, które są związane z:

- pośrednictwem związanym z walutami, monetami oraz banknotami będącymi środkami płatniczymi, za wyjątkiem okazów kolekcjonerskich,

- nieruchomościami oraz transakcjami finansowymi,

- usługami udzielania kredytów lub pożyczek pieniężnych lub też pośrednictwa w udzielaniu tych usług oraz zarządzania kredytami lub pożyczkami przez pożyczkodawcę lub kredytobiorcę,

- usługami w zakresie udzielania gwarancji, poręczeń oraz innych zabezpieczeń transakcji ubezpieczeniowych i finansowych oraz pośrednictwa w ich świadczeniu, a także zarządzanie gwarancjami kredytowymi przez kredytodawcę lub pożyczkodawcę,

- usługami zarządzania:

- funduszami inwestycyjnymi oraz zbiorczymi portfelami papierów wartościowych,

- portfelami inwestycyjnymi funduszy inwestycyjnych lub ich częścią,

- pracowniczymi programami emerytalnymi,

- ubezpieczeniowymi funduszami kapitałowymi, dobrowolnymi i otwartymi funduszami emerytalnymi oraz Funduszem Gwarancyjnym,

- innymi funduszami, które są gromadzone lub tworzone do zabezpieczenia prawidłowego rozliczenia transakcji zawartych w obrocie na regulowanym rynku,

- usługami w zakresie depozytów środków pieniężnych, transakcji płatniczych i transferów oraz przekazów pieniężnych, długów, czeków i weksli, prowadzenia rachunków bankowych oraz pośrednictwa w świadczeniu tych usług,

- pośrednictwa i obrotu udziałami spółek oraz innych podmiotów mających osobowość prawną, za wyjątkiem usługi ich przechowywania oraz zarządzania nimi,

- usług których przedmiotem są instrumenty finansowe za wyjątkiem ich przechowywania, zarządzania nimi oraz pośrednictwa w tym zakresie.

Przychód z wymienionych czynności nie jest wliczany do obrotu, na podstawie którego wyliczana jest proporcja, ponieważ są to czynności o charakterze pomocniczym.

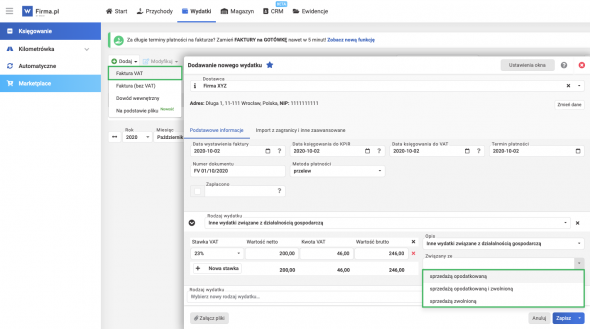

Księgowanie wydatków przy sprzedaży mieszanej w systemie wFirma.pl

Przy prowadzeniu sprzedaży mieszanej, aby zaksięgować wydatek, należy wejść w zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT i uzupełnieniu danych kontrahenta wybrać odpowiedni rodzaj wydatku. W pojawiającym się oknie należy uzupełnić wymagane pola. Po wprowadzeniu kwot, w polu ZWIĄZANY ZE należy wybrać odpowiednio SPRZEDAŻĄ ZWOLNIONĄ, SPRZEDAŻĄ ZWOLNIONĄ I OPODATKOWANĄ lub SPRZEDAŻĄ OPODATKOWANĄ.

Faktura zostanie ujęta w KPiR oraz w rejestrze VAT zakupów zgodnie z przysługującym prawem do odliczenia podatku VAT.