Na skutek podpisanej umowy z kontrahentem z USA, od tego miesiąca będę świadczył na jego rzecz usługi programistyczne. W związku z tym zastanawiam się, czy eksport usług poza UE u nievatowca, którym jestem, zobowiązuje mnie do rejestracji do VAT UE? Czy sprzedaż zagraniczna wlicza się do limitu uprawniającego do korzystania ze zwolnienia z VAT? Czy należy wówczas wystawić fakturę sprzedaży, czy inny dokument potwierdzający transakcję?

Łukasz, Wrocław

Co do zasady w przypadku świadczenia usług programistycznych na rzecz kontrahenta zagranicznego odpowiednim dokumentem sprzedaży będzie faktura bez VAT. W przypadku, gdy faktura wystawiona będzie w walucie obcej, należy dokonać jej przeliczenia na złote polskie w oparciu o kurs średni NBP z dnia poprzedzającego dzień powstania obowiązku podatkowego lub dzień wystawienia faktury, lub dzień, w którym otrzymano całość bądź część zapłaty, w zależności od tego, co miało miejsce jako pierwsze.

W przypadku gdy kwoty stosowane do określenia podstawy opodatkowania są określone w walucie obcej, przeliczenia na złote dokonuje się według kursu średniego danej waluty obcej ogłoszonego przez Narodowy Bank Polski na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego. Podatnik może wybrać sposób przeliczania tych kwot na złote według ostatniego kursu wymiany opublikowanego przez Europejski Bank Centralny na ostatni dzień poprzedzający dzień powstania obowiązku podatkowego; w takim przypadku waluty inne niż euro przelicza się z zastosowaniem kursu wymiany każdej z nich względem euro.

Należy przy tym pamiętać, aby na fakturze zawrzeć dodatkową adnotację „odwrotne obciążenie”. Dzieje się tak dlatego, że w przypadku eksportu usług na rzecz innego podatnika od wartości dodanej to na nabywcy ciąży obowiązek opodatkowania transakcji w kraju, w którym ma on siedzibę prowadzenia działalności gospodarczej. Takie działanie znajduje swoje odzwierciedlenie w ustawie o VAT w art. 28b ust. 1: "Miejscem świadczenia usług w przypadku świadczenia usług na rzecz podatnika jest miejsce, w którym podatnik będący usługobiorcą posiada siedzibę działalności gospodarczej."

Jak więc wskazano powyżej, niezależnie od tego, czy byłby Pan czynnym, czy zwolnionym podatnikiem podatku VAT, usługi sprzedawane w ramach eksportu nie podlegają opodatkowaniu w Polsce.

Obowiązek rejestracji do VAT UE występuje w odniesieniu do podatników, zgodnie z art. 97 ust. 1 pkt 10 ustawy o VAT. przy:

Zgodnie z powyższym eksport usług poza UE u nievatowca nie powoduje konsekwencji rejestracji do VAT UE. Rejestracja do VAT UE jest konieczna jedynie w przypadku dokonywania transakcji wewnątrzwspólnotowych. Więc w przypadku sprzedaży usług poza UE nie musi się Pan rejestrować do VAT UE.

W odniesieniu do kwoty limitu, tj. 200 000 zł, uprawniającego do korzystania ze zwolnienia podmiotowego, należy zauważyć, że odnosi się on do (art. 2 pkt 22 ustawy o VAT) odpłatnej dostawy towarów i odpłatnego świadczenia usług na terytorium kraju, eksport towarów oraz wewnątrzwspólnotowej dostawy towarów. Tak więc eksport usług poza UE u nievatowca nie podlega wliczeniu do kwoty limitu 200 000 zł. Stanowisko takie potwierdził Dyrektor Izby Skarbowej w Katowicach w interpretacji indywidualnej o sygn. IBPP4/443-454/14/PK, z 22 grudnia 2014 r., zgodnie z którym:

Podsumowując, eksport usług poza UE u nievatowca, w Pana przypadku świadczony na rzecz kontrahenta z USA, powoduje jedynie konieczność wystawienia faktury bez VAT z adnotacją „odwrotna obciążenie”. Taka informacja będzie jednoznaczna z koniecznością opodatkowania transakcji po stronie nabywcy, w kraju siedziby prowadzonej przez niego działalności zgodnie z obowiązującymi tam przepisami. Wartość sprzedaży w ramach eksportu usług nie wlicza się do kwoty limitu zwolnienia podmiotowego.

Jak udokumentować eksport usług poza UE u nievatowca w systemie wFirma.pl?

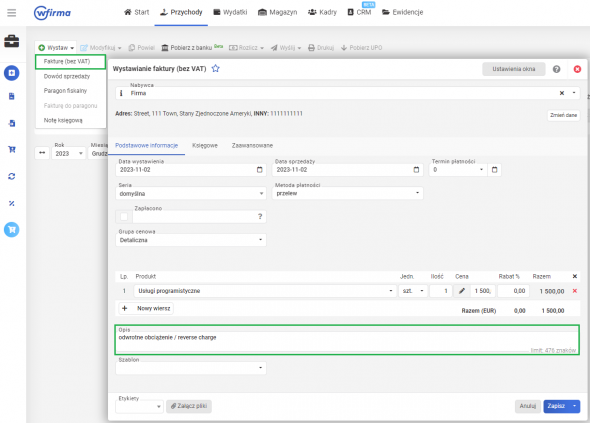

Przedsiębiorca zwolniony z VAT, który świadczy usługi na rzecz kontrahenta spoza UE wystawia fakturę poprzez PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ BEZ VAT.

W oknie, które się pojawi należy wprowadzić dane kontrahenta oraz dane dotyczące sprzedaży. Dodatkowo w polu OPIS należy wprowadzić adnotację "odwrotne obciążenie" (ang. reverse charge), bowiem świadcząc usługi na rzecz kontrahenta spoza UE, który jest podatnikiem od wartości dodanej to na nabywcy ciąży obowiązek opodatkowania transakcji w kraju, w którym ma on siedzibę prowadzenia działalności gospodarczej.

Dodatkowo w podzakładce ZAAWANSOWANE możliwe jest wybranie waluty, w której ma zostać wstawiona.

W ten sposób zaksięgowana faktura trafi w kwocie netto do Księgi Przychodów i Rozchodów (kolumna 7. Sprzedaż towarów i usług lub w Ewidencji Przychodów w zależności od wskazanej formy opodatkowania - po przeliczeniu na PLN.