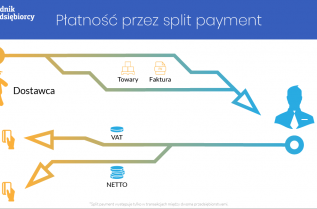

Wprowadzenie obowiązkowego mechanizmu podzielonej płatności rodziło bardzo wiele pytań oraz wątpliwości co do kwestii praktycznych. Jednym z takich zagadnień była możliwość zapłaty za fakturę pro forma przy użyciu split payment. Faktura pro forma a split payment, odpowiadamy!

Obowiązkowy split payment w 2024 roku

Na początek przeanalizujmy treść dwóch przepisów. Jak stanowi art. 108a ust. 1a ustawy o VAT przy dokonywaniu płatności za nabyte towary lub usługi wymienione w załączniku nr 15 do ustawy, udokumentowane fakturą, w której kwota należności ogółem przekracza kwotę 15.000 zł lub jej równowartość wyrażoną w walucie obcej, podatnicy są obowiązani zastosować mechanizm podzielonej płatności. Do przeliczania na złote kwot wyrażonych w walucie obcej stosuje się zasady przeliczania kwot stosowane w celu określenia podstawy opodatkowania.

Natomiast w myśl art. 108a ust. 1b ustawy o VAT podatnik obowiązany do wystawienia faktury z adnotacją „mechanizm podzielonej płatności” jest obligowany do przyjęcia płatności kwoty należności wynikającej z tej faktury z zastosowaniem mechanizmu podzielonej płatności.

W obu powyższych przepisach ustawodawca posługuje się pojęciem faktury. W konsekwencji mechanizm podzielonej płatności ma zastosowanie wyłącznie w przypadku tych transakcji, które są udokumentowane fakturą.

Status faktury pro forma

Już na wstępie postawmy tezę, że pro forma nie jest fakturą. Jest to swego rodzaju dokument będący ofertą handlową, jednakże w świetle obowiązujących przepisów nie można go uznać za fakturę w rozumieniu przepisów podatku od towarów i usług. Pro forma stanowi potwierdzenie złożenia oferty czy też przyjęcia zamówienia do realizacji.

Ilekroć w dalszych przepisach jest mowa o:

31) fakturze - rozumie się przez to dokument w formie papierowej lub w formie elektronicznej zawierający dane wymagane ustawą i przepisami wydanymi na jej podstawie;

32) fakturze elektronicznej - rozumie się przez to fakturę w formie elektronicznej wystawioną i otrzymaną w dowolnym formacie elektronicznym;

32a) fakturze ustrukturyzowanej - rozumie się przez to fakturę wystawioną przy użyciu Krajowego Systemu e-Faktur wraz z przydzielonym numerem identyfikującym tę fakturę w tym systemie.

Dodatkowo zauważmy, że w myśl art. 106b ust. 1 ustawy obowiązek wystawienia faktury dotyczy sytuacji, gdy miała miejsce sprzedaż na rzecz innego podatnika. Natomiast faktura pro forma nie dokumentuje sprzedaży, ponieważ – jak już wskazaliśmy – jest to oferta handlowa.

Faktura pro forma a split payment w 2024 roku - czy można zapłacić pro formę za pomocą split payment?

Płatność w systemie split payment odbywa się za pomocą specjalnego komunikatu przelewu. Jak możemy przeczytać w art. 108a ust. 3 ustawy VAT, zapłata z zastosowaniem mechanizmu podzielonej płatności dokonywana jest w złotych polskich przy użyciu komunikatu przelewu udostępnionego przez bank lub spółdzielczą kasę oszczędnościowo-kredytową, przeznaczonego do dokonywania płatności w mechanizmie podzielonej płatności, w którym podatnik wskazuje:

- kwotę odpowiadającą całości albo części kwoty podatku wynikającej z faktury, która ma zostać zapłacona w mechanizmie podzielonej płatności;

- kwotę odpowiadającą całości albo części wartości sprzedaży brutto;

- numer faktury, w związku z którą dokonywana jest płatność;

- numer, za pomocą którego dostawca towaru lub usługodawca jest zidentyfikowany na potrzeby podatku.

Skoro zatem pro forma nie jest fakturą w rozumieniu ustawy VAT, to nie ma możliwości dokonania płatności przy pomocy mechanizmu split payment. Wszelkie przepisy odnoszące się zarówno do warunków, w jakich podzielona płatność jest obowiązkowa, jak i do aspektów technicznych, wyraźnie wskazują, że konieczne jest posiadanie faktury.

Tak też do tej kwestii odnosi się Ministerstwo Finansów, które w objaśnieniach podatkowych z 29 czerwca 2018 r. o stosowaniu mechanizmu podzielonej płatności wskazuje:

„Skorzystanie z mechanizmu podzielonej płatności jest uzależnione od posiadania faktury, której płatność dotyczy. Nie będzie natomiast możliwe zastosowanie mechanizmu podzielonej płatności w przypadku otrzymania przed dostawą towarów czy świadczeniem usług dokumentu zwanego potocznie fakturą »pro forma«. Dokument ten nie jest bowiem fakturą w rozumieniu przepisów ustawy o VAT”.

Wydaje się jednak, że nie ma przeszkód, aby adnotacja „mechanizm podzielonej płatności” znajdowała się na fakturze pro forma. Po raz kolejny przypomnijmy, że pro forma jest ofertą handlową, której treść oraz zawartość nie jest regulowana przez przepisy podatkowe. W konsekwencji wystawca może umieszczać na pro formie dowolne adnotacje.

Faktura pro forma a zaliczka w 2024 roku

Wśród podatników mogą powstać wątpliwości co do rozgraniczenia zaliczki od pro formy. Zwróćmy bowiem uwagę, że zapłata zaliczki może odbywać się w formie split payment. Tak wynika bowiem z treści art. 108a ust. 1c ustawy VAT, gdzie czytamy, że mechanizm podzielonej płatności stosuje się odpowiednio do płatności, o których mowa w art. 19a ust. 8.

Zgodnie natomiast z art. 19a ust. 8 ustawy, jeżeli przed dokonaniem dostawy towaru lub wykonaniem usługi otrzymano całość lub część zapłaty, w szczególności: przedpłatę, zaliczkę, zadatek, ratę, wkład budowlany lub mieszkaniowy przed ustanowieniem spółdzielczego prawa do lokalu mieszkalnego lub lokalu o innym przeznaczeniu, obowiązek podatkowy powstaje z chwilą jej otrzymania w odniesieniu do otrzymanej kwoty.

Trzeba jednak zwrócić uwagę, że zaliczka otrzymana przed sprzedażą musi zostać udokumentowana fakturą zaliczkową, co wynika wprost z treści art. 106b ust. 1 pkt 4 ustawy VAT. To powoduje, że nie można utożsamiać zapłaty zaliczki udokumentowanej fakturą zaliczkową z zapłatą faktury pro forma.

Podkreślmy, że otrzymanie zaliczki stanowi bowiem czynność podlegającą opodatkowaniu podatkiem VAT. Natomiast nie jest nią zapłata faktury pro forma.

Przykład 1.

Podatnik otrzymał od swojego stałego kontrahenta fakturę pro forma zawierającą ofertę zakupu towaru ze wskazaniem całej należności. Podatnik postanowił opłacić kwotę wynikającą z pro formy. Czy podatnik może dokonać płatności w split payment?

W tym przypadku zapłata z wykorzystaniem split payment jest możliwa bowiem wypełniając komunikat przelewu należy jako numer dokumentu wpisać słowo "zaliczka".

Przykład 2.

Podatnik otrzymał od swojego stałego kontrahenta fakturę pro forma zawierającą ofertę zakupu towaru ze wskazaniem całej należności. Zdecydował się na przyjęcie oferty i otrzymał od sprzedawcy fakturę zaliczkową. Wpłacił zaliczkę na podstawie otrzymanej faktury zaliczkowej. Czy podatnik może dokonać płatności w split payment?

W tym przypadku istnieje możliwość skorzystania z mechanizmu split payment dokonując zapłaty na podstawie otrzymanej faktury zaliczkowej.