Od 1 października 2020 roku podatników obowiązuje nowa struktura JPK_V7. Również w sprzedaży split payment nastąpiły zmiany – obecnie w przypadku transakcji z obowiązkiem stosowania mechanizmu podzielnej płatności nie trzeba pamiętać o dodatkowym oznaczeniu MPP w JPK_V7. W poniższym artykule znajdziesz również informacje dotyczące sytuacji, w których stosowanie MPP dla faktur sprzedaży jako adnotacja dla podatników jest obowiązkowa.

Kiedy należy stosować MPP?

Mechanizm podzielonej płatności stosowany jest przez czynnych podatników VAT wobec niektórych transakcji krajowych. Zgodnie z art. 108a ust. 2 ustawy o VAT płatność za nabyty towar lub usługę z wykorzystaniem MPP polega na rozdzieleniu wartości faktury na kwotę netto i podatek VAT, przy czym wartość sprzedaży netto wpłacana jest na rachunek rozliczeniowy dostawcy, a kwota VAT z faktury trafia na jego rachunek VAT.

Transakcje split payment realizowane są jedynie przez rachunki rozliczeniowe w banku lub rachunki imienne w SKOK otwarte w związku z prowadzoną działalnością gospodarczą (konta firmowe). Nie będzie możliwe wykonanie płatności za pomocą MPP, gdy na fakturze wskazany zostanie numer rachunku osobistego kontrahenta.

Przykład 1.

Przedsiębiorca chce dokonać płatności za otrzymaną fakturę z zastosowaniem MPP. Upewnił się, że podany na fakturze numer rachunku kontrahenta nie jest jego rachunkiem firmowym. Czy w takim przypadku dokonana przez przedsiębiorcę płatność split payment będzie prawidłowa?

Korzystanie przez podatnika z konta osobistego wiąże się z tym, że nie posiada on rachunku VAT, zatem nie będzie mógł sprzedawać i nabywać towarów lub usług objętych obowiązkiem płatności w split payment.

- sprzedawca nie jest przedsiębiorcą;

- sprzedawca nie posiada firmowego rachunku bankowego;

- faktury wystawione są przez podatnika zwolnionego z podatku od towarów i usług;

- nabywca nie jest przedsiębiorcą;

- nabywca rozlicza się gotówką lub za pomocą karty.

Należy pamiętać, że MPP mogą stosować między sobą wyłącznie przedsiębiorcy z tzw. sektora B2B – jeśli klient nie prowadzi działalności gospodarczej, to nie będzie miał możliwości korzystania z płatności w split payment.

Podczas dokonywania przelewów zbiorczych za pomocą MPP w komunikacie przelewu należy wskazać okres, za który dokonywana jest płatność.

Od 1 listopada 2019 roku MPP jest obowiązkowy dla faktur powyżej 15 tys. zł brutto, które zawierają co najmniej jedną pozycję z grupy tzw. towarów i usług wrażliwych określonych w załączniku nr 15 do znowelizowanej ustawy o VAT. Do obowiązkowego stosowania MPP zobligowani są podatnicy, którzy dokonują transakcji B2B – niezależnie od tego, czy nabywca jest podatnikiem VAT czynnym, czy zwolnionym.

Zgodnie z art. 106e ust. 1 pkt 18a ustawy o VAT dokumentując sprzedaż, która spełnia powyższe wymogi, podatnik ma obowiązek umieszczenia na wystawianej fakturze odpowiedniej adnotacji o treści: „mechanizm podzielonej płatności”. W przypadku gdy faktura sprzedaży zostanie wystawiona bez wymaganego oznaczenia, możliwe będzie jej skorygowanie za pomocą faktury korygującej dane formalne bądź za pomocą noty korygującej wystawionej przez nabywcę.

Przykład 2.

Podatnik chce dokonać płatności za fakturę w wysokości 20 tys. zł brutto. Na wystawionej fakturze nie znajduje się adnotacja „mechanizm podzielonej płatności”. Podatnik upewnił się, że nabyte przez niego towary (artykuły spożywcze wykorzystywane w prowadzonej przez niego restauracji) nie należą do tzw. towarów i usług wrażliwych określonych w załączniku nr 15 do ustawy o VAT. Czy w tym przypadku zastosowanie split payment podczas dokonywania płatności będzie obowiązkowe?

W tej sytuacji decyzja o zastosowaniu podzielonej płatności jest dobrowolna, ponieważ nabyte towary nie znajdują się w załączniku nr 15 do ustawy o VAT. Decyzję o podziale płatności podejmuje nabywca.

Przykład 3.

Pan Zdzisław prowadzi studio fotograficzne i dokonał zakupu 2 aparatów cyfrowych. Podatnik otrzymał od kontrahenta fakturę VAT na wartość 10 tys. zł brutto. Zakupione aparaty cyfrowe należą do tzw. towarów wrażliwych określonych w załączniku nr 15 do ustawy o VAT. Na fakturze widnieje adnotacja „mechanizm podzielonej płatności”. Nabywca zastanawia się, czy w tym przypadku, gdy wartość faktury nie przekracza 15 tys. zł brutto, zastosowanie MPP będzie dla niego obowiązkiem, czy dobrowolną decyzją.

Jeżeli podatnik nabył towary bądź usługi z grupy tzw. towarów i usług wrażliwych określonych w załączniku nr 15 do ustawy o VAT, ale wartość faktury nie przekracza 15 tys. zł brutto, wtedy sam decyduje o tym, czy dokona płatności za pomocą MPP, czy tradycyjnym przelewem – pomimo wskazanej przez sprzedawcę adnotacji.

Przykład 4.

Przedsiębiorca otrzymał od kontrahenta fakturę VAT na kwotę 16 tys. zł brutto (faktura wystawiona została z obowiązkowym MPP). Część zakupionych towarów należy do grupy tzw. towarów i usług wrażliwych określonych w załączniku nr 15 do ustawy o VAT. Czy obowiązkowe zastosowanie MPP podczas dokonywania płatności będzie dotyczyło całej faktury?

W takim przypadku obowiązkowe zastosowanie MPP dotyczy wyłącznie kwoty należności z tytułu nabycia towarów lub usług wrażliwych. Pozostałą część należności można regulować zarówno zwykłym przelewem, jak i za pomocą split payment – decyzja należy do nabywcy.

Zarówno dla nabywcy, jak i sprzedawcy przewidziane są sankcje w wysokości 30% kwoty podatku VAT przypadającej na towary lub usługi objęte MPP, jeżeli pomimo obowiązku nie rozliczą ich z wykorzystaniem podzielonej płatności.

Możliwość uniknięcia sankcji ma miejsce, gdy:

- sprzedawca rozliczy w urzędzie skarbowym całą kwotę podatku z faktury, która została opłacona bez zastosowania mechanizmu podzielonej płatności – pomimo istnienia takiego obowiązku;

- nabywca zastosuje MPP, dokonując zapłaty za towary lub usługę z załącznika nr 15 ustawy o VAT, mimo braku adnotacji na fakturze, wówczas uniknie ewentualnej odpowiedzialności solidarnej za zobowiązanie podatkowe swojego dostawcy.

Szczegółowe informacje w tym temacie zostały wskazane w artykule: Obowiązkowy split payment a dodatkowe sankcje dla podatników.

Przykład 5.

Sprzedawca wystawił i przesłał nabywcy fakturę VAT za sprzedaż węgla kamiennego (towar należący do tzw. towarów wrażliwych określonych w załączniku nr 15 do ustawy o VAT) w wysokości 18 tys. zł brutto. Przedsiębiorca, wystawiając fakturę, nie zastosował adnotacji „mechanizm podzielonej płatności”. Nabywca dokonał płatności za otrzymaną fakturę z użyciem MPP zgodnie z wyznaczonym terminem. Czy na sprzedawcę zostaną nałożone sankcje związane z niedostosowanie się do obowiązku przymusowego zastosowania split paymentu podczas wystawiania faktury?

W tym przypadku sprzedawca uniknie sankcji podatkowych, ponieważ nabywca, opłacając wystawioną fakturę, zastosował MPP.

Kod MPP w JPK_V7 – najważniejsze informacje

W strukturze JPK_V7, podatnicy zobowiązani są do stosowania odpowiednich oznaczeń przy różnych rodzajach transakcji – wśród nich znajduje się m.in. kod MPP dotyczący mechanizmu podzielonej płatności. Natomiast od 1 lipca 2021 roku nie ma obowiązku stosowania tego oznaczenia w pliku JPK.

Wystawianie faktury VAT z MPP w systemie wFirma.pl

W systemie wFirma.pl podatnik może wystawić faktury VAT, a także faktury zaliczkowe i końcowe, z adnotacją „mechanizm podzielonej płatności” (o czym więcej w artykule: Faktura z adnotacją „mechanizm podzielonej płatności” – jak wystawić?).

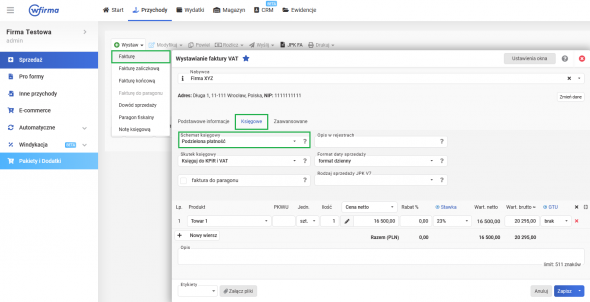

W celu wystawienia faktury VAT z MPP należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, gdzie należy uzupełnić podstawowe dane dotyczące sprzedaży. Następnie w podzakładce KSIĘGOWE w polu SCHEMAT KSIĘGOWY trzeba zaznaczyć opcję PODZIELONA PŁATNOŚĆ, a na wydruku faktury pojawi się adnotacja „mechanizm podzielonej płatności”.