Split payment ma na celu uszczelnienie systemu podatkowego w Polsce. Mimo upływu lat obowiązkowy split payment budzi nadal wiele wątpliwości wśród przedsiębiorców. W artykule przedstawiamy dla kogo w 2026 roku jest obowiązkowy split payment? Czy każdy może stosować płatność z wykorzystaniem mechanizmu podzielonej płatności? Sprawdźmy!

Na czym polega obowiązkowy split payment?

Wielu przedsiębiorcy ma wątpliwości, czym jest i na czym polega obowiązkowy split payment. W uproszczeniu jest to jeden ze sposobów zapłaty w obrocie gospodarczym. Polega na wysyłce przelewu za fakturę VAT z wykorzystaniem tzw. komunikatu przelewu. Zgodnie z art. 108a ust. 2 ustawy o VAT, przedsiębiorcy mogą dokonać zapłaty na rachunek VAT całości lub części kwoty podatku VAT wykazanej na fakturze. Natomiast wartość netto faktury może zostać uregulowana poprzez wpłatę na zwykły rachunek bankowy, rachunek w spółdzielczej kasie oszczędnościowo-kredytowej sprzedawcy lub rozliczona w inny sposób (w tym również gotówką).

Przykład 1.

Pani Anna prowadząca firmę XYZ 2 stycznia 2026 roku dokonała zakupu sprzętu od firmy ABC. Wartość transakcji to 10 000 zł netto. Czy pani Anna może wpłacić podatek VAT z faktury, wykorzystując mechanizm podzielonej płatności, a kwotę netto uregulować gotówką?

W związku z tym, że przepisy nie obligują przedsiębiorcy do zapłaty całej wartości faktury z wykorzystaniem mechanizmu podzielonej płatności, pani Anna może wpłacić kwotę podatku VAT na specjalny rachunek VAT sprzedawcy, a wartość netto zapłacić w formie gotówkowej.

Kto może stosować płatność z wykorzystaniem split payment w 2026 roku?

Rozliczenie transakcji z zastosowaniem split payment może być rozwiązaniem dobrowolnym, a tym samym leży w gestii nabywcy. Co ważne, z mechanizmu podzielonej płatności mogą skorzystać wyłącznie przedsiębiorcy dokonujący zakupu od innych przedsiębiorców, a więc w przypadku transakcji tzw. B2B. Wynika to z art. 108a ust. 1 ustawy o VAT, zgodnie z którym podatnicy, którzy otrzymali fakturę z wyodrębnioną kwotą podatku VAT, mogą zastosować mechanizm podzielonej płatności. Kluczowym jest tutaj wskazanie, że z płatności split payment mogą korzystać podatnicy, a więc ustawodawca nie dał takiej możliwości osobom prywatnym, które nie posiadają statusu podatnika.

Przykład 2.

11 stycznia 2026 roku roku pani Sandra dokonała zakupu biżuterii w sklepie jubilerskim jako osoba prywatna. W związku z długim terminem oczekiwania na realizację zamówienia otrzymała pro formę, na podstawie której zmuszona jest do dokonania wpłaty zaliczki. Czy płatność przelewem może wykonać z wykorzystaniem split payment?

Co do zasady z mechanizmu podzielonej płatności mogą korzystać wyłącznie przedsiębiorcy prowadzący działalność gospodarczą. W związku z tym, jeżeli pani Sandra dokonała zakupu jako osoba prywatna, nie ma możliwości zapłaty podatku VAT na specjalny rachunek VAT sprzedawcy, ponieważ jest to tzw. transakcja B2C. W takiej sytuacji zaliczka może zostać uregulowana gotówką lub w formie zwykłego przelewu bankowego.

Dla kogo obowiązkowy split payment w 2026 roku?

Obowiązkowy split payment w 2026 roku wystąpi, gdy łącznie spełnione zostaną warunki:

- wartość brutto transakcji wynosi powyżej 15 000 zł lub równowartość tej kwoty,

- co najmniej jedna pozycja z faktury zawarta została w załączniku 15 ustawy o VAT,

- sprzedawca oraz odbiorca są podatnikami (transakcja B2B, niezależnie czy nabywcą jest podatnik VAT czynny czy zwolniony).

Przykład 3.

Pan Jan, prowadzący firmę CDE, 2 stycznia 2026 roku dokonał zakupu 50 sztuk jednostek pamięci HDD oraz 50 sztuk dysków SSD na łączną kwotę 25 000 zł brutto. Czy w związku z dokonaniem zakupu towarów wymienionych w załączniku 15 ustawy o VAT ma on obowiązek dokonać zapłaty z wykorzystaniem split payment?

Tak, w związku z tym, że przedmiotem sprzedaży są pozycje wymienione w załączniku 15 ustawy o VAT, a wartość transakcji przekroczyła kwotę 15 000 zł brutto pan Jan ma obowiązek zapłaty z wykorzystaniem split payment.

Split payment w 2026 roku nie mogą jednak stosować:

- konsumenci, czyli osoby nieprowadzące działalności,

- przedsiębiorcy, którzy otrzymują faktury bez VAT,

- osoby płacące gotówką lub kartą.

Obowiązkowy split payment w 2026 roku a środki zgromadzone na rachunku VAT

Podatnik środki zgromadzone na rachunku VAT ma możliwość przeznaczyć m.in. na:

- podatek VAT należny do urzędu skarbowego, wynikający ze złożonych plików JPK_V7 (w tym również podatek VAT z tytułu importu towarów),

- składki z tytułu ubezpieczenia społecznego – ZUS i KRUS,

- CIT oraz PIT wynikający z zeznań rocznych oraz zaliczek,

- podatek akcyzowy oraz przedpłaty podatku akcyzowego,

- należności celne,

- dodatkowe zobowiązania podatkowe,

- podatek VAT należny dotyczący WNT paliw silnikowych,

- odsetki za zwłokę w:

- podatku VAT,

- podatku akcyzowym (w tym również od przedpłat na podatek akcyzowy),

- CIT oraz PIT (w tym również w przypadku zaliczek na CIT, PIT),

- należnościach celnych,

- dodatkowych zobowiązaniach podatkowych,

- zwrot kwoty VAT z tytułu korekty faktury przy użyciu komunikatu przelewu.

Jeśli podatnik nie ma możliwości przeznaczyć środków z rachunku VAT do rozliczenia ww. opłat, to ma on możliwość zawnioskować o wypłatę środków zgromadzonych na rachunku VAT. Wniosek o wypłatę składa się do właściwego dla podatnika urzędu skarbowego wraz ze wskazaniem wnioskowanej kwoty.

Po złożeniu wniosku w urzędzie, zgodnie z art. 108b ust. 12 urząd wydaje decyzje w sprawie wypłaty środków z rachunku VAT w terminie 60 dni od dnia otrzymania wniosku. Przy czym, urząd w decyzji ma prawo wskazać, jaka kwota zostanie wypłacona podatnikowi. Środki te wówczas zostaną przekazane na rachunek bankowy podatnika.

Warto mieć jednak na uwadze, że urząd może odmówić zgody na przeniesienie środków z rachunku VAT tylko, jeśli:

- podatnik ma zaległości w VAT (do wysokości tych zaległości),

- istnieje uzasadniona obawa, że nie spłacisz zobowiązań podatkowych VAT lub zostanie nałożone dodatkowe zobowiązanie VAT.

Jak wystawić fakturę split payment?

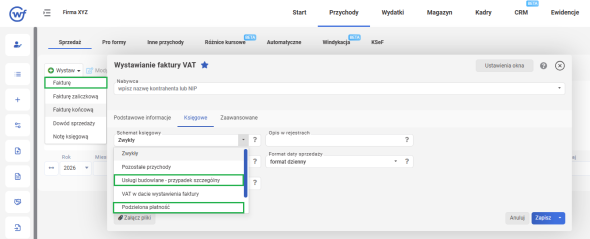

W celu wystawienia faktury objętej mechanizmem split payment w systemie wFirma.pl należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ gdzie w podzakładce KSIĘGOWE jako Skutek księgowy należy wybrać opcję:

- PODZIELONA PŁATNOŚĆ - w przypadku sprzedaży towarów,

- USŁUGI BUDOWLANE - PRZYPADEK SZCZEGÓLNY - w przypadku sprzedaży usług.

Dzięki temu na wydruku faktury zostanie automatycznie zamieszczona adnotacja "mechanizm podzielonej płatności", która jest obowiązkowym elementem faktury w sytuacji gdy transakcja objęta jest obligatoryjnym mechanizmem split payment.

Polecamy: