Prowadzenie działalności gospodarczej często wymaga korzystania z samochodu, np. podczas podróży służbowych czy transportu towaru. W związku z tym przedsiębiorca może zdecydować się na kupno samochodu na firmę. W artykule przedstawiamy opcję finansowania zakupu, tj. zakup gotówką, zakup na kredyt, leasing czy użytkowanie prywatnego auta. Sprawdź, która z nich okaże się najbardziej opłacalna.

Czy mogę w firmie korzystać z prywatnego samochodu?

Kupno samochodu na firmę jednoosobową nie zawsze jest konieczne. Część osób prowadzących działalność gospodarczą decyduje się na korzystanie w pracy z prywatnego auta, które nie zostaje wpisane do majątku firmy.

Do końca 2018 roku w takiej sytuacji konieczne było prowadzenie ewidencji przebiegu pojazdu prywatnego, czyli tzw. kilometrówki. Od 2019 roku nie jest to wymagane, co z jednej strony ułatwia sprawę, a z drugiej nakłada na przedsiębiorcę pewne ograniczenia. Aktualnie do kosztów uzyskania przychodu możemy zaliczyć tylko 20% kwoty wydatków związanych z wykorzystywaniem prywatnego samochodu w firmie.

Jeżeli jesteśmy płatnikami VAT, powyższe 20% wyliczamy po ustaleniu podstawy – wchodzi w nią wartość netto poniesionych wydatków powiększona o nieodliczone 50% podatku VAT.

Przykład 1.

Pan Łukasz jest czynnym podatnikiem VAT i wykorzystuje w firmie prywatny samochód osobowy. Jak powinna zostać zaksięgowana faktura za paliwo w kwocie 123 zł brutto (w tym 23 zł VAT)?

Z racji tego, że pojazd jest samochodem prywatnym wykorzystywanym firmowo i prywatnie pan Łukasz ma prawo odliczenia 50% VAT czyli 11,50 zł. Dodatkowo w kosztach może ująć wydatek do wysokości limitu 20% czyli 20% x (100 zł + 11,50 zł). W związku z tym w kosztach może zostać ujęty wydatek w kwocie 22,30 zł.

Czy mogę rozliczyć 100% kosztów podatkowych użytkowania samochodu prywatnego w firmie?

Użytkując pojazd prywatny w działalności bez względu na sposób użytkowania - prywatnie i w działalności bądź wyłącznie w celach działalności - przysługuje odliczenie 20% kosztu podatkowego.

Czynni podatnicy VAT mają jednak możliwość odliczenia 100% podatku VAT od poniesionych wydatków związanych z eksploatacją pojazdu oraz zakupem paliwa po spłonieniu dodatkowych formalności, mianowicie:

- pojazd należy zgłosić do urzędu na formularzu VAT-26,

- podatnik zobowiązany jest prowadzić ewidencję przebiegu pojazdu (tzw. kilometrówka) dla celów VAT,

- podatnik zobowiązany jest sporządzić regulamin użytkowania pojazdu w działalności.

Kupno samochodu na firmę jednoosobową – jakie mam możliwości?

Jeżeli zdecydujemy się na kupno samochodu na firmę jednoosobową, mamy do wyboru kilka możliwości. Do najpopularniejszych należą:

- zakup auta za gotówkę - własne środki pieniężne,

- zakup auta na kredyt,

- leasing na firmę.

Kupno samochodu za gotówkę – o czym trzeba pamiętać?

To rozwiązanie z jednej strony proste, a z drugiej – generujące wysokie jednorazowe koszty. Auto o wartości przekraczającej 10 000 zł należy wprowadzić do ewidencji środków trwałych. Trzeba także poddać je amortyzacji – liniowej lub indywidualnej.

- Amortyzacja liniowa – trwa 5 lat i zakłada zastosowanie stawki 20%.

- Amortyzacja indywidualna – trwa 2,5 roku i zakłada stawkę 40%; dotyczy jedynie samochodów używanych (auto musi być używane minimum 6 miesięcy przed nabyciem).

Za wartość początkową pojazdu uznaje się kwotę zakupu, powiększoną o opłaty rejestracyjne i inne poniesione przed wprowadzeniem auta do ewidencji. Co ważne, dla samochodów osobnych występuje limit amortyzacji możliwej do ujęcia w kosztach, w wysokości 150.000 zł (225.000 zł w przypadku aut elektrycznych).

Co w sytuacji, kiedy samochód jest np. darowizną? Wówczas za wartość początkową uznaje się wartość rynkową, jaką pojazd miał w dniu nabycia. Wyjątkiem jest sytuacja, w której sporządzona umowa o przekazaniu wskazuje inną wartość. Decydując się na korzystanie z auta nabytego nieodpłatnie, musimy pamiętać, że nie może być ono amortyzowane.

Samochód za gotówkę – jakie koszty mogę odliczyć?

Wydatek związany z zakupem samochodu firmowego za gotówkę możemy zaliczyć do kosztów uzyskania przychodu. Istnieje jednak kilka warunków. Po pierwsze, musimy wydatek starannie udokumentować. Po drugie, musimy wykazać, że auto jest nam niezbędne do celów prowadzenia działalności. Kiedy auto zostaje wprowadzone do ewidencji środków trwałych, możemy rozliczać 75% wydatków związanych z jego eksploatacją.

Warto pamiętać o możliwości odliczenia podatku VAT od kosztów eksploatacyjnych. Podobnie jak w przypadku samochodu prywatnego użytkowanego w firmie, istnieją tu dwie opcje. Pełne odliczenie możliwe jest tylko przy użytkowaniu auta wyłącznie w celach firmowych – wymaga to również prowadzenia ewidencji przebiegu pojazdów dla celów VAT. Jeśli chcemy wykorzystywać auto także do celów prywatnych, możemy odliczyć 50% podatku VAT.

Przykład 2.

Pan Michał jest czynnym podatnikiem VAT i wykorzystuje w firmie samochód osobowy będący środkiem trwałym. Jak powinna zostać zaksięgowana faktura za paliwo w kwocie 123 zł brutto (w tym 23 zł VAT)?

Z racji tego, że pojazd jest samochodem będącym środkiem trwałym wykorzystywanym firmowo i prywatnie pan Łukasz ma prawo odliczenia 50% VAT czyli 11,50 zł. Dodatkowo w kosztach może ująć wydatek do wysokości limitu 75% czyli 75% x (100 zł + 11,50 zł). W związku z tym w kosztach może zostać ujęty wydatek w kwocie 83,63 zł.

Czy mogę kupić samochód od osoby prywatnej?

Możemy zdecydować się na kupno samochodu na firmę jednoosobową od osoby prywatnej. Należy jednak pamiętać, że podstawę takiego zakupu stanowi umowa kupna. Jesteśmy zatem zobowiązani do zapłacenia podatku od czynności cywilnoprawnych. Co więcej, nie możemy odliczyć podatku VAT, bo nie otrzymamy faktury vatowskiej. Podatku tego nie odliczymy również w przypadku zakupu w komisie samochodowym, wystawiającym fakturę VAT marża.

Jak wygląda zakup samochodu firmowego na kredyt?

Kupując samochód firmowy na kredyt, najczęściej decydujemy się na kredyt samochodowy, udzielany wyłącznie na zakup pojazdu. Oczywiście nic nie stoi na przeszkodzie, by sfinansować zakup auta do firmy ze zwykłego kredytu gotówkowego. Musimy jednak pamiętać, że będzie on zapewne wyżej oprocentowany. W przypadku zakupu auta na kredyt również istnieje opcja rozliczania 75% kosztów eksploatacyjnych i odliczenia 50% VAT, jednak rozliczenie samego zakupu poprzez amortyzację nie jest już tak proste i zależy od statusu własności pojazdu – może być on różny, w zależności od proponowanych przez banki rozwiązań.

Jeśli wprowadzimy auto do ewidencji środków trwałych, w koszty możemy wrzucić comiesięczne odsetki od raty kredytu a także amortyzację do limitu 150.000 zł lub 225.000 dla aut elektrycznych. W przypadku kredytu gotówkowego musimy jednak dowieść, że został on przeznaczony jedynie na zakup firmowego pojazdu.

Jak wygląda korzystanie z samochodu w leasingu operacyjnym?

Leasing operacyjny wydaje się atrakcyjną alternatywą dla przedsiębiorców, którzy nie chcą ponosić jednorazowego dużego wydatku związanego z zakupem auta, a jednocześnie nie są przekonani do kredytu.

Przedsiębiorca musi jednak liczyć się z wydatkiem w postaci opłaty wstępnej oraz opłacanych regularnie faktur leasingowych (długość okresu ich opłacania określa umowa). Po zakończeniu okresu wskazanego w umowie przedsiębiorca zwykle może wykupić auto na ustalonych wcześniej zasadach. Co ważne, podczas korzystania z auta w leasingu możemy rozliczać wydatki eksploatacyjne w wysokości 75% lub 100% w zależności od sposobu użytkowania pojazdu w działalności, uwzględniać w kosztach raty leasingowe do kwoty 225 000 zł (w przypadku samochodów elektrycznych) lub 150 000 zł (w przypadku pozostałych samochodów osobowych), a także odliczać VAT (standardowo – 50% lub 100%).

Kupno samochodu na firmę jednoosobową wymaga starannego rozważenia kilku dostępnych opcji. Warto przeanalizować, ile środków możemy jednorazowo przeznaczyć na zakup auta, czy będziemy wykorzystywać je również w celach prywatnych i jakie koszty eksploatacji przewidujemy.

Rozliczenie pojazdów w systemie wFirma.pl

W programie wFirma.pl możliwe rozliczenie pojazdów według wszystkich opisanych wyżej przypadków. Do auta przypisuje się parametry jak to, czy pojazd jest w użytku wyłącznie firmowym (pełne odliczenie VAT i kosztów eksploatacyjnych) czy również prywatnym (odliczenie 50% VAT oraz 20% lub 75% kosztów). System również automatycznie pilnuje limitu odliczeń amortyzacji oraz rat leasingowych do 150.000/225.000 zł.

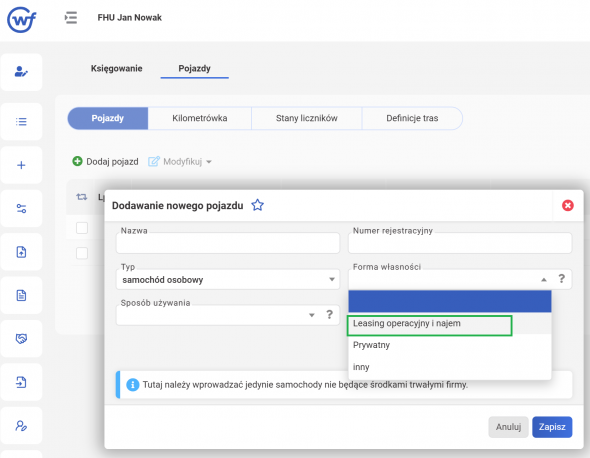

W przypadku auta w leasingu operacyjnym, pojazd dodaje się w zakładce WYDATKI » POJAZDY klikając na DODAJ POJAZD i uzupełniając odpowiednie pola w oknie, które się pojawi. Następnie w polu FORMA WŁASNOŚCI należy wybrać: LEASING OPERACYJNY I NAJEM.