Podatkowa księga przychodów i rozchodów (PKPiR) jest najpopularniejszą formą księgowości stosowaną przez polskich przedsiębiorców, a zasady jej prowadzenia określone zostały w Rozporządzeniu Ministra Finansów z dnia 23 grudnia 2019 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów. Czym są koszty uboczne i jak je ewidencjonować w PKPiR? Odpowiadamy poniżej.

Czym są koszty uboczne?

Koszty uboczne to wszelkie wydatki związane z zakupem towarów handlowych i materiałów, takie jak np.:

koszty transportu;

koszty załadunku i wyładunku;

koszty ubezpieczenia w drodze.

Koszty uboczne – ewidencjonowanie krajowych transakcji w PKPiR

Koszty uboczne związane z zakupem towarów handlowych i materiałów wpisujemy do kolumny 11 – „Koszty uboczne zakupu” podatkowej księgi przychodów i rozchodów – tak wynika z ust. 11 objaśnień zawartych w załączniku nr 1 do Rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów.

Natomiast wydatki poniesione na nabycie towarów handlowych i materiałów ewidencjonujemy natomiast w kolumnie 10 – „Zakup towarów handlowych i materiałów wg cen zakupu” PKPiR.

Przykład 1.

Pan Kamil prowadzi sklep obuwniczy i dokonał zakupu obuwia na łączną kwotę 5000 zł. Koszt transportu z hurtowni wyniósł 300 zł. W jaki sposób pan Kamil powinien zaewidencjonować transakcję?

Obuwie stanowi w firmie pana Kamila towar handlowy, dlatego zakup ujmujemy w kolumnie 10 PKPiR (w kwocie 5000 zł). Koszt uboczny zakupu butów, a mianowicie dostarczenie ich z hurtowni do sklepu pana Kamila, ewidencjonujemy w kolumnie 11 PKPiR (w kwocie 300 zł).

Koszty transportu, przesyłek, załadunku i wyładunku, ubezpieczenia w drodze dotyczące zakupów dokonanych na potrzeby działalności gospodarczej

Prowadząc PKPiR, należy zwrócić szczególną uwagę na rozróżnienie kosztów przesyłek, transportu, załadunku i wyładunku czy ubezpieczenia w drodze w odniesieniu do zakupu towarów i materiałów od podobnych wydatków związanych z pozostałymi zakupami firmowymi – środkami trwałymi, wyposażeniem i pozostałymi wydatkami.

Tego typu koszty dotyczące różnego rodzaju zakupów dokonanych na potrzeby działalności gospodarczej należy ująć w podatkowej księdze przychodów i rozchodów w różnych kolumnach. Kolumna 11 odnosi się bowiem wyłącznie do kosztów ubocznych zakupu towarów handlowych oraz materiałów, a wszelkie pozostałe wydatki księgujemy w kolumnie 13 – „Pozostałe wydatki” PKPiR.

Przykład 2.

Pani Kinga prowadzi salon kosmetyczny, w którym wszystkie kosmetyczki są jednolicie ubrane, a koszt zakupu sukienek i obuwia ponosi właściciel. Pani Kinga dokonała w sklepie internetowym zakupu obuwia dla pracowników w kwocie 500 zł, przy czym koszt przesyłki kurierskiej to dodatkowo 20 zł. W jaki sposób pani Kinga powinna zaewidencjonować fakturę w PKPiR?

Z uwagi na to, że zakup obuwia nie jest związany z towarami i materiałami, a jest to inny wydatek ujmowany w kolumnie 13 PKPiR, również koszt przesyłki kurierskiej należy zaewidencjonować w kolumnie 13 przeznaczonej do księgowania pozostałych wydatków ponoszonych w działalności gospodarczej.

W kolumnie 13 należy ponadto ewidencjonować koszty przesyłek, transportu itp. w odniesieniu do sprzedawanych towarów, za które zgodnie z zawartą umową płaci sprzedawca. Wynika to z faktu, że wydatek poniesiony na dostarczenie sprzedawanych towarów nie jest wydatkiem związanym z zakupem tych towarów, a zatem nie może zostać ujęty w kolumnie 11 PKPiR.

W jaki sposób ewidencjonować zagraniczne transakcje w kosztach ubocznych?

Kupując towary handlowe i materiały poza granicami Polski, można napotkać dodatkowe koszty, z którymi nie mamy do czynienia, nabywając towary czy materiały na terenie Rzeczypospolitej. Przykładem może być podatek akcyzowy.

Zapłacona akcyza nie stanowi kosztu ubocznego ujmowanego w kolumnie 11 PKPiR, powinna zatem zostać zaksięgowana w kolumnie 10. Wynika to z faktu, że akcyza z tytułu zakupu samochodu na terenie UE lub poza nią, stanowiącego towar handlowy w działalności podatnika, jest elementem ceny zakupu tego towaru.

Nabycie towarów handlowych i materiałów z zagranicy należy księgować analogicznie jak w przypadku nabycia ich w Polsce, czyli wartość zakupu towarów i materiałów trzeba ująć w kolumnie 10 PKPiR, natomiast wszelkie koszty uboczne, takie jak wydatki poniesione na transport, przesyłkę, ubezpieczenie w drodze, księgujemy w kolumnie 11 PKPiR.

Podsumowując, w trakcie zakupu towarów i materiałów handlowych trzeba zwrócić szczególną uwagę na koszty dodatkowe, określane jako koszty uboczne zakupu towarów handlowych i materiałów. Nie wolno ich bowiem ewidencjonować w tej samej kolumnie (kolumnie 10), w której księgujemy zakup samych towarów i materiałów. Koszty uboczne ujmujemy w kolumnie 11 PKPiR.

Jak zaksięgować fakturę za zakup towarów z kosztami wysyłki?

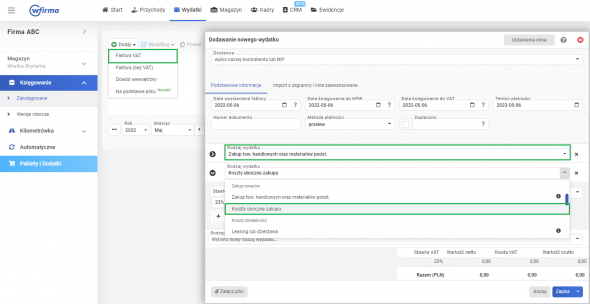

Fakturę dokumentującą zakup towarów wraz z kosztami ubocznymi (np. koszt przesyłki) w systemie wFirma.pl w należy zaksięgować poprzez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT), gdzie należy wypełnić dane zgodnie z otrzymaną fakturą. Następnie należy oznaczyć dwa rodzaje wydatków:

- zakup towarów/materiałów należy zaksięgować w kategorii: ZAKUP TOWARÓW HANDLOWYCH ORAZ MATERIAŁÓW PODSTAWOWYCH,

- koszty uboczne zakupu należy zaksięgować poprzez dodanie kolejnego rodzaju wydatku: KOSZTY UBOCZNE ZAKUPU.

Po zapisaniu wydatek zostanie ujęty odpowiednio w KPIR w kol. 10 - zakup towarów handlowych i materiałów oraz kol. 11 - koszty uboczne zakupu, a także w rejestrze zakupu VAT (w przypadku księgowania na podstawie faktury VAT).