W aktualnym stanie prawnym wystawianie faktur ustrukturyzowanych (e-faktur) jest możliwością przewidzianą dla podatnika. Celem zachęcenia podatników do korzystania z tej opcji ustawodawca przewidział pewne przywileje, spośród których zajmiemy się kwestią zwrotu podatku VAT. Jak faktury ustrukturyzowane wpływają na termin zwrotu podatku VAT?

KSeF - webinar

Faktury ustrukturyzowane

Obecnie podatnicy mogą wystawiać faktury w wersji papierowej, elektronicznej oraz ustrukturyzowanej.

Jak podaje art. 2 pkt 32a ustawy o VAT, mówiąc o fakturze ustrukturyzowanej, rozumie się przez to fakturę wystawioną przy użyciu Krajowego Systemu e-Faktur wraz z przydzielonym numerem identyfikującym fakturę w tym systemie.

Przyjrzymy się zatem bliżej regulacjom na ten temat.

Jak stanowi art. 106na ustawy o VAT, fakturę ustrukturyzowaną uznaje się za wystawioną w dniu jej przesłania do Krajowego Systemu e-Faktur.

Do końca stycznia 2026 roku otrzymywanie faktur ustrukturyzowanych przy użyciu Krajowego Systemu e-Faktur wymaga akceptacji odbiorcy. Faktura uznawana jest za doręczoną w dniu nadania jej indywidualnego numeru identyfikacyjnego w KSeF.

Jeśli odbiorca nie wyraził zgody na odbiór faktur przez KSeF, sprzedawca ma obowiązek dostarczyć mu dokument w innej, uzgodnionej wcześniej formie – np. w PDF lub wersji papierowej. Niezależnie od tego, odbiorca ma możliwość pobrania faktury bezpośrednio z KSeF, o ile zna jej numer identyfikacyjny.

Od 1 lutego 2026 r. nastąpi istotna zmiana. Każdy polski przedsiębiorca będzie zobowiązany do pobierania faktur wystawionych dla niego w KSeF – o ile faktura została tam wprowadzona przez sprzedawcę.

Oznacza to, że nawet ci przedsiębiorcy, którzy sami nie będą jeszcze wystawiać faktur za pośrednictwem KSeF, będą musieli korzystać z systemu w celu odbioru swoich faktur zakupowych. W praktyce – wejście do KSeF stanie się obowiązkowe dla wszystkich podatników w Polsce, przynajmniej w zakresie obsługi dokumentów zakupowych.

Od 1 lutego 2026 roku – dla dużych przedsiębiorstw, których roczny obrót przekroczył 200 mln zł brutto.

Od 1 kwietnia 2026 roku – dla pozostałych podatników, z małymi wyjątkami.

Od 1 stycznia 2027 roku – dla najmniejszych firm, których miesięczna sprzedaż nie przekracza 10 000 zł brutto. Termin dla tej grupy został odroczony.

Termin zwrotu VAT przy e-fakturach

Jak wskazaliśmy na wstępie, celem zachęcenia do korzystania z KSeF w czasie kiedy jest on dobrowolny, ustawodawca wprowadził określone przywileje. Taką preferencją jest w tym wypadku przyspieszony 40-dniowy termin zwrotu różnicy podatku.

W przypadku gdy kwota podatku naliczonego jest w okresie rozliczeniowym wyższa od kwoty podatku należnego, podatnik ma prawo do obniżenia o tę różnicę kwoty podatku należnego za następne okresy lub do zwrotu różnicy na rachunek bankowy.

Przypomnijmy, że na mocy art. 87 ust. 2 ustawy o VAT zwrot podatku następuje w terminie 60 dni, licząc od dnia złożenia rozliczenia.

W myśl art. 87 ust. 5b ustawy o VAT urząd skarbowy jest obowiązany dokonać zwrotu różnicy podatku w terminie 40 dni, jeżeli są spełnione następujące warunki:

- w związku z wykonywaniem czynności opodatkowanych podatnik wystawiał wyłącznie faktury ustrukturyzowane,

- kwota podatku naliczonego lub różnicy podatku, o której mowa w ust. 1, nierozliczona w poprzednich okresach rozliczeniowych i wykazana w deklaracji, nie przekracza 3 000 zł,

- podatnik przez kolejne 12 miesięcy poprzedzających bezpośrednio okres, w rozliczeniu, za który występuje z wnioskiem o zwrot:

- był zarejestrowany jako podatnik VAT czynny,

- składał za każdy okres rozliczeniowy deklaracje VAT,

- posiadał rachunek rozliczeniowy lub imienny rachunek w spółdzielczej kasie oszczędnościowo-kredytowej, zawarty w wykazie „biała lista”.

Spełnienie powyższych warunków jest weryfikowane z wykorzystaniem zasobów teleinformatycznych Szefa Krajowej Administracji Skarbowej.

Przykład 1.

Czynny podatnik VAT zarejestrowany od 2 lat rozpoczął wystawianie e-faktur w KSeF. Kwota podatku naliczonego z poprzednich okresów wynosi 2 900 zł. Podatnik posiada rachunek bankowy zgłoszony na białej liście VAT. W takim przypadku są spełnione wszystkie wymogi dla otrzymania zwrotu VAT w terminie przyspieszonym.

Pozostałe przypadki, w ramach których możliwe jest otrzymanie przyspieszonego zwrotu VAT

Powyższa regulacja wskazuje, że przyspieszony zwrot możliwy jest w przypadkach, gdy wszystkie faktury wystawione przez podatnika miały postać e-faktur ustrukturyzowanych w KSeF.

Wskażmy również na treść art. 87 ust. 5c ustawy o VAT, który podaje, że 40-dniowy zwrot stosuje się także w przypadku gdy w danym okresie rozliczeniowym podatnik oprócz faktur ustrukturyzowanych wystawiał faktury:

- których nie wystawia się w postaci faktury ustrukturyzowanej z powodu braku zgodności ze wzorem faktury ustrukturyzowanej, udostępnionym na elektronicznej platformie usług administracji publicznej, lub

- uproszczone w przypadku sprzedaży zewidencjonowanej przy zastosowaniu kasy rejestrującej.

Przepisy uwzględniające szybszy termin zwrotu VAT jako zachęta za wystawianie faktur w KSeF, będą obowiązywać do 31 stycznia 2026 roku. Od 1 lutego 2026, czyli wraz z wejściem w życie KSeF jako obligatoryjnego, planowane jest ich uchylenie.

W świetle powyższego nie stanowi wykluczenia do otrzymania 40-dniowego zwrotu różnicy podatku sytuacja, w której podatnik w danym okresie rozliczeniowym wykaże niewystawione w KseF:

- faktury uproszczone wystawione za pomocą kas fiskalnych,

- noty korygujące,

- faktury VAT RR,

- faktury pro forma.

Przykład 2.

Podatnik w okresie rozliczeniowym wystawił 10 e-faktur w KSeF oraz 4 faktury pro forma poza KSeF. Ta sytuacja nie wyklucza możliwości otrzymania zwrotu różnicy podatku w terminie 40-dniowym.

W przypadku podatników decydujących się na wystawianie e-faktur mogą oni liczyć na przyspieszony zwrot różnicy podatku. Termin zwrotu zostaje skrócony z 60 do 40 dni. Warto pamiętać, że w tym zakresie konieczne jest również spełnienie pozostałych warunków ustawowych.

Jak wystawić fakturę w KSeF w systemie wFirma.pl?

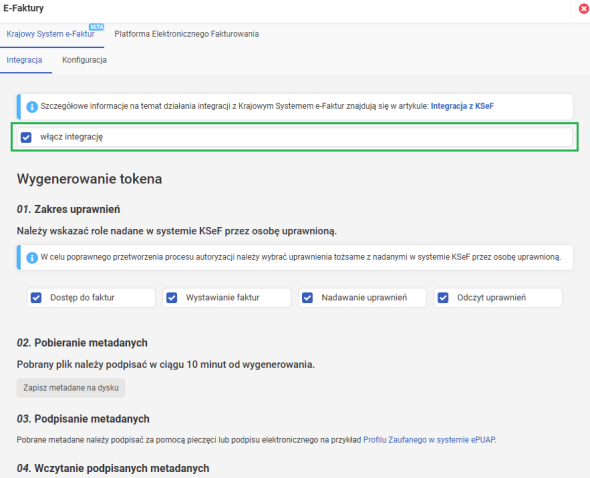

Wystawianie faktury w systemie wFirma.pl jest bardzo intuicyjne i nie wymaga skomplikowanych czynności po stronie przedsiębiorcy. Aby włączyć integrację z KSeF należy w pierwszej kolejności przejść do zakładki: USTAWIENIA » FAKTURY » E-FAKTURY i wybrać opcję WŁĄCZ INTEGRACJĘ.

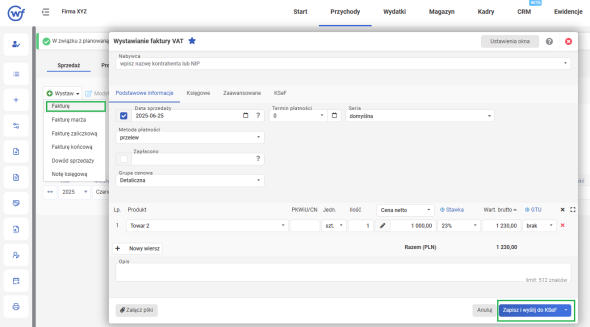

Aby wystawić fakturę należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ i uzupełnić wymagane dane. Następnie należy wybrać opcję ZAPISZ I WYŚLIJ DO KSeF.

Po pozytywnej wysyłce faktury do KSeF (czyli po przetworzeniu jej w KSeF) faktura będzie uznana za wystawioną i zostanie jej nadany systemowy numer KSeF. Dodatkowo, faktura będzie dostępna w KSeF po stronie nabywcy. Taką fakturę nabywca będzie mógł pobrać z KSeF i zaimportować do systemu księgowego.

Polecamy: