W obrocie gospodarczym, gdy ma miejsce wzajemne świadczenie usług/dostaw pomiędzy firmami, może zostać wystawiony dokument, jakim jest oświadczenie o kompensacie. Nie każdy przedsiębiorca wie, w jaki sposób zaksięgować kompensatę i co ona oznacza. W związku z powyższym omówimy, jak przebiega księgowanie kompensaty należności i zobowiązań oraz czy oświadczenie o kompensacie powinno być ujęte w ewidencji podatkowej.

Czy księgowanie kompensaty należności i zobowiązań jest obowiązkowe?

Na wstępie wskazać należy, że samą kompensatę (w formie potrącenia jednostronnego) reguluje art. 498 Kodeksu cywilnego. Zgodnie z jego treścią, „gdy dwie osoby są jednocześnie względem siebie dłużnikami i wierzycielami, każda z nich może potrącić swoją wierzytelność z wierzytelności drugiej strony, jeżeli przedmiotem obu wierzytelności są pieniądze lub rzeczy tej samej jakości oznaczone tylko co do gatunku, a obie wierzytelności są wymagalne i mogą być dochodzone przed sądem lub przed innym organem państwowym. Wskutek potrącenia obie wierzytelności umarzają się nawzajem do wysokości wierzytelności niższej”.

Podatnicy dokonujący kompensat wzajemnych należności i zobowiązań mogą dokonywać ich również umownie, a nie w formie potrącenia jednostronnego (który wynika z wyżej przytoczonego aktu prawnego). Kompensata umowna dokonywana jest na zasadach określonych w umowie. Czyli strony, które zawarły umowę, mogą ułożyć stosunek prawny według własnego uznania, o ile jego treść lub cel jest zgodny z:

właściwością (naturą) stosunku;

ustawą – Kodeks cywilny;

zasadami współżycia społecznego (regulowanego przez art. 3531 Kodeksu cywilnego).

Księgowanie kompensaty należności i zobowiązań w KPiR

Na wstępie już z góry można stwierdzić, że księgowanie kompensaty należności i zobowiązań nie podlega ewidencji w KPiR. Wynika to z faktu, że oświadczenie o kompensacie lub inny dokument określające rozliczenie kompensatą nie stanowią dokumentu wpływającego na wysokość przychodów czy kosztów. Jest to dokument jedynie informacyjny, dotyczący sposobu rozliczenia transakcji.

Fakt nieksięgowania oświadczenia o kompensacie w KPiR wynika z tego, że dokument ten nie został wymieniony w § 11–13 rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów. Za dokumenty księgowe, które są podstawą księgowania, uważa się bowiem m.in. faktury, rachunki, dowody wewnętrzne, noty księgowe, dzienne zestawienia czy dokumenty celne.

Kompensata jest dokumentem potwierdzającym dokonanie „płatności”, bowiem w wyniku kompensaty dochodzi do potrącenia wzajemnych należności i zobowiązań. W związku z tym uregulowanie zobowiązania lub otrzymanie płatności od nabywcy nie podlegają księgowaniu w KPiR, co dotyczy również kompensaty. Wyjątkiem od tej reguły jest kompensata zobowiązań i należności, gdy te wyrażone są w walucie obcej. Wówczas może powstać konieczność dokonania zapisu w KPiR w formie różnicy kursowej wynikającej ze zrealizowanej kompensaty.

Przykład 1.

Pan Patryk prowadzi działalność gospodarczą na zasadach ogólnych, w związku z czym realizuje KPiR. Wystawił na rzecz firmy ABC fakturę sprzedaży na kwotę 12 300 zł (10 000 zł netto + 2300 zł podatku VAT). Natomiast firma ABC wystawiła na rzecz pana Patryka fakturę na kwotę 6150 zł (5000 zł netto + 1150 podatku VAT). Pan Patryk wykazał swoją fakturę sprzedaży w KPiR w kolumnie 7. „Wartość sprzedanych towarów i usług”, a fakturę od firmy ABC w kolumnie 13. „pozostałe wydatki”. Strony transakcji postanowiły dokonać kompensaty wzajemnych wierzytelności do wysokości kwoty faktury od firmy ABC, tj. 6150 zł. Sporządziły oświadczenie o kompensacie. Czy pan Patryk powinien ująć oświadczenie o kompensacie w KPiR?

Nie, bowiem sama kompensata nie wpływa na zapisy dokonane w KPiR. Natomiast ulegnie zmianie kwota rozrachunków pomiędzy panem Patrykiem a firmą ABC. Firma ABC będzie po kompensacie zobowiązana do uregulowania faktury otrzymanej od pana Patryka w kwocie 6150 zł [12 300 zł (kwota wynikająca z faktury sprzedaży – 6150 zł (kwota wynikająca z faktury zakupu od firmy ABC, o którą jest kompensowana faktura sprzedaży)].

Przykład 2.

Pan Patryk, o którym mowa w przykładzie 1., dokonał kolejnej transakcji z firmą ABC, przy czym faktury, które objęte zostały porozumieniem na zastosowanie kompensaty wzajemnych należności i zobowiązań, zostały wystawione w walucie obcej, tj. w dolarach amerykańskich (USD). Należności i zobowiązania prezentują się następująco:

kwota na fakturze przychodowej pana Patryka: 1000 USD, data wystawienia i sprzedaży 2 lutego 2021 roku;

kwota na fakturze kosztowej od firmy ABC: 1000 USD, data wystawienia i sprzedaży 15 lutego 2021 roku.

Decyzja o kompensacie podjęta została 11 marca 2021 roku i w tej dacie sporządzone zostało oświadczenie o kompensacie. Czy od takiej transakcji pan Patryk będzie zobowiązany do rozliczenia różnic kursowych?

Ustalone zostało, iż sama kompensata nie podlega ujęciu w KPiR. Natomiast w sytuacji kompensaty w walucie obcej mogą powstać różnice kursowe. W przypadku pana Patryka będą to różnice kursowe:

od faktury przychodowej – 109,70 zł (dodatnia różnica kursowa – ujęcie w przychodach);

od faktury kosztowej – 123,40 zł (ujemna różnica kursowa – ujęcie w kosztach).

Obliczenia:

Faktura przychodowa pana Patryka:

Wartość faktury przychodowej – 1000 USD

Kurs przeliczeniowy – 3,7323 zł (Tabela nr 020/A/NBP/2021 z 1 lutego 2021 roku)

Wartość po przeliczeniu na PLN – 3732,30 zł (1000 USD x 3,7323 zł)

Faktura kosztowa od firmy ABC:

Wartość faktury kosztowej – 1000 USD

Kurs przeliczeniowy – 3,7186 zł (Tabela nr 029/A/NBP/2021 z 12 lutego 2021 roku)

Wartość po przeliczeniu na PLN – 3718,60 zł (1000 USD x 3,7186 zł)

Oświadczenie o kompensacie:

Wartość kompensaty – 1000 USD

Kurs przeliczeniowy – 3,8420 zł (Tabela nr 047/A/NBP/2021 z 10 marca 2021 roku)

Wartość po przeliczeniu na PLN – 3842 zł (1000 USD x 3,8420 zł)

Różnice kursowe od faktury przychodowej:

3842 zł – 3732,30 zł = 109,70 zł (dodatnia różnica kursowa)

Różnice kursowe od faktury kosztowej:

3718,60 zł – 3842 zł = – 123,40 zł (ujemna różnica kursowa)

Ulga za złe długi a księgowanie kompensaty należności i zobowiązań

Wydatki oraz faktury przychodowe rozliczone za pomocą kompensaty uznawane są jako zapłacone w dacie wykonania kompensaty, w kwocie kompensaty. W związku z tym ulga za złe długi na gruncie PIT oraz VAT ze względu na brak fizycznej płatności za fakturę nie będzie miała miejsca, bowiem kompensata jest równoznaczna z zapłatą.

Księgowanie kompensaty należności i zobowiązań w systemie wFirma.pl

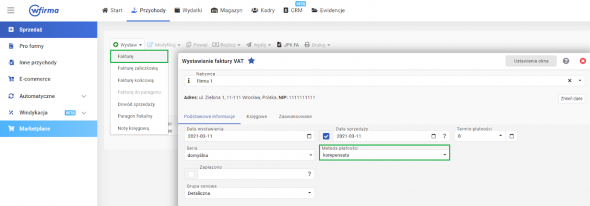

W systemie wFirma.pl możliwe jest zdefiniowanie metody płatności jako kompensata, dzięki czemu na wydruku faktury w polu dotyczącym metody płatności widnieje informacja o kompensacie. W celu ustawienia metody płatności jako kompensata należy w trakcie wystawienia faktury schematem: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ w polu METODA PŁATNOŚCI z rozwijanej listy wybrać opcję KOMPENSATA.

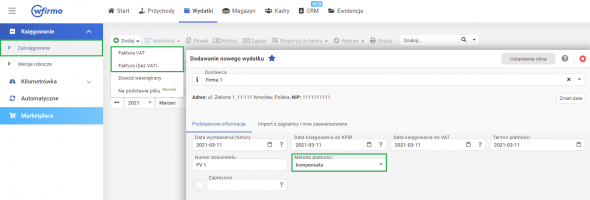

Co ważne, w systemie możliwe jest również oznaczenie wydatku w metodzie płatności – KOMPENSATA w trakcie księgowania schematem: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT).