Ustawa o podatku dochodowym od osób fizycznych a także od osób prawnych umożliwia niektórym przedsiębiorcom w wybranych sytuacjach zastosowanie jednorazowej amortyzacji z pomocy de minimis dla środków trwałych o wartości wyższej niż 10 000 zł. Jako że możliwość ta wynika z mocy ustawy, to podatnik sam decyduje o jej zastosowaniu, bez konieczności oczekiwania na zgodę organu skarbowego.

Prawo do pomocy de minimis w formie jednorazowej amortyzacji

Ustawa o podatku dochodowym od osób fizycznych w art. 22k ust. 7 (odpowiednio art. 16k ust. 7 updop) określa, że "podatnicy, w roku podatkowym, w którym rozpoczęli prowadzenie działalności gospodarczej (...) oraz mali podatnicy, mogą dokonywać jednorazowo odpisów amortyzacyjnych od wartości początkowej środków trwałych zaliczonych do grupy 3-8 Klasyfikacji, z wyłączeniem samochodów osobowych, w roku podatkowym, w którym środki te zostały wprowadzone do ewidencji środków trwałych oraz wartości niematerialnych i prawnych, do wysokości nieprzekraczającej w roku podatkowym równowartości kwoty 50 000 euro łącznej wartości tych odpisów amortyzacyjnych".

Jednorazowa amortyzacja z pomocy de minimis dotyczy zatem środków trwałych należących do następujących grup KŚT:

- Grupa 3 KOTŁY I MASZYNY ENERGETYCZNE,

- Grupa 4 MASZYNY, URZĄDZENIA I APARATY OGÓLNEGO ZASTOSOWANIA,

- Grupa 5 MASZYNY, URZĄDZENIA I APARATY SPECJALISTYCZNE,

- Grupa 6 URZĄDZENIA TECHNICZNE,

- Grupa 7 ŚRODKI TRANSPORTU (z wyłączeniem samochodów osobowych),

- Grupa 8 NARZĘDZIA, PRZYRZĄDY, RUCHOMOŚCI I WYPOSAŻENIE, GDZIE INDZIEJ NIESKLASYFIKOWANE.

Środki trwałe o wartości powyżej 10 000 zł niepodlegające jednorazowej amortyzacji

Jednorazowa amortyzacja środków trwałych w ramach pomocy de minimis o wartości początkowej wyższej niż 10 000 zł nie może mieć zastosowania dla:

- wartości niematerialnych i prawnych (np. prawa, licencje oprogramowań komputerowych),

- samochodów osobowych,

- majątku zaliczonego do KŚT:

- Grupa 0 GRUNTY,

- Grupa 1 BUDYNKI I LOKALE ORAZ SPÓŁDZIELCZE PRAWO DO LOKALU UŻYTKOWEGO I SPÓŁDZIELCZE WŁASNOŚCIOWE PRAWO DO LOKALU MIESZKALNEGO,

- Grupa 2 OBIEKTY INŻYNIERII LĄDOWEJ I WODNEJ,

- Grupa 9 INWENTARZ ŻYWY.

Podmioty bez prawa do korzystania z jednorazowej amortyzacji de minimis

W przepisach ustaw o podatku dochodowym od osób fizycznych oraz od osób prawnych dokładnie wskazano, które z podmiotów mogą skorzystać z jednorazowej amortyzacji de minimis. Prawo takie mają przede wszystkim podmioty zaliczające się do grupy małych podatników, czyli przedsiębiorcy, u których wartość przychodu ze sprzedaży (razem z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym przeliczonej na złotówki kwoty odpowiadającej równowartości 2 000 000 euro. W roku 2025 wspomniany limit obrotu, po zaokrągleniu wynosi 8 569 000zł.

Jeżeli podmiot nie jest według definicji małym podatnikiem, to z pomocy de minimis w formie jednorazowej amortyzacji może skorzystać tylko w pierwszym roku, w którym rozpoczął działalność. Tu jednak ustawy o podatku dochodowym przewidują kolejne obostrzenia. Z amortyzacji jednorazowej środków trwałych o wartości powyżej 10 000 zł nie skorzysta osoba fizyczna, która w roku rozpoczęcia tej działalności, a także w okresie dwóch lat, licząc od końca roku poprzedzającego rok jej rozpoczęcia, prowadziła działalność gospodarczą:

- samodzielnie lub

- jako wspólnik spółki niemającej osobowości prawnej (np. spółki cywilnej),

lub działalność taką prowadził małżonek tej osoby, jeżeli między małżonkami istniała w tym czasie wspólność majątkowa.

W przypadku osób prawnych, z jednorazowych odpisów amortyzacyjnych na zasadach pomocy de minimis nie skorzystają podatnicy rozpoczynający działalność, którzy zostali utworzeni:

- w wyniku przekształcenia spółki lub spółek niemających osobowości prawnej albo

- w wyniku przekształcenia, połączenia lub podziału podatników albo

- przez osoby fizyczne, które wniosły na poczet kapitału nowo utworzonego podmiotu uprzednio prowadzone przez siebie przedsiębiorstwo albo składniki majątku tego przedsiębiorstwa o wartości przekraczającej łącznie równowartość w złotych kwoty co najmniej 10 000 euro.

Amortyzacja jednorazowa de minimis- jak ustawić w systemie wFirma.pl?

Dobrym sposobem na uniknięcie błędów przy wprowadzaniu jednorazowej amortyzacji środków trwałych przy pomocy de minimis jest skorzystanie z rozwiązania proponowanego przez system księgowy online wFirma.pl. Wystarczy jeden wpis i wszystkie informacje na temat jednorazowej amortyzacji zostaną uwzględnione zarówno w KPiR, jak i ewidencji środków trwałych oraz w rejestrze zakupu VAT.

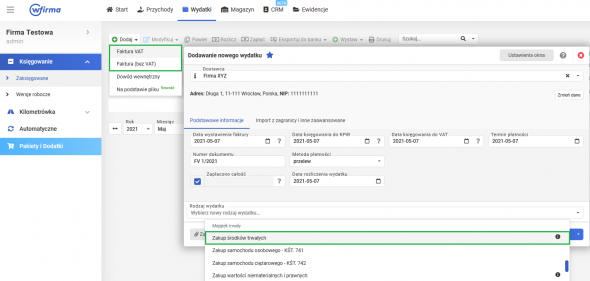

Zakup środka trwałego należy wprowadzić, jak każdy wydatek, przez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/ FAKTURA (BEZ VAT) » ZAKUP ŚRODKÓW TRWAŁYCH.

Wystarczy uzupełnić wszystkie informacje dotyczące faktury oraz środka trwałego, a w polu METODA AMORTYZACJI wybrać opcję JEDNORAZOWA. Po zapisaniu danych wartość początkowa środka trwałego w całości trafi jednorazowym odpisem amortyzacyjnym do KPiR w miesiącu wprowadzenia do ewidencji.