Wartości niematerialne i prawne coraz częściej stanowią duży potencjał dla firmy, gdyż posiadane patenty czy prawa majątkowe pozwalają na większą swobodę na rynku oraz szybszy rozwój firmy. Czym są wartości niematerialne i prawne? Jak je wycenić i amortyzować? Odpowiedź w artykule!

Wartości niematerialne i prawne - definicja

Definicja wartości niematerialnych i prawnych zawarta jest w art. 3 ust. 1 pkt 14 ustawy o rachunkowości. Zgodnie z nią wartości niematerialne i prawne są to nabyte przez jednostkę, zaliczane do aktywów trwałych prawa majątkowe, nadające się do gospodarczego wykorzystania, o przewidywanym okresie ekonomicznej użyteczności dłuższym niż rok, przeznaczone na potrzeby jednostki. Do praw majątkowych zalicza się w szczególności:

- autorskie prawa majątkowe, prawa pokrewne, licencje, koncesje,

- prawa do wynalazków, patentów, znaków towarowych, wzorów użytkowych oraz zdobniczych,

- know-how, czyli prawo do wykorzystania wiedzy w dziedzinie przemysłowej, handlowej, naukowej lub organizacyjnej,

- nabytą wartość firmy,

- koszty zakończonych prac rozwojowych oraz

- prawa majątkowe przyjęte do używania na podstawie umowy najmu, dzierżawy lub leasingu zaliczone do aktywów trwałych jednej ze stron umowy.

Powyższe prawa majątkowe można zaliczyć do wartości niematerialnych i prawnych, jeżeli spełniają łącznie warunki:

- ich przewidywany okres używania jest dłuższy niż rok,

- zostały przeznaczone na potrzeby własne jednostki lub oddane do używania na podstawie umów najmu czy dzierżawy,

- nadają się do gospodarczego wykorzystania.

Wartości niematerialne i prawne - wartość początkowa

Wartości niematerialne i prawne wymagają określenia wartości początkowej, do wyznaczenia której stosuje się takie same zasady, jak w przypadku środków trwałych i ustala się ją w zależności od sposobu ich nabycia lub wejścia w ich posiadanie:

- odpłatne nabycie – cena nabycia,

- nabyta dodatnia wartość firmy – koszt wytworzenia,

- nieodpłatne otrzymanie – wartość rynkowa z dnia nabycia, chyba że umowa o nieodpłatnym przekazaniu określa tę wartość w niższej wysokości,

- aport do spółki cywilnej - wartość z daty wniesienia, jednak nie wyższej niż wartość rynkowa.

W przypadku, gdy wartości niematerialne i prawne są nabywane w wyniku odpłatnego nabycia, wartością początkową stanowić będzie cena nabycia, która obejmuje kwotę należną sprzedającemu (bez naliczonego podatku VAT). Wartość początkowa uwzględnia również koszty bezpośrednio związane z zakupem, czyli koszty transportu i ubezpieczenia oraz z przystosowaniem składnika do stanu zdatnego do używania (koszty montażu, instalacji i uruchomienia). Wartość ta będzie obejmowała w części niepodlegającej odliczeniu naliczony podatek VAT opłaty notarialne i skarbowe, prowizje, różnice kursowe czy odsetki od zaciągniętych pożyczek naliczone do dnia przekazania wartości do używania.

W razie nabycia dodatniej wartości firmy będzie to koszt wytworzenia, rozumiany jako różnica różnica między ceną nabycia

określonej jednostki lub zorganizowanej jej części a niższą od wartością godziwą (rynkową) przejętych aktywów netto.

Jeżeli wartość niematerialna i prawna nabyta będzie w drodze spadku, darowizny czy w inny nieodpłatny sposób, wartość początkowa powinna być ustalona w oparciu o wartość rynkową z dnia nabycia, chyba że zawarta umowa określa tę wartość w niższej wysokości.

W przypadku wniesienia składników majątku w formie aportu ich wartość początkową podatnik powinien ustalić na podstawie wartości z dnia wniesienia aportu, w kwocie nie wyższej niż ich wartość rynkowa.

Wartości niematerialne i prawne a ich amortyzacja

Przepisy prawa podatkowego nakazują dokonywanie odpisów amortyzacyjnych od wartości początkowej środków trwałych lub wartości niematerialnych i prawnych, od pierwszego miesiąca następującego po miesiącu, w którym dany tytuł wartości niematerialnych wprowadzono do ewidencji. Odpisy amortyzacyjne mogą natomiast być naliczane w równych ratach miesięcznie, kwartalnie lub jednorazowo na koniec roku podatkowego.

Odpisów amortyzacyjnych dokonuje się do momentu zrównania sumy odpisów amortyzacyjnych z ich wartością początkową. Tak więc przedsiębiorstwo, które nabyło wartości niematerialne i prawne, będzie pomniejszało podstawę opodatkowania o wartość tychże odpisów. Ich wysokość zależy od wartości początkowej wartości niematerialnej i prawnej (WNiP), od metody amortyzacji oraz częstotliwości dokonywania odpisów amortyzacyjnych.

Przedsiębiorcy, którzy nabyli wartości niematerialne i prawne, muszą samodzielnie określić metodę ich amortyzacji, terminy dokonywania odpisów amortyzacyjnych oraz stawkę amortyzacji. Podatnicy ustalają stawki amortyzacyjne dla poszczególnych wartości niematerialnych i prawnych na cały okres amortyzacji przed rozpoczęciem dokonywania odpisów amortyzacyjnych. Samodzielne ustalenie stawek amortyzacji jest dla przedsiębiorców dużym udogodnieniem i pozwala efektywnie zaplanować politykę kosztową firmy. Jednak ustawodawca ograniczył swobodę w ustalaniu stawek amortyzacji poprzez minimalny okres, przez jaki WNiP muszą być amortyzowane.

Przedsiębiorca może określić indywidualne stawki amortyzacyjne, jednak przepisy prawa podatkowego określają minimalne okresy dokonywania odpisów dla wartości niematerialnych i prawnych. Są to:

- 24 miesiące dla licencji (sublicencji) na programy komputerowe i od praw autorskich,

- 24 miesiące na wyświetlanie filmów oraz na emisję programów radiowych i telewizyjnych,

- 36 miesięcy od poniesionych kosztów zakończonych prac rozwojowych,

- 60 miesięcy od pozostałych wartości niematerialnych i prawnych.

Wartości niematerialne i prawne - ewidencja

Podatnicy prowadzący działalność gospodarczą (osoby fizyczne, spółki cywilne osób fizycznych, spółki jawne osób fizycznych oraz spółki partnerskie) są zobowiązani do prowadzenia ewidencji wartości niematerialnych i prawnych (służy do tego celu jedna, wspólna ewidencja środków trwałych i wartości niematerialnych i prawnych).

Ewidencja środków trwałych i wartości niematerialnych i prawych powinna zawierać co najmniej:

- liczbę porządkową,

- datę nabycia,

- datę przyjęcia do używania,

- określenie dokumentu stwierdzającego nabycie,

- określenie wartości niematerialnej i prawnej,

- wartość początkową,

- stawkę amortyzacyjną,

- kwotę odpisów amortyzacyjnych.

Zapisów dotyczących środków trwałych oraz wartości niematerialnych i prawnych dokonuje się w ewidencji najpóźniej w miesiącu przekazania ich do używania.

Wartości niematerialne i prawne a zakup oprogramowania

Oprogramowanie komputerowe może być przedmiotem autorskich praw majątkowych lub licencji (zgodnie z ustawą o prawie autorskim i prawach pokrewnych z dnia 4 lutego 1994 r.). Zatem oprogramowania nie traktuje się jako rzecz materialną, ale jako wartość niematerialną i prawną. Jednak zarówno nabyte prawo autorskie jak i licencja muszą spełniać wymagania przedstawione w ustawie o rachunkowości (art. 3 ust. 1 pkt 14 ustawy o rachunkowości).

Wartości niematerialne i prawne a ulepszenie

Ustawa o rachunkowości jak i ustawy podatkowe nie przewidują możliwości ulepszenia wartości niematerialnych i prawnych. Zatem wydatki poniesione na modyfikację "ulepszenie" wartości niematerialnych i prawnych stanowią nową wartość niematerialną i prawną.

Likwidacja WNIP a koszty uzyskania przychodu

W przypadku wartości niematerialnych i prawnych, które nie są już przydatne podatnikowi (np. z powodu zakupu innego oprogramowania czy licencji) należy zlikwidować je poprzez wykreślenie wartości niematerialnych i prawnych z ewidencji. Natomiast w sytuacji, w której podatnik traci prawo do korzystania z danego prawa z uwagi na upływ czasu jest zobowiązany do wykreślenia go z ewidencji, gdyż nie stanowi ono już majątku podatnika.

Niezależnie od przyczyn związanych z zaprzestaniem korzystania z WNiP podatnik uprawniony jest do zaliczenia niezamortyzowanej jej wartości do kosztów uzyskania przychodów w dacie likwidacji WNiP i wykreślenia jej z ewidencji. Ważne jednak jest to, aby podatnik mógł wykazać, że w dacie poniesienia wydatków na zakup WNiP istniał związek całej wartości poniesionego kosztu z przychodem.

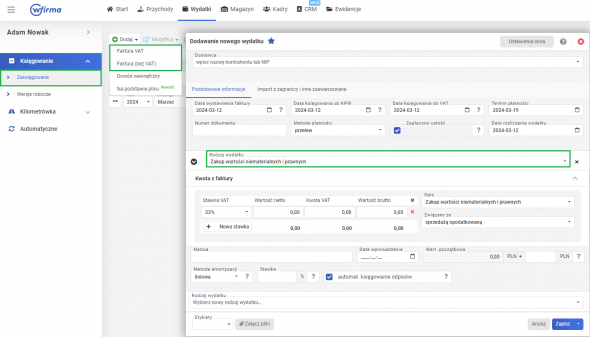

Księgowanie faktury za zakup wartości niematerialnych i prawnych w systemie wFirma.pl

Aby zaksięgować fakturę za zakup wartości niematerialnych i prawnych w systemie wFirma.pl, należy wejść w zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA BEZ VAT i po uzupełnieniu wymaganych danych, jako RODZAJ WYDATKU wybrać ZAKUP WARTOŚCI NIEMATERIALNYCH I PRAWNYCH.