Już od dłuższego czasu funkcjonuje w polskim systemie prawnym Krajowy System e-Faktur, który od 1 lutego 2026 roku stał się obowiązkowy na największych przedsiębiorców. System KSeF administrowany i udostępniany jest przez Szefa Krajowej Administracji Skarbowej. Wraz ze wdrożeniem systemu pojawiły się liczne pytania odnośnie do tego, jak zachować się zarówno w przypadku faktur wystawianych, jak i otrzymywanych przez KSeF względem VAT. Kiedy możliwe jest odliczenie VAT od faktur wystawionych w KSeF? Sprawdźmy!

KSeF, czyli Krajowy System e-Faktur

System elektroniczny KSeF administrowany jest przez Szefa Krajowej Administracji Skarbowej. Za pomocą systemu KSeF przesyłane są pomiędzy przedsiębiorcami elektroniczne faktury ustrukturyzowane. Zgodnie z art. 106nd ust. 2 ustawy o podatku od towarów i usług, KSeF realizuje poniższe funkcje:

- nadaje uprawnienia oraz uwierzytelnia i obsługuje użytkowników systemu,

- umożliwia wystawianie, wysyłanie, otrzymywanie faktur ustrukturyzowanych, faktur korygujących ustrukturyzowanych,

- umożliwia podgląd wystawionych i odebranych faktur ustrukturyzowanych,

- kontroluje prawidłowość danych na wystawianych fakturach,

- archiwizuje wszystkie faktury wystawione w systemie,

- wszystkie faktury wystawione w systemie posiadają specjalny numer identyfikacyjny,

- wszystkie faktury są wystawiane według jednolitego, ustandaryzowanego wzoru,

- powiadamia podatników o dacie i czasie wystawienia faktury ustrukturyzowanej albo odrzuceniu faktury.

Kto może założyć konto na KSeF?

Obecnie z systemu KSeF mogą korzystać uwierzytelnieni:

- podatnicy lub podmioty wskazane przez podatnika,

- organy egzekucyjne lub komornicy, lub osoby fizyczne wskazane przez te podmioty,

- osoby fizyczne wskazane w zawiadomieniu o nadaniu lub odebraniu uprawnień do korzystania z KSeF, którym podatnik lub organy egzekucyjne, lub komornicy nadali uprawnienia do korzystania z tego systemu,

- inne podmioty, wskazane przez osoby fizyczne korzystające KSeF, jeżeli prawo do wskazywania innego podmiotu wynika z uprawnień nadanych tym osobom fizycznym.

Wystawianie faktury ustrukturyzowanej

Podatnik, który dokona rejestracji w systemie KSeF, może wystawiać faktury ustrukturyzowane. Odbiorca faktury uzyskuje dostęp do niej poprzez uwierzytelnienie się w KSeF lub podanie określonych danych dotyczących faktury (tzw. dostęp anonimowy, realizowany np. przez kod QR).

Wystawienie faktury ustrukturyzowanej i przekazanie jej odbiorcy może odbywać się dwojako:

- gdy odbiorca korzysta z KSeF - sprzedawca wystawia fakturę w systemie, a za datę jej otrzymania uznaje się dzień przydzielenia dokumentowi numeru identyfikacyjnego w KSeF;

- gdy odbiorca nie korzysta z KSeF - sprzedawca wystawia fakturę w systemie, ale jest zobowiązany przekazać ją nabywcy w innej uzgodnionej formie (np. emailem jako PDF lub w formie papierowej), przy czym wizualizacja takiej faktury musi zawierać kod QR umożliwiający jej weryfikację w systemie.

Dostęp do faktury ustrukturyzowanej bez uwierzytelnienia

Niezwykle ważną kwestią jest to, że nawet gdy nabywca nie odbiera faktur bezpośrednio wewnątrz systemu KSeF (np. korzysta z tradycyjnego obiegu dokumentów), może on uzyskać dostęp do konkretnej faktury ustrukturyzowanej i zweryfikować jej autentyczność. Odbywa się to poprzez tzw. dostęp anonimowy, który wymaga podania następujących danych:

- numeru identyfikującego daną fakturę w KSeF,

- numeru faktury,

- NIP-u odbiorcy lub sprzedawcy,

- imienia i nazwiska lub nazwy nabywcy towarów lub usług albo informacji o braku tych danych,

- kwoty należności ogółem.

W praktyce najszybszym sposobem uzyskania takiego dostępu jest zeskanowanie kodu QR, który sprzedawca ma obowiązek umieścić na wizualizacji faktury (np. w pliku PDF lub na wydruku) przekazywanej nabywcy poza systemem KSeF.

Odliczenie VAT od faktur wystawionych w KSeF

Ogólna zasada mówi, że czynnemu podatnikowi VAT przysługuje prawo do odliczenia podatku VAT (w części lub w całości) z faktury dokumentującej zakupiony towar lub usługę, jeżeli te nabyte towary lub usługi:

- będą przeznaczone na sprzedaż opodatkowaną VAT w części lub w całości,

- nie będą przeznaczone wyłącznie na sprzedaż zwolnioną z VAT,

- nie będą przeznaczone na użytek prywatny.

Co ciekawe, zgodnie z tym, co mówi art. 106na ust. 3 ustawy o VAT, faktura ustrukturyzowana jest uznana za otrzymaną przy użyciu KSeF w dniu przydzielenia w tym systemie numeru identyfikującego tę fakturę.

Moment przydzielenia numeru identyfikującego fakturę wystawioną w systemie KSeF będzie jednocześnie momentem otrzymania faktury ustrukturyzowanej przez odbiorcę (przy założeniu, że wyraził zgodę na otrzymywanie tych faktur w systemie KSeF). Tak więc w tym momencie – w rozliczeniu za ten miesiąc podatnik – nabywca będzie mieć prawo do odliczenia podatku VAT naliczonego z faktury ustrukturyzowanej.

Jeżeli nabywca nie wyraził zgody na otrzymywanie faktur ustrukturyzowanych z KSeF i np. pobrał jedynie fakturę albo otrzymał ją mailem od sprzedawcy, wówczas realizacja prawa do odliczenia VAT powstanie na zasadach ogólnych.

Faktura ustrukturyzowana korygująca

Zgodnie z art. 106j ust. 4 ustawy o VAT, jeżeli sprzedawca wystawił fakturę ustrukturyzowaną w systemie KSeF i jeżeli ma obowiązek wystawić fakturę korygującą, to również ona musi być wystawiona jako ustrukturyzowana w KSeF.

Przykład

Sprzedawca wystawił 2 lutego 2026 roku fakturę ustrukturyzowaną poprzez system KSeF dokumentującą sprzedaż akcesoriów samochodowych nabywcy – podatnikowi VAT. Po 2 tygodniach i wspólnych uzgodnieniach sprzedawca zgodził się udzielić rabat nabywcy. Czy faktura korygująca powinna być wystawiona w KSeF?

W takim wypadku sprzedawca miał obowiązek wystawić fakturę korygującą ustrukturyzowaną w systemie KSeF. Z kolei nabywca ujął fakturę korygującą ustrukturyzowaną w rozliczeniu za okres, w którym ją otrzymał w systemie KSeF.

Faktury korygujące ustrukturyzowane wystawione w systemie KSeF rozliczane są względem VAT w dacie wystawienia takiej faktury.

Odliczenie VAT od faktur wystawionych w KSeF w przypadku korekt in minus

Zgodnie z art. 86 ust. 19a ustawy o VAT, w przypadku obniżenia podstawy opodatkowania nabywca towaru lub usługi ma obowiązek zmniejszenia kwoty podatku naliczonego w rozliczeniu za okres, w którym otrzymał fakturę korygującą. W systemie KSeF moment ten jest ściśle zdefiniowany przez art. 106na ust. 3, który stanowi, że fakturę ustrukturyzowaną uznaje się za otrzymaną w dniu przydzielenia jej numeru identyfikującego w Krajowym Systemie e-Faktur. W praktyce oznacza to, że:

- Nabywca nie musi już analizować daty wpływu dokumentu na własną skrzynkę e-mail czy daty odebrania przesyłki poleconej.

- Korekta w JPK_V7 musi zostać ujęta w miesiącu (lub kwartale), w którym system KSeF zarejestrował fakturę i nadał jej numer systemowy.

- Data nadania numeru w KSeF jest wspólna dla wystawcy i nabywcy, co zapewnia pełną synchronizację rozliczeń obu stron transakcji.

Obowiązkowy KSeF od 1 lutego 2026

Od początku lutego 2026 roku obowiazuje istotna zmiana w zakresie otrzymywania faktur ustrukturyzowanych wystawionych przez KSeF. Od tego momentu Krajowy System e-Faktur stał się obowiązkowy dla dużych podmiotów, które w roku 2024 przekroczyły 200 mln złotych obrotu. Oznacza to, że te podmioty są zobligowane do wystawiania i pobierania faktur w KSeF. Pozostali podatnicy dołączą do systemu obowiązkowego 1 kwietnia 2026 roku.

Jak zaimportować faktury zakupowe w KSeF w systemie wFirma.pl?

Import faktur kosztowych z KSeF w systemie wFirma.pl nie wymaga skomplikowanych czynności po stronie przedsiębiorcy. Aby włączyć integrację z KSeF z wFirma, należy w pierwszej kolejności przejść do zakładki: PRZYCHODY » KSeF i INTEGRACJE.

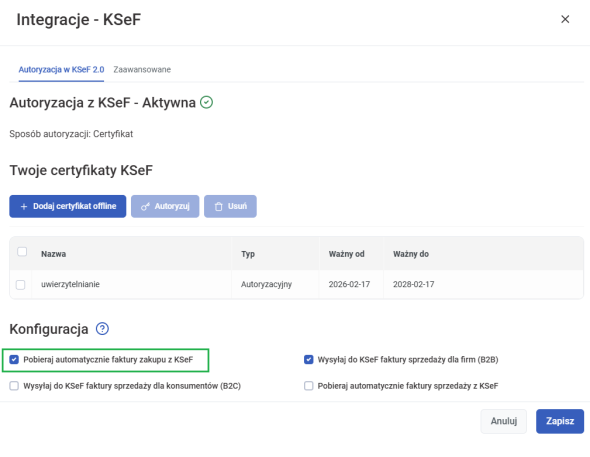

Wgrać certyfikaty i w zakładce KONFIGURACJA zaznaczyć POBIERAJ AUTOMATYCZNIE FAKTURY ZAKUPU W KSeF. Włączenie tej funkcji sprawi, że faktury kosztowe z KSeF będą pobierane automatycznie bez ingerencji użytkownika i będą umieszczane w zakładce WYDATKI » KSIĘGOWANIE » WERSJE ROBOCZE.

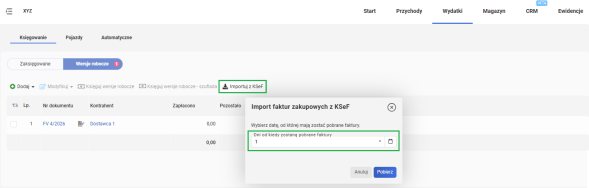

W przypadku, gdy użytkownik chce samodzielnie pobrać dokumenty kosztowe, należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » WERSJE ROBOCZE i z górnego menu wybrać opcję IMPORTUJ Z KSeF. Następnie należy wskazać datę, od której zostaną pobrane faktury.

Po użyciu POBIERZ zostanie wyświetlone okno z listą dokumentów. Faktury zostaną zaimportowane w KSeF w formie wersji roboczych, które należy zaakceptować wskazując odpowiedni rodzaj wydatku.

Polecamy: