Przedsiębiorca jest przyzwyczajony do rozliczania się z kosztów na podstawie faktur. Bywają jednak sytuacje, w których otrzymanie tradycyjnego dokumentu sprzedaży nie jest możliwe. Ma to miejsce m.in. w przypadku korzystania z usług firm taksówkarskich czy w trakcie przejazdów płatnymi autostradami. Jak zatem można ująć paragon za przejazd autostradą w kosztach firmowych? Wyjaśniamy poniżej.

Paragon za przejazd autostradą a koszty uzyskania przychodu

W myśl art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych: Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23.

W zapisach prawnych nie znajdziemy takich, które zabraniałyby zaliczenia do kosztów podatkowych przejazdów autostradą. Oznacza to, że opłaty za nie można zaliczyć do wydatków firmowych.

Poza udowodnieniem, że poniesiony koszt przejazdu autostradą ma związek z prowadzoną działalnością, a jego poniesienie ma wpływ na osiągnięte przychody, przedsiębiorca musi posiadać odpowiedni dokument, który go potwierdza. Może do tego posłużyć paragon wystawiony w punkcie poboru opłat na autostradzie. Zgodnie z rozporządzeniem Ministra Finansów w sprawie wystawiania faktur, paragon taki można uznać za fakturę (ze wszystkimi tego konsekwencjami), jeśli będzie zawierał:

- numer i datę wystawienia,

- imię i nazwisko lub nazwa podatnika,

- numer, za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku,

- informacje pozwalające na identyfikację rodzaju usługi,

- kwotę podatku,

- kwotę należności ogółem.

Należy pamiętać, że jeśli podróż służbowa została odbyta samochodem prywatnym, koszt przejazdu autostradą będzie mógł zostać ujęty w KPIR jedynie w 20%.

Przykład 1.

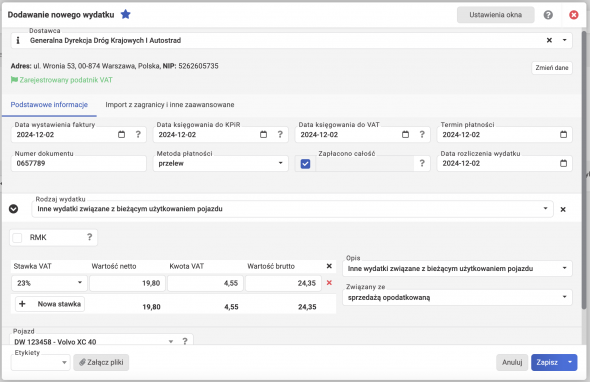

Przedsiębiorca będący czynnym podatnikiem VAT wykorzystuje w działalności gospodarczej samochód osobowy, który jest środkiem trwałym firmy. Nie prowadzi dla pojazdu kilometrówki. Podatnik poniósł opłaty za przejazd autostradą w kwocie 19,80 zł netto oraz 4,55 zł VAT. W jaki sposób przedsiębiorca ma rozliczyć poniesione wydatki?

Przedsiębiorca może odliczyć 50% VAT od opłat za przejazd autostradą: 4,55 zł x 50% = 2,27 zł

Przedsiębiorca ma prawo zaliczyć do kosztów uzyskania przychodów kwotę netto odraz VAT niepodlegający odliczeniu: (19,80 zł +2,27 zł) x 75% = 16,55 zł

Zagraniczny przejazd autostradą a koszty uzyskania przychodu

W sytuacji, gdy przedsiębiorca podróżował służbowo za granicą i posiada paragony potwierdzające dokonane przez niego opłaty za przejazdy autostradami, może być pewien, że zostaną one uznane przez polskie organy skarbowe za dowody poniesienia kosztów. Jednak, aby nie napotkać żadnych problemów, najlepiej opisać dany paragon, zaznaczając, w trakcie jakiego wyjazdu został poniesiony wydatek, a także informując, jaki był jego cel. Takie udokumentowanie jest istotne ze względu na wspomniany wyżej art. 22 ust. 1 ustawy o PIT, który mówi o konieczności istnienia związku poniesionych wydatków z prowadzoną działalnością, aby można było je klasyfikować jako koszty uzyskania przychodu.

Różnicę między paragonem za przejazd autostradą w Polsce a za granicą stanowi fakt, że ten drugi nie pozwala przedsiębiorcy na odliczenie podatku VAT. Dlatego wydatek poniesiony na zagraniczny przejazd należy ująć jako koszt w kwocie brutto. Można także starać się o zwrot podatku od wartości dodanej, opłacanego poza krajem. W przypadku pomyślnego rozpatrzenia wniosku kwotę, która zostanie oddana podatnikowi, należy ująć jako pozostały przychód, ponieważ była ona wcześniej - w wartości brutto - ujęta jako koszt.

Podsumowując, jeśli przedsiębiorca odbywa podróże służbowe, w trakcie których przemieszcza się autostradami, opłaty za nie może ująć w KPiR jako koszty uzyskania przychodu. Ważne jednak, aby posiadał on paragon, zawierający odpowiednie informacje, który potwierdza przejazd.

Przejazd autostradą księgowanie w systemie wFirma.pl

Gdy, paragon za przejazd autostradą, zawiera wszystkie wymagane dane pozwalające uznać go za fakturę VAT, należy zaksięgować go systemie wFirma.pl przechodząc do zakładki WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT gdzie jako RODZAJ WYDATKU należy wybrać INNE WYDATKI ZWIĄZANE Z BIEŻĄCYM UŻYTKOWANIEM POJAZDU. Jeżeli paragon został wystawiony w walucie, wówczas w zakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE w pozycji WALUTA należy wybrać walutę obcą w jakiej wystawiony jest paragon. Pozostałe dane uzupełnić należy zgodnie z posiadanym paragonem.

Po zapisaniu koszt zostanie ujęty w rejestrze zakupów VAT (zgodnie z przyjętym odliczeniem) oraz w przypadku podatników prowadzących KPIR w kolumnie 13 - Pozostałe wydatki (również z uwzględnieniem przyjętych zasad odliczeń).